ポイント

結婚や出産など、人生の大きな節目には、多くの方が生命保険への加入を検討されることと思います。このとき、「貯蓄型」の終身保険と、「掛け捨て」の定期保険のどちらにすべきかは、皆さんが悩まれる大きな問題です。この選択にあたって、一つの考え方をご紹介いたします。

貯蓄型と掛け捨ての違い

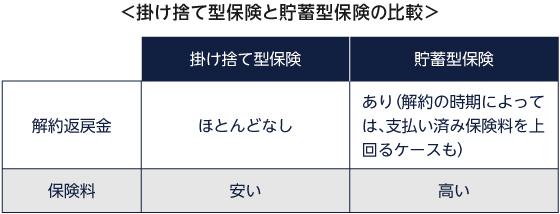

まず、貯蓄型と掛け捨ての保険の違いを整理します。ポイントは、「解約返戻金」と「保険料」の2つです。

1.解約返戻金

保険を中途解約した際、貯蓄型保険の場合は解約返戻金が支払われ、掛け捨て保険の場合は一般的には支払われません。

貯蓄型保険では、一定期間保険料を払い込んだ後に中途解約すると、解約時期にはよるものの、それまでに支払った保険料の総額を上回る解約返戻金を受け取れる場合があります。これは、保険料のうち何割かについて、保険会社が国債の購入などにより運用していて、その運用成果が解約返戻金として還元されるためです。このため、保障が必要な期間に万が一のことがなくても、解約返戻金があることに着目して「貯蓄型」と呼ばれています。

一方、掛け捨て保険の場合、中途解約しても解約返戻金は一般的には支払われません(あっても非常に少ない)。保険期間に万が一のことがなかった場合、それまで払った保険料は捨ててしまったような感覚になることから「掛け捨て」と呼ばれています。

2.保険料

保険料の額は、貯蓄型の方が、掛け捨てより高くなります。

具体的にシミュレーションしてみます。

たとえば、35歳女性が、出産を機に生命保険に加入するとします。お子さんが自立するタイミングを、余裕を持って25歳とします。この女性は、今から25年間(60歳まで)のうちに、自身に万が一のことがあったときに備えて、お子さんの生活費・学費として1,000万円の保障を持ちたいと考えています。また、保険料は60歳まで毎月払う前提とします。

このとき、貯蓄型終身保険に加入すると、毎月の保険料はおおむね2~3万円です。一方、掛け捨て定期保険に加入すると、おおむね1,000~2,000円です。

(保険料は各保険会社サイト等を基に作成。2019年6月現在、円建て商品の場合)

この違いは、保障期間の長さと、運用部分の有無からきています。

まず、保障期間については、貯蓄型終身保険は解約しなければ保障が一生涯続くのに対して、掛け捨て定期保険は一定期間(上記ケースでは60歳まで)を超えると保障はなくなります。そのため、保障期間の長い貯蓄型終身保険の方が保険料は高くなります。

次に、運用部分については、貯蓄型は保険料の一部を運用の原資として充当するのに対して、掛け捨てはそれをしないため、貯蓄型の方が保険料が高くなります。これを簡単な式に表すと、以下のようになります。

<保険料の内訳概要>

貯蓄型 :保険料=保障部分+保障のための手数料等+運用部分+運用のための手数料等

(終身保険の場合、保障は一生涯)

掛け捨て:保険料=保障部分+保障のための手数料等

(目次へ戻る)

こんな方は貯蓄型

以上の違いを踏まえると、貯蓄型の保険が向いている方として、次の2つが挙げられます。

1.支払った保険料が戻ってこないのは嫌な方

掛け捨て保険に加入し、保障期間中に万が一のことがなかったとき、支払った保険料が返ってこないのは嫌だという方です。貯蓄型保険に加入すれば、水準はさておき、解約返戻金があるため、このタイプの方は貯蓄型保険が向いているといえるでしょう。

ただし、誰でも「返ってくる」と「返ってこない」の2択で考えれば、「返ってくる」方が良いに決まっています。この先でお伝えする様々な要素を踏まえた上で、それでもなお「絶対に損したくない」のかどうか検討されると良いかと思います。

2.預貯金をコツコツ増やすのが不得意な方

預貯金を増やしたくてもすぐに取り崩してしまいがちな方にも、貯蓄型保険が向いているかもしれません。

普通預金や定期預金で積み立てるなどしてお金を貯めようと思っても、目標額に達する前に引き出して使ってしまい、その度に自己嫌悪に陥っている…なんていう方もいらっしゃるのではないでしょうか。

保険であれば、解約すると保障を失ってしまうことに加えて、解約するためには保険会社に連絡して手続きをする必要があることから解約自体のハードルも高く、結果として貯蓄を継続しやすくなるためです。

さらに、預貯金よりも返戻率の高い商品が多く、若干ではあるもののお金は増えやすくなるという点も大きなメリットでしょう。

ただし、上記にあてはまる方であっても、以下の点に留意する必要があります。

<留意点>

〇保障を失うリスク

保険料の支払いを継続できなくなってしまうなどして保険を解約した場合、当然ですが、保障を失ってしまいます。

このとき、まだお子さんが小さいなどの事情で、同じ条件の生命保険へ再度加入したくなっても、一般的には当初加入時より高い保険料を負担することになります。というのも、保険料は原則、契約時の年齢が上がるにつれて高くなっていくからです。さらに、契約時の健康状態によっては加入できない保険さえあります。

〇低解約返戻金型終身保険の場合

貯蓄型保険の中でも、最近は「低解約返戻金型終身保険」が人気です。

これは、一般的な終身保険と比べて、払込期間終了までの間の保険料が安く抑えられている分、払込期間終了までの間に解約した場合の解約返戻金の額も少ない商品です。

保険料の支払い負担が相対的に軽いため、一般的な終身保険と比べて継続しやすいメリットがある反面、早い段階で解約した際には、払込済みの保険料の総額よりも解約返戻金の額の方が低くなってしまうケースがあります。

貯蓄型保険の保険料は、決して安い額とは言えません。ご自身の収入についての現状や将来の見込みから、無理なく払える額の保険料である必要があるでしょう。

(目次へ戻る)

こんな方は掛け捨て

次に、掛け捨てが向いている方としては、以下の2つが挙げられます。

1.保険料は安心を買うためのものと割り切れる方

保障期間中に万が一のことがないまま保険が満了したり、中途解約したりした際、最悪それまで払った保険料が1円も返ってこないことに納得できる方です。

貯蓄型を選ばずに掛け捨てを選んだ分、上述の通り、保険料は割安となっているので、その差額をその他のことに使えるメリットを重視する方とも言えます。この点については、②で詳述します。

なお、余談ですが、筆者は「掛け捨て」という言葉は少し乱暴な表現だと感じています。私たちは保険に加入することで、自分ひとりでは負担できないような危険に対しても保障や安心感を得ることができ、心穏やかな生活を手に入れています。

さらに、掛け捨てと言っても、保険料は捨てられているわけではなく、不幸があった家族に支払われる保険金の原資であり、そもそも互助の精神で成り立つ保険の性質そのものともいえるでしょう。

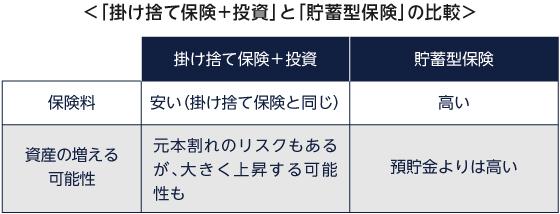

2.資産をより大きく増やしたい方

一見矛盾しているように見えるかもしれませんが、資産をより大きく増やしたい方にも、掛け捨てが向いているといえるでしょう。

一般に、資産が増える期待度でいえば「投資(株式、債券あるいは投資信託を通じて行う)>貯蓄型保険>預貯金」の順で高くなります。お金をより増やしたいなら、「保障」のためのコストは最小限に抑えるために掛け捨て保険に加入し、その他の資産は投資に回すのが合理的です。

上述した<保険料の内訳概要>の計算式から、貯蓄型保険の契約者は、「運用のための手数料等」も支払っていることがわかります。しかし、自分で株式などへの投資を行えば、この手数料はかかりません。

投資信託を購入すると、保有中には信託報酬と呼ばれる手数料がかかりますが、最近ではこれが非常に低く抑えられた商品がたくさんあり、一般的には保険で支払う手数料より安くなっています。さらに、保険会社は主に国債等で運用していますが、株式等を含めた投資信託等を自分で買えば、さらに大きなリターンが見込めるかもしれません。

もちろん、投資信託は元本割れのリスクもあり、常に利益が出るとは言えません。しかし、5~10年などある程度長い目で見た時には、保険料との兼ね合いから、「投資信託での元本+上昇分-掛け捨て保険料」>「貯蓄型保険の解約返戻金」となる可能性が高いと言及するファイナンシャル・プランナーも多いようです。

投資信託と聞くと、まとまったお金が必要であると感じる方も少なからずいらっしゃるかもしれません。しかし、今はまだまとまった資産のない方でもつみたて投資ができる投資信託のラインナップは年々増えています。金融機関によっては100円から買える商品もあるので、検討する価値はあるのではないでしょうか。

皆さんが安心した暮らしを送りながら、納得できるお金の使い方をされることを願っています。

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員

(Photo:三菱UFJ国際投信-stock.adobe.com)

おすすめ

学資保険の満期金250万が入学前に・・・アレ!?とある親子のホントの話。

2018.05.16|

2019.03.29|

【永久保存版】プロが勧める 初心者の金融リテラシーを劇的に向上させるスゴい7冊

2018.08.03| マネー

2018.09.21|

つみたてNISAとは?一般NISAやジュニアNISAとの違いは?

2019.04.11|

2019.04.01|

2018.12.17|

2018.12.13|

2018.07.18|

2018.09.28|

ゼロクーポン債って何?税金やリスクの仕組みを含めて詳しく解説

2022.12.14|