ポイント

こんにちは。三菱UFJ国際投信の西村です。

当社は三菱UFJフィナンシャルグループにおける資産運用の中核会社です。

さまざまな個人や法人に向けて、投資信託を開発・運用している金融商品のメーカーにあたり、全国の銀行や証券会社、郵便局などでお取り扱いをいただいております。

この度、三菱UFJ国際投信ダイレクト(愛称:mattoco(マットコ))というインターネットでの投信直販サービスを立ち上げることになり、私達がお客さまに商品・サービス等を直接ご提供できることになりました。

これをきっかけに、特定の投資信託の商品というよりも、そもそも投資なんてやったことないという未経験者や初心者の方々向けに、投資一般の考え方などについてお伝えしていければと考えています。

使っている言葉などで分かりづらいところがあれば、都度追記して行くこともやりやすいのがweb記事です。お気軽にお問い合わせください。

国が「確かな将来」を約束した時代の終わり

かつての日本では、年功序列や終身雇用の会社で定年まで働き、貯蓄に励み、マイホームを買えば、老後は年金という国の保障のもとで一生お金の心配をすることなく過ごすことができる、と多くの人が信じていたように思います。

人口が増加し続け、銀行預金には比較的高い金利がつき、地価も上昇の一途を辿っていた時代には、これこそ「国が確かな将来を約束してくれていた時代」と呼んでもいいのではないでしょうか。

しかし、上記のような幸せの方程式は、バブルの崩壊後、失われた10年(あるいは20年?)を経て、過去のものとなったといえるでしょう。またはそういった方程式が成立していたのは、高度経済成長期における一時的なものだったといえるのかもしれません。

預金金利は大手銀行でも年率0.001%程度(2019年2月末時点)となっているほか、地価も一部の都市圏を除いて大きな上昇が見込みづらい状況です。また年金については、将来にかけて支給開始年齢の引き上げ等を通じた実質的な減額となる懸念もあります。

人口減少や少子高齢化が進む今の日本において、そこに暮らす私たちはこういった現実を直視した上で新たな「幸せの方程式」を見つけ出さなければいけません。

もちろん変化の芽がないわけではありません。

例えば、厚生労働省が2018年1月に「モデル就業規則」を見直すなど、副業・兼業を取り巻く環境が変わりつつあります。モデル就業規則の見直し前後では、一部の企業が副業解禁に向けた動きを見せています。

また、金融庁は現在、税制優遇等の施策を通じて資産形成の重要性を訴えています。

豊かで安定した生活のためには、投資による資産形成が大きな役割を果たします。

株式や投資信託などへの投資で利益があった場合、通常は約20%の税金がかかりますが、平成26(2014)年にスタートした「NISA」と今年から始まった「つみたてNISA」は、一定期間非課税になります。(後半略)

出所)内閣官房内閣広報室及び内閣府大臣官房政府広報室 政府インターネットテレビ 平成30年1月7日放送

ただし、どちらも選択肢を与えられたに過ぎません。

言い方はマイルドですが、本質的には「国民の確かな生活を無条件で保障する(言い換えると、おんぶに抱っこ状態である)ことは難しくなりつつあります。しかし、各自が準備するために必要な制度は整えますので、皆さん自身でも頑張ってください。」と言っているようにも思えるのは私だけではないはずです。

これは日本だけの話ではありません。

ピーター・ドラッカーはかつて、「社会主義の崩壊と資本主義社会の変容を見るなかで、『社会による救済』への信仰が終わりを迎えた」と述べています。

それはすなわち、「国民国家が全員に豊かな将来を約束できた時代」の終わりを意味しています。

さらに、ドラッカーは同著で「個人責任への志向が生まれる」と予言しています。

個人の時代、個性の時代と言われて久しいですが、奇しくも現在の日本における世相をよく表しているのではないでしょうか。

出所)P・F・ドラッカー:著 上田淳生:訳「ポスト資本主義社会」

(目次へ戻る)

投資は「お金持ちのたしなみ」でなく「多くの人にとっての必修科目」になったけれども

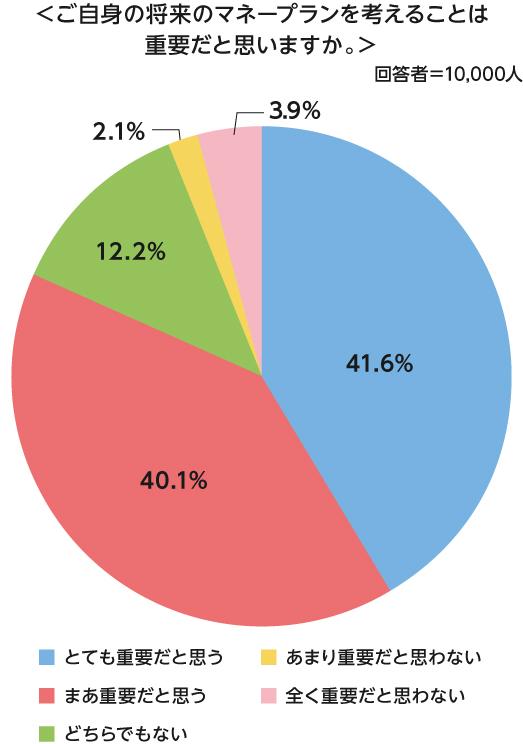

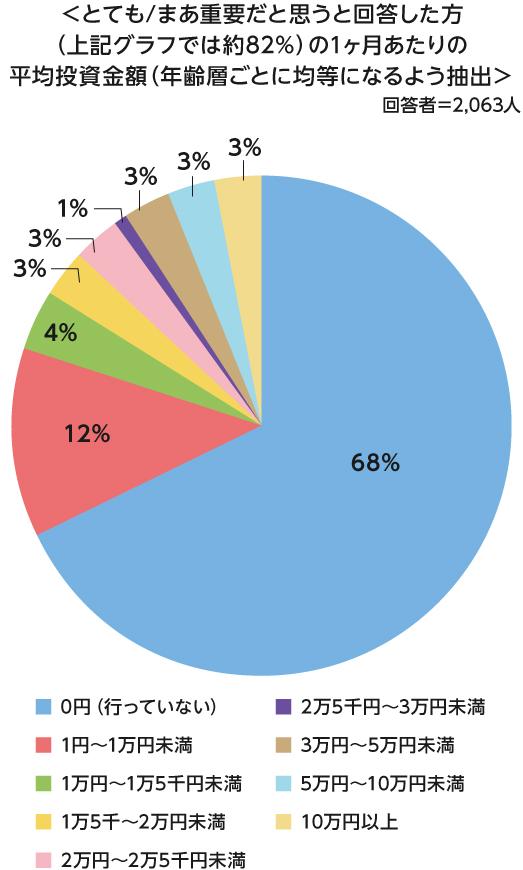

今の日本において、投資は「お金持ちのたしなみ」ではなくなり、いわば「多くの人にとっての必修科目」に位置づけが変わってきたように思います。しかし、私が知る限りではありますが、小中学校における義務教育の過程でもお金について学ぶ機会は非常に限定的ですし、当社で行った各種アンケートなどでも、まだまだ多くの人にとってはなじみのないものだということがわかります。

出所)当社実施のライフスタイルに関するアンケート調査(2018年1~2月実施)

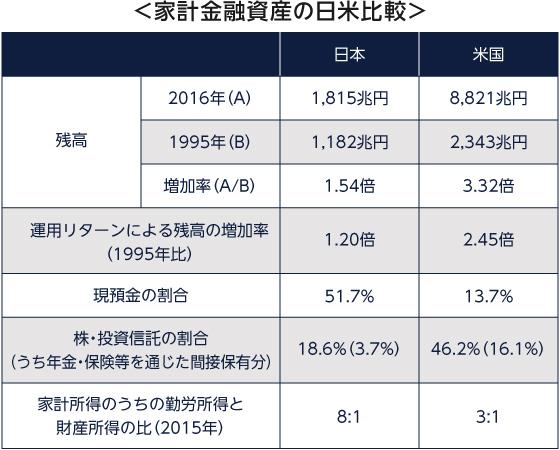

また既に投資を行っている方々を取り巻く環境を見てみると、日本人の資産形成には他国(レポートでは米国)と比べて様々な課題があると指摘されています。

(過去20年間の増加率は、米国の3.32倍と比べて我が国は1.54倍にとどまる)

(注1) 特に記載のない部分につき、数値は2016年末時点。

(注2) 右の為替レートを使用(1995年末 1ドル=102.9円、2016年末、1ドル=116.9円)。

(注3) 米国の残高増加率は、ドル建の数値で算出。

(注4) 勤労所得は資金・俸給(個人事業主が受け取る報酬は含まない)。

財産所得は金融資産による所属(利子・配当・その他の投資所得)+不動産賃貸料(金融資産や不動産の譲渡益・含み益は含まない)。

(資料)日本銀行、FRB、Bureau of Economic Analysis、内閣府より、金融庁作成。

- 米国と比べ、リスクに見合うリターンをあげていない投資信託が多い

- パフォーマンスの良いアクティブ運用投資信託が少ない

- テーマ型投資信託が多い(売買のタイミングを適切に見極めることは困難)

- 回転売買が多い

- 高い販売手数料や信託報酬の投資信託が多い

- 販売会社と系列の運用会社の間の結びつきが強い

出所)金融庁 平成29年10月 平成28事務年度金融レポート主なポイントより一部抜粋

ここでは全てを説明することは割愛いたしますが、例えば「③テーマ型投資信託が多い(売買のタイミングを適切に見極めることは困難)」という指摘については、今後伸びそうな業界や銘柄に投資したいという投資家ニーズに応えるという一方で、そのテーマがいつまで有望であると判断するのか等の難しさがあるのは指摘の通りかもしれません。

(この部分は、以前の記事「『投資信託』の何から始めればいい?始め方と注意点について」の中でも触れていますので、合わせてご覧いただければ幸いです。)

したがって、投資信託のメーカーである私たちに課せられた使命は、上記で挙げられているような課題に真摯に向き合いながら、少しでも改善につなげていくようなアクションをとり続けていくこと。

そして、

「投資の未経験者や初心者でも、わかりやすい」

「個人のお金にまつわる将来設計、マネープラン作りに役立つ」

「少ない金額からでも投資を始められて、コツコツ続けられる」

といった、より幅広いお客さまにご活用いただけるような、投資に対する心理的・物理的なハードルを下げる商品・サービスづくりではないかと思うのです。

(目次へ戻る)

そもそも遠い先に効果が表れる「投資」は、人間の感覚からして受け入れづらいのが当然

少し話が変わるのですが、私は周りの知人が「クラウドファンディング」や「ソーシャルゲーム」に対して何万円もお金を使うのを見て、いつも不思議に思っていました。

「なぜ、クラウドファンディングやゲームにはお金を出せるのに、投資にはお金を使わないんだろうか?」と。

でも、聞けばその答えはシンプルでした。

「投資に興味が無いわけではないし、むしろいつかはやらなきゃいけないとは思ってる。でも投資は何から始めていいかよくわからないんだよね。それと比べたら、クラウドファンディングやゲームは、面白いじゃん。特にクラウドファンディングは興味あるものを応援する感じがいいんだよね~。」

確かに、自分自身を振り返ってみても、何かを応援するためにお金を出すとか、面白かったブログを読んだときに投げ銭をするとか、価値を感じるものにはお金は出しているような気がします。

また周囲を見ても、タダでも本当に面白いかどうかわかりづらい講演会に参加するのはやめておこうかなとか、多少高くてもあの人が話すなら時間を作ってぜひ参加したいというような人が増えているような気がします。失敗してしまう、あるいはハズレをひきたくないという気持ちがそうさせているのかなぁと感じます。

投資についてはどうでしょうか?

必要性は感じていても、投資成果が大きくなるのはとても先の話のように見えます。

例えば「月1万円から始められます」と言われても、年間12万円の資産運用では年5%のリターンが出たとして収益は(たった?)6,000円(=12万円×5%、ここでは税金等は考慮していません)になります。その金額だったら残業するか、副業するかしたほうが稼げるよという意見の人が大半ではないかと思います。

また必ず値段が上がるということが保証されているわけではないですから、「確実性」とか「身近な実感」という言葉からはほど遠いものかもしれません。

そのことが身近なゲームに走ったり、あるいは身近な価値を感じやすいクラウドファンディングを優先させている原因ではないかと思うのです。

つまり、そもそも遠い先に効果が表れる「投資」というものは、人間の通常の感覚からして受け入れづらいのが当然といえば当然なのです。

初心者でも簡単に投資を始められる、楽しんで続けられることを目指したサービスとは

私たちは資産運用を通じて、皆さんの将来における金銭的な不安を少しでも解消し、豊かな人生を過ごせるようなお手伝いがしたいと考えています。

ポイントとして考えられるのは、

- 投資成果自体は遠い先に表れることを考えると、収益以外に何がしか身近な成功体験や成長の実感が得られることが大切なのではないだろうか。

- アンケート等を行ってもよく聞かれるのですが、投資とか金融というものに感じやすい敷居の高さ、距離の遠さを少しでもなくして、より身近に感じさせることはできないだろうか。

- 例えば、毎日株価の動きが気になって夜も眠れなくなる人もいれば、一月に1回程度値段を確認するだけで長期的には上がるんでしょといった感じで短期的な値動きに動じない人もいます。また、インターネットで自ら調べて納得して行う人もいれば、人に直接相談して始めたい人もいます。つまり、人によっては求めるもの、適したものが違うなかで、どうやったら一人ひとりに寄り添うことができるだろうか。

といったことです。もちろん、これで全てではないと思っていますが…。

ポイント①への回答としては、

・抽象的に言えば「金融リテラシー」と呼ばれるような、普段の生活で役立つお金にまつわる知識やノウハウを身につけていくことだったり、

・どの程度の相場下落までなら自分が耐えられるのかという体感値を身につけることで将来の大きな金額での資産運用に向けた準備ができることだったり、

・税金についての意識が高まったり、

・金融にまつわる詐欺や怪しいビジネスの見分け方をしっかりと理解できることだったり、

・していい借金とそうでない借金の違いを認識できていたり、

・新聞や雑誌等を見たときに入ってくるニュースがより具体的に感じられるようになったり…。

と、実は副次的な効果がいろいろとあります。

ポイント②への回答としては、

敷居の高さと言えば、(私だけではないと思うのですが…)昔、まだ学生だった頃の話です。ブランドショップの前に立っているスタッフの目線が怖くて、いっこうに店内に入ることができなかった経験があります。でも、入ってみたら実は結構いい人で、応対も丁寧だということはままあることですよね…。

また、長期休暇などに海外旅行をするのが好きなのですが、昔は結構怖くて行けなかった過去があります。信じられないと良く言われますが…。でも、ある友人から「絶対行ったほうがいいよ」と諭されたのがきっかけで、パック旅行ではありましたが、ベトナムへ旅行したのが実質的に初めていった海外です。

どちらも共通しているのは、「やってみたら、案外大したことない」というか、「単に知らなかっただけだったんだな」ということでした。そういう意味で、投資においても知らないことによるハードルを過度に感じる必要はないと思っています。知らない人は知らないなりに、もっと知りたい人にとってはその努力なりに適したやり方というのがありますので、まずは始めてみることが大切だと考えています。

ただ、海外旅行とは少し違うところもありますよね。それは、相場というのは常に動くものですから、始めるタイミングによっては大きく値上がりしたり、値下がりしたり、全く動かなかったりと、感じ方が異なる可能性が高いということです。

だからこそ、知らない人は知らない人なりの投資のやり方があるとは言ったものの、始める前には「投資は自分にとって、必要なものだ、やったほうがいいものだ」という確信を持てる状態で臨めることが重要になってきますし、そのための努力はしていただきたいのです。

(過去の記事において、参考図書をいくつかご紹介していますので、それらに目を通していただくことをおススメいたします。記事はこちら。)

ポイント③への回答としては、

まさに皆さん一人ひとりの求めるものにマッチするサービスをどうやったらお届けできるか、ということに尽きると思います。

例えば、金融のサービスで見かけることの多いシミュレーションについて、詳細なシミュレーションを提供しがちですが、分かりやすい簡潔なシミュレーションから、より詳細なシミュレーションなど使い手の希望に応じて使い分けられるとよいかもしれません。

また、ネットでさくさくと調べられれば十分だという方と、人と直に話して考えたいという人に対しては、チャネルを分けて考える必要があるかもしれません。

そこで、これらのことを実現するために、私たちが開発したのが「mattoco(マットコ)」というサービスになります。

(目次へ戻る)

mattoco(マットコ)のサービスあれこれ

mattoco(マットコ)の最大の特長は、投資初心者が迷いがちな「商品選択」について、いくつかのお助けツールが用意されている点です。

ここでは代表的なものをご紹介いたします。

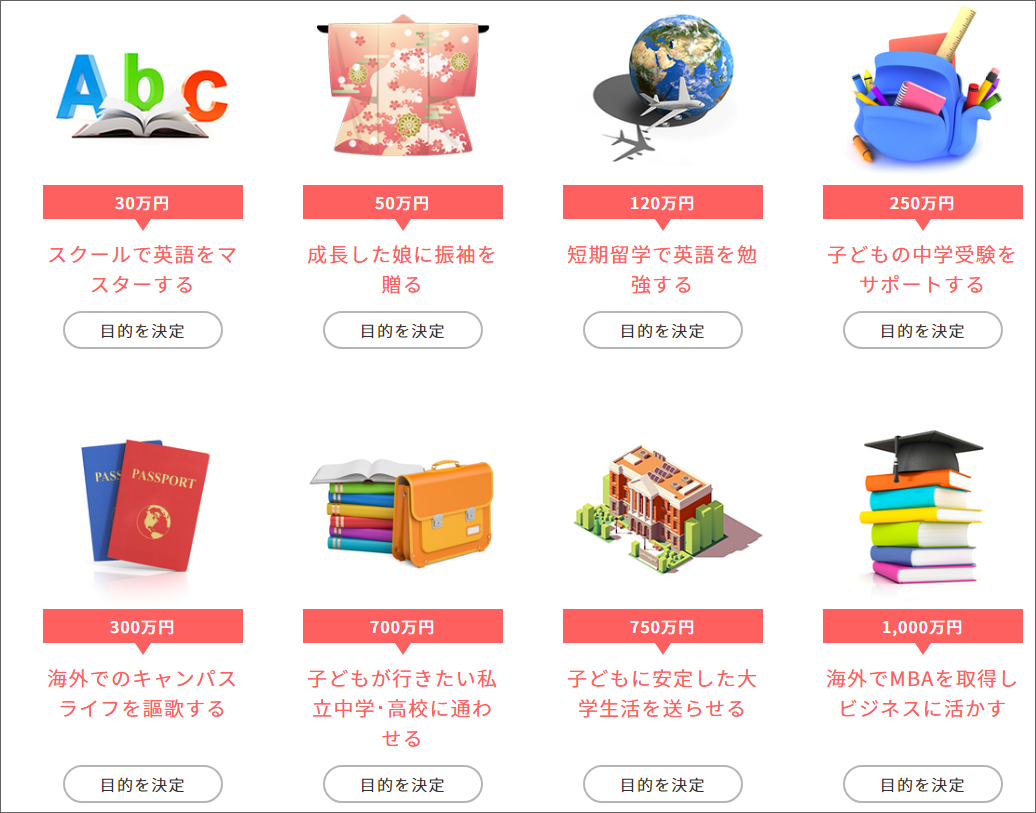

○海外旅行や家の頭金、子どもの大学入学金など、比較的身近な「投資の目的」から期間や金額を決めて投資したい場合は「mattocoチョイス」

mattocoチョイスでは、まず「育児・教育」や「趣味・娯楽」、「生活」などから項目を選択し、目標金額や月々のつみたて金額や期間を入力します。もちろん、具体的な目的を設定せずに金額と期間のみでシミュレーションすることもできます。

入力された目標金額やつみたて金額・期間と、mattocoで提供しているインデックス・ファンドの過去の運用実績等を用いて、目標を達成する可能性が相応にあったと判断されたファンド、つみたて期間終了時点における投資成果の幅のシミュレーションが提示されます。

あとは、提示された結果を参考にして、皆さんにファンドなどを選んで頂く形になります。

(あくまでも、過去の運用実績等をもとに算出したリスク・リターンに基づいて行うシミュレーションであり、将来の成果をお約束するものではありません。)

《なぜ目的を決めるの?ゴールベース投資のメリット、デメリットとは》

少し脱線しますが、なぜ目的を決めるのか?という部分について触れたいと思います。著書「ゴールベース資産管理入門」によると、「個人個人の将来の目標(ゴール)に向けて、資産などを管理していく方法」のことを「ゴールベース・アプローチ」あるいは「ゴールベース・ウェルス・マネジメント」と呼びます。

「ゴールベース投資」では、皆さんそれぞれの個人的なゴール(金銭的な目標)に向けて、どうやって資産運用を行っていくのかという部分が重要になります。今、どの商品を買えば上がるのか?ではなく、時には上がったり下がったりするのを繰り返しながらも、中長期で立てた目標に対して順調に進められているかを点検していくことが大切です。

本来の「ゴールベース投資」では、将来のライフプラン等を踏まえた上で対応していく必要があります。今回はその簡易版として、まずは皆さんの立てた目標実現に向けて、私たちも一緒に応援していきたいと思っています。

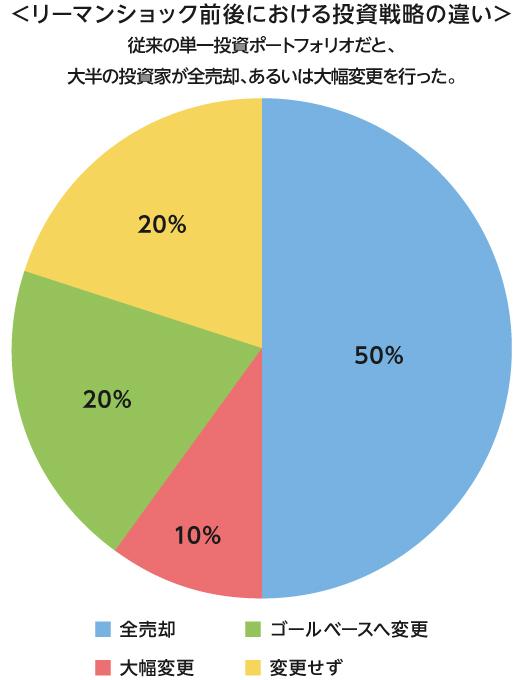

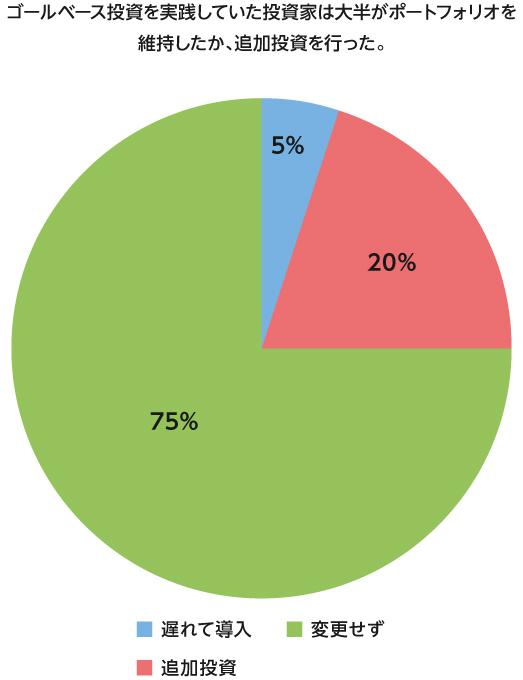

※SEI Private Wealth Management社の顧客ポートフォリオの変化(リーマンショック前の2008年9月初とリーマンショック後の2008年10月中旬を比較)

出所)SEI Private Wealth Management「Goal-Based Investing」を基に三菱UFJ国際投信が作成

もちろん、mattoco(マットコ)では、特段目的を設定しないで始めることもできますし、また後から目的を設定することも可能です。ですが、これから投資を始める、あるいはまだ経験が浅いという方ほど、相場の値動きに一喜一憂しないためにも、なるべく目的をご入力いただき、達成率を意識しながら続けていただくことが長続きするポイントかなと思っています。

一方、デメリットをあげると、将来に向けたパフォーマンスを事前に予測できるわけではありません。mattocoチョイスでは、過去の値動きやリターンのデータからなるべく保守的に金額のレンジを示しているものの、絶対にこのレンジに入ると約束できるものではありません。ですので、例えば、預貯金と投資信託を両方積み立てるなどの方法もよいかもしれません。

また、人生にはたくさんの目標があるはずで、例えば教育のため、老後のためと各目標において納得した商品を選んだとしても、トータルで見たときに全体的にどのような資産(株式や債券など)にどの程度投資しているかがわかりづらくなる可能性もあります。

一般的には、年齢が上がるほど負うべきリスク量を小さくしていくのが良いとされています。どういうことかと言うと、若いときは将来に向けての期間が長いため、より積極的にリスクを取れる、つまり相対的に値動きの大きい株式の保有比率を多めにします。そして、年齢が上がっていくにしたがって、株式の比率を引き下げていくというわけです。

「ターゲットイヤー型ファンド」と呼ばれる商品では、保有期間に株式と債券の比率を変更することで、自動的に上記のようなことを目指した仕組みになっていることが多いです。

また、あくまでも簡易的な目安ですが、「100-(年齢)」で計算した数字の割合だけ株式に投資をするといったチェックもできます。例えば、30歳の方だと、100-30=70(%)株式に投資するといった具合です。

こちらはあくまでも簡易的なチェックですが、大切なのは個別商品だけでなく、全体での組み合わせで考えるということです。

○取扱商品から選びたい方は「取扱商品一覧」から

この記事が出る時点(2019年4月)では、3つの商品シリーズを提供しています。

「eMAXIS Slim」シリーズは、業界最低水準の運用コストを将来にわたって目指し続けるファンド*です。国内外株式や債券など様々なラインアップを取り揃えています。長期の資産形成においては、運用コストを抑えることは非常に重要です。そのスタンスが「投信ブロガーが選ぶ!Fund of the Year 2018」においても評価され、先進国株式インデックスをはじめとする7本で賞を頂くことができました。

注)「投信ブロガーが選ぶ! Fund of the Year 2018」は、投信ブロガーの投票を運営委員会が集計したランキングです(投票者数:241名)。投票期間:2018年11月1日~11月30日。投票対象:2018年10月31日までに設定された投資信託(ETF含む)。海外籍ETFについては、日本の証券会社を通じて買付可能なもの。※将来の運用成果等を保証したものではありません。

* 他社類似ファンドが信託報酬率の引き下げを行った場合、業界最低水準ではない期間が存在する旨、ご留意ください。他社類似ファンドが信託報酬率の引き下げを行った場合、当ファンドの信託報酬率も引き下げ、業界最低水準にすることをめざしますが、これを実現することを保証するものではありません。

一方、複数の資産を組み合わせて商品自体でも値動きを幾分か抑えたいという方には、「eMAXIS Slim」シリーズの「eMAXIS Slimバランス(8資産均等型)」や「eMAXIS 最適化バランス」シリーズなども候補になるかと思います。

「eMAXIS 最適化バランス」シリーズでは、より保守的なバランス(値動きの幅が相対的に小さいとされる債券の組入れが多め)な「マイゴールキーパー」から、より積極的なバランス(値動きの幅が相対的に大きいとされる株式の組入れが多め)の「マイストライカー」まで揃っているので、株式や債券等をどれくらいずつ併せ持てばよいかわからないという方には参考になるかと思います。

また、ロボアドバイザー「ポートスター」というツールもご用意しています。5つの質問にお答えいただくことで、皆さんのリスク許容度に合わせたファンドが「eMAXIS 最適化バランス」シリーズの中から選ばれ、提示されます。

世の中のロボアドバイザーにはNISA制度を活用できないものもありますが、つみたてNISA適格ファンドである「eMAXIS 最適化バランス」シリーズを活用することで、「NISA口座」+「ロボアドバイザー」という組み合わせを実現することができます。

また、mattocoではインデックスファンドのみならず、ファンドマネージャーが独自の調査に基づいて銘柄を選択するアクティブファンドも取り扱っています。「これぞ、日本株」の運用は、当社において長期の投資経験を有する、日本の成長企業へ投資する運用チームが担当しています。投資対象にも着目しながら見ていただけるとよいかと思います。

各シリーズに関する情報も充実させていく予定ですので、ご期待ください。

この他にも、投資を始めてからの皆さんを応援するためのツールやサービスを用意していく予定です。

その他

銀行や証券会社で、株式や投資信託の取引をしたことがある方にとってはお馴染みかもしれませんが、当社サービスmattoco(マットコ)では、口座開設のお申込みももちろんオンラインで可能です。入力項目もなるべく簡単にしていますので、数分で手続きが終わります。

またWebサービスだけでなく、別途セミナー等でも資産形成の考え方などについてお話できる機会を作ろうと考えています。

あと、私たちのサービスmattoco(マットコ)のメインキャラクターである『クロコ』がTwitterやFacebook等のSNS、あるいはサービス画面のあちらこちらに遊びに行く予定です。見つけたら、ぜひクリックやフォローしてみてください。

(目次へ戻る)

最後に

多くの人が「将来における経済的不安」を抱えて長生きをする世の中は、あまり良いものとは思えません。また、「投資」が一般の多くの人に手の届くものになったとは言え、まだまだなじみのあるものとは言えないでしょう。

そんな状況を少しでも改善するための一つの解決策として、当社が自信をもってお届するサービスが「mattoco(マットコ)」です。

先にも触れましたが、資産運用を通じて副次的に得られるであろう「金融リテラシーの向上」は、間違いなく皆さんの人生に多くのプラスと自信をもたらすことでしょう。

「お金を稼ぐこと」と同じくらい、「お金を管理する能力を身につけること」は重要なのです。

当社サービス「mattoco(マットコ)」では最低5,000円から投資が行えるので、大きな元手は必要ありません。

ただ「投資をやってみよう」という意思さえあれば、いつでもすぐに始めることができます。

私たちは全力で皆さんの伴走者としてサポートしていきますので、ぜひ一緒に資産運用、資産形成の世界に足を踏み入れてみませんか。

mattoco(マットコ)サイトはこちら

(Photo:三菱UFJ国際投信-stock.adobe.com)

投資をご検討いただくにあたって

・投資は収益期待がある一方で、値下がり・元本割れの可能性もあり、その損益はすべてお客さまに帰属します。したがって、お客さまの状況等によっては、資金使途に照らして必ずしも投資が適した選択肢となるわけではない点にご留意ください。

・投資はお客さま自身の判断と責任で行っていただく必要があり、投資知識や投資対象商品への理解に不安がある場合は投資をお控えください。また、投資の判断の基礎となる投資方針については、一般的に、資金使途や投資期間、経済状況やリスク許容度等を総合的に勘案した上で、適宜見直しを行うことが望ましいとされています。

投資信託のリスクと費用

投資信託のリスクと費用については、以下のリンク先でご確認ください。

【eMAXIS Slimシリーズ】

eMAXIS Slim 国内株式(日経平均)、eMAXIS Slim 国内株式(TOPIX)、eMAXIS Slim 全世界株式(オール・カントリー) 、eMAXIS Slim 全世界株式(除く日本)、eMAXIS Slim 全世界株式(3地域均等型) 、eMAXIS Slim 先進国株式インデックス、eMAXIS Slim 米国株式(S&P500) 、eMAXIS Slim 新興国株式インデックス 、eMAXIS Slim 国内債券インデックス 、eMAXIS Slim 先進国債券インデックス 、eMAXIS Slim バランス(8資産均等型)

【eMAXIS 最適化バランスシリーズ】

eMAXIS 最適化バランス(マイゴールキーパー) 、eMAXIS 最適化バランス(マイディフェンダー) 、eMAXIS 最適化バランス(マイミッドフィルダー) 、eMAXIS 最適化バランス(マイフォワード) 、eMAXIS 最適化バランス(マイストライカー)

【mattocoオリジナル】

留意事項

■mattocoとは、三菱UFJ国際投信(以下、当社)が提供する、①「三菱UFJ国際投信ダイレクト」(インターネットを通じ、当社で口座開設や投資信託の購入・換金を行うことのできるサービス)および②当社を通じて投資信託をお取引する際に、参考となる投資関連情報提供等サービスの総称です。

■当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

■当ページの内容は作成時点のものであり、将来予告なく変更されることがあります。また、将来の市場環境等や運用成果等を示唆・保証するものではありません。

■当ページは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。

■当ページに掲載の内容は、お客さまの投資目的、リスク許容度に必ずしも合致するものではありません。投資に関する最終決定はお客さまご自身でご判断ください。

本ツールご利用にあたっての留意事項

■mattocoチョイスは、お客さまの投資の参考情報提供のために、mattocoで取扱うインデックス・ファンドの運用実績などを用いて計量的に推計した、シミュレーション結果とプラン例(シミュレーションで使用した前提条件)を提示するものです。したがって、計測時点が違えば結果も異なり、市況や環境の変化によってはプラン例(シミュレーションで使用した前提条件)やシミュレーション結果がお客さまに適さなくなっている可能性があります。

■資産形成は、お客さまの資産構成、投資を行う目的、投資資金の用途、投資期間、リスク許容度等を総合的に勘案しつつ、最適と考えられる資産で行う必要があり、また、投資対象資産に対する十分な理解も必要となります。mattocoチョイスで提示するプラン例(シミュレーションで使用した前提条件)やシミュレーション結果は、これらを加味していないため、お客さまの投資対象資産として適さない可能性があります。

■mattocoチョイスで提示されたプラン例(シミュレーションで使用した前提条件)通りに投資を行っても、目標金額に到達しない場合や投資元本を割り込んで損失を被る可能性があります。投資に関する最終決定はお客さま自身のご判断でお願いします。

■mattocoチョイスは一般的な情報提供のみを目的としたものであり、個別の投資助言または証券の売買、保有、または投資戦略の採用に関する推奨や勧誘を行うものではありません。また法律上、税務上の助言を構成するものではありません。

■mattocoチョイスで選べる目的は、プラン例(シミュレーションで使用した前提条件)やシミュレーションの提示において目的に適った運用商品の選択、月々のつみたて金額やつみたて期間の設定に加味されるものではありません。なお、1つのファンドには1つの目的しか付すことはできません。

■表示されている目標金額は、目的達成のために一般的に必要と考えられている目安金額です。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員

おすすめ

2019.03.25|

2019.03.29|

「つみたて投資」経験者のママに聞きました!やってみて実際どうなの?

2018.12.21|

便利でお得!初心者に「つみたてNISA」をきっかけに投資を始めて欲しいワケ

2019.03.13|

2018.05.16|

2018.05.16|

2019.03.12|

2018.12.19|

ゼロクーポン債って何?税金やリスクの仕組みを含めて詳しく解説

2022.12.14|