お子さんが生まれたときには、「子どもの将来に必要な教育資金を準備しておきたい」と考えるのはどの親でも同じではないでしょうか。その中で皆さんはどのような準備をされるのでしょうか。今回はこれまで多くの方が加入してきたであろう「学資保険」と今回ご紹介する「学資投資」の違いを中心に説明していきます。

そもそも学資保険とは何か、メリットは?

子どもの教育資金のためには「学資保険」に加入をされている、また加入の検討をされているという方は多いのではないでしょうか。ここでは「学資保険」についてあらためて整理しておきましょう。

「学資保険」はいわゆる「貯蓄性(型)保険」の一つとして知られています。子どもの入学や進学などのタイミングに合わせて祝金(生存給付金)や満期保険金などを受け取ることができます。あらかじめ決められた時期に、決まった金額を受け取れるということが最大のメリットでしょう。

また、保険期間中に親などの契約者が死亡した際には、その後の保険料の払い込みが免除されるなど、万が一の場合にも子どもの教育資金を準備することができる保険です。

(目次へ戻る)

「学資保険」を活用する際の注意点

万が一のための保障と子どもの教育資金の貯蓄という特徴から、「学資保険」は保険の中でも人気がある金融商品となったのは理解ができるところではあります。

ただ、その一方で、貯蓄手段としては使い勝手の良くない側面もあります。それは一体どのような点でしょうか。

まず「学資保険」で気を付けておきたいポイントは、加入時に子どもの年齢制限があることです。保険会社や商品によって違いがあるものの、子供の年齢が5歳とか7歳とかある一定以上になると加入できなくなります。

出産前から加入できる「子ども保険」もあり、教育資金を前もって準備している方もいるかと思いますが、子供が大きくなって「さあ、これから教育資金を貯めよう!」と思っても「学資保険」に加入できなかったという方もいるのではないでしょうか。

また、途中で保険を解約するとそれまでに払い込んだ保険料を下回ることもあります。これは「学資保険」に限った話ではないですが、保険期間の途中に解約すると解約返戻金が払込保険料を下回ることが多いので注意が必要です。何かの時にどうしても保険を解約しなければならなくなると、もともと貯蓄目的で保険に加入していたのにもかかわらず、払い込んだ保険料を下回るお金しか手元に残らないというのでは困ります。

(目次へ戻る)

みんな「学資保険」でどの程度貯蓄しているの?

さて、皆さんは「学資保険」での受取総額をどの程度で考えているのでしょうか。各商品を見てみると、受取総額としては概ね100万円から300万円といった金額がよく聞かれます。

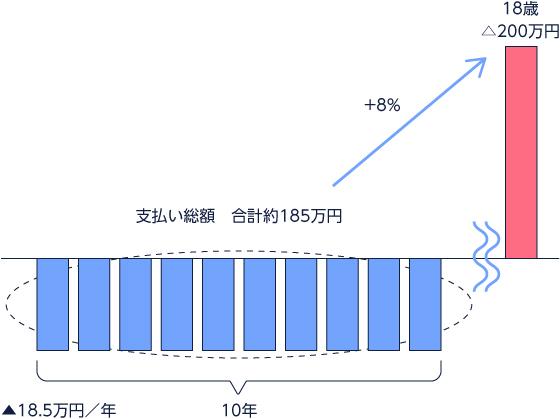

たとえば、年払いで保険料払込期間が10年で受取資金総額が200万円の「学資保険」があったとしましょう。その保険の返戻率が108%だとすると、年間保険料は18万円超となり、10年間、毎年払い続けることになります。

具体的な数字を目の当たりにすると、「200万円を10年後に手にするのに毎年18万円も保険料が必要なのか」という驚きとともに、「10年間運用して8%しか増えないのか」という方もいるでしょう。その一方で、「8%も増えて戻ってくるのか。おまけに保険もついてくる」とお考えの方もいらっしゃると思います。

「学資保険」の良さは繰り返しになりますが、保険機能に加えて、貯蓄も同時に実現ができる金融商品だということです。

ただ、「10年で8%しか増えないのか」とお感じになった方は、別の貯蓄手段を検討する必要があります。

(目次へ戻る)

「学資投資」という考え方

「預貯金では低金利で大きく増やすことはできそうにもないし、「学資保険」だけではもの足りない」

そうお考えの方は、安全資産である預貯金や国債だけでなく、株式などその他の資産への投資を考える必要が出てきます。

とはいっても、これまで投資経験がないという方も多いのではないでしょうか。そうした方に便利な金融商品が「投資信託」です。

一口に投資信託といっても、投資をしている資産内容や運用スタイルも様々です。自分が投資をしたい資産が決まっている場合には、単一資産に投資するインデックスファンドを選ぶことができますし、様々な資産に投資をしてリスク管理をプロにお任せしたいというのであれば、バランス型のファンドという選択肢もあります。

また、投資方法としては、一度にまとめて投資するのではなく、毎月、一定金額を積み立てる方が、高値掴み等のリスクを軽減することができます。

このように、将来の教育資金づくりに、投資信託のつみたて投資を活用するというのが「学資投資」の考え方です。

(目次へ戻る)

「学資投資」を上手に使おう

では、「学資投資」のメリットとは何でしょうか。

先に見た「学資保険」との対比でいえば、以下のようなポイントを上げることができます。

- 投資を始めるにあたって、「学資保険」のように子どもの年齢制限がない。

- 運用の途中で投資金額などを柔軟に見直せる。

- 市場環境が想定よりも良い場合なら、教育資金を前倒しで準備することができる。

一方、デメリットもきちんと確認しておきましょう。

もちろん、投資信託は時点によっては元本を割れることがありますし、「学資保険」のように目標金額を保証してくれるわけではありません。教育資金を貯蓄するためだったのに、思うように貯蓄できなかった、というような可能性もあります。したがって、「学資投資」だけで子どもの教育資金を貯めるということに不安を感じる場合は、まずは預貯金や「学資保険」と「学資投資」を半分ずつ活用するなどして、両方の良いとこ取りをしてみるとよいのではないでしょうか。

(Photo:三菱UFJ国際投信-stock.adobe.com)

おすすめ

2019.03.29|

学資保険の満期金250万が入学前に・・・アレ!?とある親子のホントの話。

2018.05.16|

2018.05.16|

2018.05.16|

2018.05.16|

「つみたて投資」経験者のママに聞きました!やってみて実際どうなの?

2018.12.21|

2018.12.19|

忙しいワーキングマザーへ勧めたい手間のかからないラクなお金のふやし方

2018.12.11|

ゼロクーポン債って何?税金やリスクの仕組みを含めて詳しく解説

2022.12.14|