最近では納得できる相手に出会えなければ生涯独身でも良いと考える女性も少なくありません。その背景には女性の社会進出、高キャリア、出会いの少なさ、etc……と理由が考えられます。そして日本人の婚姻率は年々減少する傾向にあります*1。しかし、仕事もあって定期的な収入を望めるうちは独身生活も問題ないかもしれませんが、老後のリタイア生活では資金準備ができていないと希望どおりの暮らし方ができなくなることも考えられます。女性が独身のままで老後を迎えたときにどんな経済的リスクがあるのかを知り、老後資金計画をしっかりとしておきましょう。

気になる独身女性の生活費、みんないくら使ってる?

独身・既婚に限りませんが、老後資金準備を考える上では生活費にいくらかかるかを知ることが大切です。まずは総務省の家計調査*2を参考に、独身女性の生活費を現役時代とリタイア後の場合でそれぞれ見ていきましょう。

出所)総務省「家計調査・家計収支編/単身世帯/2019年/男女,年齢階級別」を元に作成

(目次へ戻る)

独身女性の支出の特徴は?

上で見た家計支出は女性単身世帯のものですが、支出内容を見ていくと男性単身世帯とは違う特徴が見られます。

たとえば食費。どの年齢階級でも男性に比べて食材の購入が多く、外食が少なめの傾向です。食材の中では野菜に対する支出が多い傾向があります*2。野菜価格は天候によって左右されやすく、価格が変動しやすいものです。年によっては野菜が高騰し、家計支出が膨らみやすい特徴があると言えそうです。

また自炊が多めであるため、つられて光熱・水道代も男性よりも高めです。この傾向は現役世代でも同じですが、自由な時間ができて家でじっくり時間をかけて調理することができるリタイア世代では、さらに光熱・水道代が上がっています。他には、被服費や交通費などリタイア後に下がる費目もありますが、医療費や交際費などは上がっています。

家計支出の内容は性別による違いもありますが、年齢や自身の生活環境などによっても変わるものです。老後の生活資金を計画するうえで、独身女性特有の支出傾向とともに、現役時代から老後にかけてどのように支出が変わっていくかといった傾向もつかんでおくと良いでしょう。

(目次へ戻る)

老後の住まいはどうするか?

上の家計支出をよく見たときに住居費の金額に驚かれた人もいるかもしれません。どの年齢階級でも現実的な家賃や住宅ローン相場よりも低めです。

実はこれは賃貸暮らしで家賃を払っている人もいれば、持ち家の人もいて、それらを合わせた平均額です。実際は居住地域や間取り、環境などによっても大きな差があるものですが、家賃や住宅ローンを払っている人の中にはもっと大きな金額を支払っている人の方が多いかもしれません。ということは、多くの人にとっては実際の住居費を合わせた生活費はもっと大きくなるということです。老後生活資金を見積もる際には、上記で見た金額に現実的な住居費を含めて算出することが大切です。

しかしながら独身女性の場合、もしもの介護や病気に備えて、介護や生活支援サービスのついた高齢者用施設に入る選択も考えられます。高齢者向け施設に入居するかどうか、どのような施設を選ぶかによって老後資金計画も変わってくるかもしれません。生涯独身かもと考える人は、そういったリタイア後の住まい情報もチェックしておきたいものです。

ちなみに利用料金は入居時に支払う前払金と、家賃形式で月々の支払いが必要になります。これは、入居に際していわゆる敷金のような支払が発生するためですが、利用料金は施設によって異なります。

厚生労働省の高齢者向け住まいに関する調査によると、前払金と月々支払う分を合わせて月額換算した利用料金の平均額は介護付有料老人ホームが約24万円、住宅型有料老人ホームが約11万円、サービス付き高齢者向け住宅(非特定施設)で約13万円という状況です*3。将来的に相場が変動する可能性もなくはありませんが、現在の相場を把握しておくことも大切でしょう。

(目次へ戻る)

医療費はどうなる?

歳を取ると医療費支出が上がる傾向にあることは前述しましたが、医療が必要となるかどうかは人それぞれであり、予測できない部分もあるものです。医療費分として生活資金に加えて余分に準備しておけば安心ですが、どれだけ準備しておけば安心なのかは検討が難しいことでもあります。

そこで知っておきたいのが高額療養費制度です。健康保険や国民健康保険、後期高齢者医療制度といった日本の社会保険制度では、医療費負担は年齢によって1割~3割の自己負担割合分だけでいいことになっています。それでも何度も病院に行くなど高額になる可能性もあり、自己の支払いが過剰にならないように1ヵ月あたりの自己負担上限額が定められています。

健康保険の対象にならない入院時の差額ベッド代や先進医療費などは高額療養費制度の対象にもならず、かかる医療によっては自己負担上限額以上に支払わなければならなくなる可能性はあります。それでも、高額療養費制度で決められている上限額を知っておけば医療費準備の目安も立てやすくなるのではないでしょうか。

出所)厚生労働省保険局「高額療養費制度を利用される皆さまへ(平成30年8月診療分から)」

(目次へ戻る)

自分軸の暮らしを実現するために今からやっておくこと

ここまで独身女性の現役世代とリタイア世代にそれぞれに生活費の状況や支出傾向の変化などを見てきましたが、実は他にも考えておきたいこともあります。それは、自分一人で生計を立てるということは支出の多くを自分1人で意思決定するということでもあり、生活レベルの調整に強い意志で望む必要があるということです。

世間では夫婦の場合はいくら、独身の場合はいくらというような老後資金の平均的な金額を提示することがありますが、今回紹介した平均的な生活費とともに、自分の現在の支出傾向、自分が望む暮らしなどを考えながら、自分自身の老後資金計画をしっかりとしておきましょう。

次の計算式に自分が考える支出額などを当てはめ算出してみましょう。

老後必要資金=(生活費×12カ月×リタイア生活期間)+住居費+医療・介護費-公的年金および退職金など

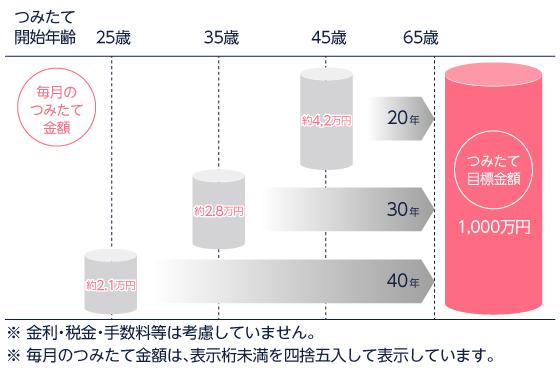

必要資金の目安がわかれば早速準備をしていきましょう。例えば、1,000万円を貯めようとすると、積立期間に応じて、月々の積立金額は以下の通りとなります。

自分が目標とする金額を準備したいけど月々の積立額が大きすぎるという人は、今手元にある預貯金の一部を投資信託などで運用することも検討してみるといいでしょう。

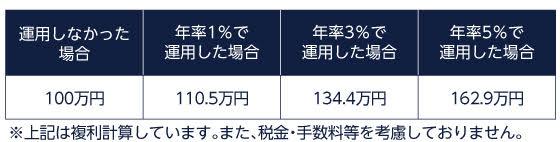

仮に100万円を10年間運用すると仮定し、いくつかのパターンでシミュレーションしてみます。

これらのシミュレーションから言えることが2つあります。1つ目は積立期間が長いほど月々の積立金額は少なくて済むということです。老後に自分の望む暮らしができなくなるリスクを抑えるためには、少しでも早く準備に取りかかることが大切です。

2つ目は利回りが高くなるほど資金の増え方が大きいということです。ただし、一般的にリターンとリスクは表裏一体の関係にあり、高い利回りを望むほど、リスクも大きくなる傾向があり、元本割れをすることもあります。どれだけのリターンを望むかというよりも、まずは自分がどれだけのリスクを許容できるかという基準で選ぶことが大切です。

分散投資をすることもリスクを抑えるための1つの方法です。たとえばある株式銘柄だけを集中して購入するのではなく、いくつかに分散して購入することです。色々な銘柄を選ぶのが難しいという場合には、元々さまざまな投資対象に分散されている投資信託を購入するのもいいでしょう。ただし投資信託にもリスクやリターンが異なるさまざまな商品がラインナップされていますから、バランス型やアクティブ型などいくつかの種類に分けながら資産のポートフォリオを幅広くしておくのがおすすめです。積立投資や、まとめて運用するなど運用方法もさまざまなに分散させながら、計画的な準備を考えていきたいですね。

*1 出所)厚生労働省「平成30年(2018)人口動態統計(確定数)の概況」

*2 出所)総務省「家計調査・家計収支編/単身世帯/2019年/男女,年齢階級別」

*3 出所)厚生労働省「高齢者向け住まい及び住まい事業者の運営実態に関する調査研究報告書(平成29年3月)」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員

(Photo:三菱UFJ国際投信-stock.adobe.com)

おすすめ

2021.08.06| 資産形成

2019.07.05|

つみたてNISAとは?一般NISAやジュニアNISAとの違いは?

2019.04.11|

「つみたて投資」経験者のママに聞きました!やってみて実際どうなの?

2018.12.21|

ゼロクーポン債って何?税金やリスクの仕組みを含めて詳しく解説

2022.12.14|