株式の取引では、「配当金」と「売却益」といった収益が生じます。

こうした収益には税金がかかり、確定申告が必要な場合もあります。

そして、株主優待も実は課税対象です。

その他、株の相続などについて、株に関する税金について、ご紹介していきます。

株式の配当金・売却益と税金

株を保有していると、その会社が得た利益の一部を株主に「配当金」として還元することがあります。

配当金を支払うかどうかはその会社の判断で、利益があっても支払われない場合や、逆に利益がなくても支払われる場合があります。

また、金額もその会社の判断です。株式を保有しているからといって、必ずしも一定額の配当金が受け取れるとは限りません。

そして、配当金が支払われ、収益が発生した場合は、「配当所得」として、一定の税率が課されます。

基本的に、配当金にかかる税金はすでに天引きされた状態で株式の保有者の元に入金されます。

その税率は、以下のようになっています。

個人の場合、

・上場企業株式の配当金:所得税・住民税を合わせて20.315%

・非上場企業の配当金:所得税・住民税を合わせて20.42%

ただ、証券会社が年間の損益計算をする「特定口座」で、かつ「源泉徴収あり」としている口座を利用している場合は、申告不要の特例を受けられます。

また、現在持っている株式を証券会社などを通じて売却した時にも、その売却益は課税対象です。

こちらも、税率は所得税・住民税合わせて20.315%の税率が適用されます。

(目次へ戻る)

株主優待も課税対象

また、配当金だけでなく、株主に還元されるものとして「株主優待」があります。

株主優待には各社の特徴があり、優待内容を見て購入する銘柄を選ぶという人も多いことでしょう。

自社の商品やカタログギフト、あるいはプリペイドカードや割引券といった金券を株主優待品としている会社もあります。

こうした株主優待品は「現金」ではありませんが、実は課税対象です。

この場合、株主は会社から、「経済的利益」を受けているとみなされ、所得税や住民税が発生する場合があるのです。

ビットコインなど、仮想通貨の形で受け取った場合も同様です。

特に、多くの株主優待を受けている人は注意が必要です。

給与所得や退職所得がある人(正社員やパート、アルバイトなど)の場合は、給与所得と退職所得以外の所得の合計が20万円を超える場合には確定申告が必要です。

これは、株主優待だけで20万円以上ということではなく、副業や不動産投資といった他の雑所得がある場合はそれら全てを合算して20万円を超えると、確定申告の対象になるということです。

また、年間の収入が2000万円を超える人は、給与以外の所得が20万円未満であっても確定申告しなければなりません。

一方、給与所得や退職所得がない人の場合は、原則として確定申告が必要です。

株主優待を含む「雑所得」の税率は、配当金にかかる税金とは違い、所得の金額に応じて税率が決まる「累進課税」の方式がとられています。

所得の額が大きくなるほど税率が上がる仕組みです。

また、「株主優待だけで20万円」が基準なのではなく、その他の雑所得と合算した金額が基準になっている点にも注意が必要です。

(目次へ戻る)

株式の贈与や相続にかかる税金

株式を他者から贈与または相続という形で引き受けた場合は、いくつかの種類の税金がかかります。

「贈与税」「相続税」がその代表的なものですが、それだけではありません。

まず、受け取った株式を保有している間に配当金を受け取った場合、配当金は課税対象です。

そして、贈与や相続で受け取った株式を売却した場合には、売却益は自分の所得になりますので、これは所得税・住民税の課税対象になります。

税率は、一律で20.315%です。

ですから、相続税の支払いのために、受け取った株式の一部を売却しても、最終的に手元に残るのはそこから所得税・住民税が差し引かれた金額です。

よって、株の売却で得たお金を納税資金に充てようとする場合は、注意が必要です。

一方で、前に株式を持っていた人がいつ、いくらで購入したかが分かり、購入時よりも現在の価格の方が値下がりした状態で自分が売却すると、「損失」が発生したとみなされます。

この場合に適用される「特例」があり、人によっては節税になることもあります。

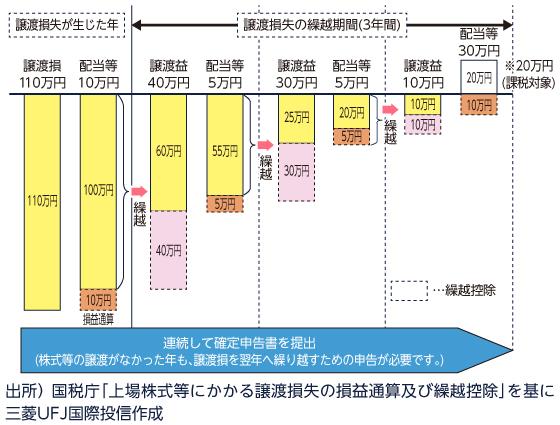

譲渡損失が発生した場合は、他の株式の売却や配当で得た所得との通算ができます。

その結果、損失の方が大きく残った場合は、損失が発生した翌年から3年の間、「譲渡損失の繰越」が可能になります。

一例として、以下の図のような経過があります。

まず、110万円の譲渡損失、10万円の配当などの収益があった年、損失と収益を合算すると100万円の損失、ということになります。

この場合、初年度の収益である10万円にかかる税金は控除されます。

そして翌年は、最初の年に残った100万円から、新たに売却益が発生しても、それが例えば株式の譲渡で40万円、配当などで5万円の利益があった場合、その年は55万円の損失ということで、譲渡と配当にかかる税金は控除されます。

さらに翌年には、55万円の損失がある状態から、譲渡益や配当を差し引き・・・

といった形で、繰越控除を3年間受けられるというものです。

(目次へ戻る)

まとめ

株式の配当金や売却益に税金がかかることはよく知られていますが、株主優待が課税対象であるということを知らない人は少なくありません。

また、贈与や相続という思わぬ形で株式を受け取ることになった場合も、先のように相続税だけで終わりということではありませんので、注意が必要です。

一方で、譲渡損失の繰越制度は、譲り受けた株式の値下がり幅によっては節税になる可能性もあります。

贈与や相続で受け取る株式に関しては、「いつ、いくらで購入したか」を調べておくと良いでしょう。

いくらで購入したかわからない、という株式でも、いつ頃購入したかが分かれば、過去のデータからおおよその購入額を決定することができますので、なんとか購入時期だけでも分かるようにしておきましょう。

あらかじめ特定口座に入っている株式の場合は、証券会社が購入時の金額などを把握しています。

そのため、特定口座を利用することで贈与・相続をスムーズに行うこともできるでしょう。

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員

(Photo:三菱UFJ国際投信-stock.adobe.com)

おすすめ

2019.11.18|

2019.09.12|

2019.11.25|

株式投資ってムズカシイ?! そんなあなたが知っておきたい基本的な株の用語と使い方

2019.11.07|

2019.06.11|

2019.10.02|

ゼロクーポン債って何?税金やリスクの仕組みを含めて詳しく解説

2022.12.14|