日々の生活に最も身近な税金、消費税が日本に導入されてから約30年が経ちました。3%から5%、8%と徐々に上がり、2019年10月には10%という大台に乗りましたが、実は周りの国々を見渡すと日本の消費税率はまだまだ低い水準にあることがわかります。

では、税率が高い国にはどのような理由があるのでしょうか。諸外国の消費税について見てみましょう。

諸外国における消費税

日本における消費税は、諸外国では付加価値税と呼ばれる事が多く、オーストラリアやアジア諸国では物品サービス税(GST)といわれることもあります。物やサービスの購買時に課せられる間接税という点において、どちらも日本の消費税に相当し、世界各国政府の主要な歳入となっています。OECD(経済協力開発機構)によると、2016年には約165ヵ国が付加価値税を導入しており、その数は1991年比で2倍以上になりました*1。OECD加盟国36ヵ国中では、アメリカを除く全ての国にこの付加価値税が適用されています。なお、アメリカでは州ごとに違う税率の設けられた小売売上税がありますが、小売段階で一度だけ課される税という点において他国の付加価値税制度とは異なるものと見なされます。

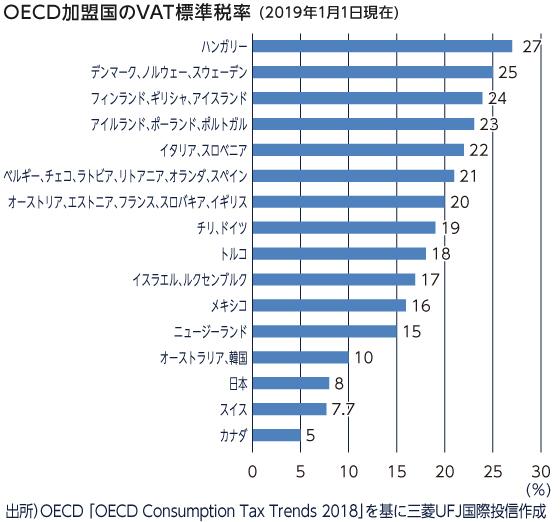

OECDの発表では、加盟国の平均税率は19.3%であり、20%に近い結果となりました。1位のハンガリー(27%)を始め、2位のデンマーク、ノルウェー、スウェーデンが25%と高く、ヨーロッパの多くの国が20%以上の税率となっています。

なお、この表は昨年1月の発表時のものであり、日本の税率8%は3番目に低い水準でしたが、現在10%に上がったことにより、オーストラリア及び韓国と同率に並んだことになります。

(目次へ戻る)

税率が高いヨーロッパの事情

なぜヨーロッパ諸国では付加価値税が高いのでしょうか。紐解いていくと、ヨーロッパ特有の事情も見えてきます。

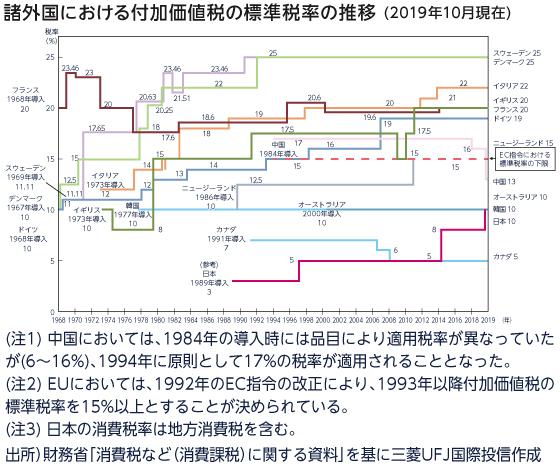

そもそも、付加価値税は1967年に世界で初めてデンマークが10%の税率で導入し、その後フランス(20%)、ドイツ(10%)、スウェーデン(11.11%)と続きました。現在では、税率20%前後の国が大半ですが、下記の図2を見れば、多くの国で税率を変更しながら今に至ることがわかります。

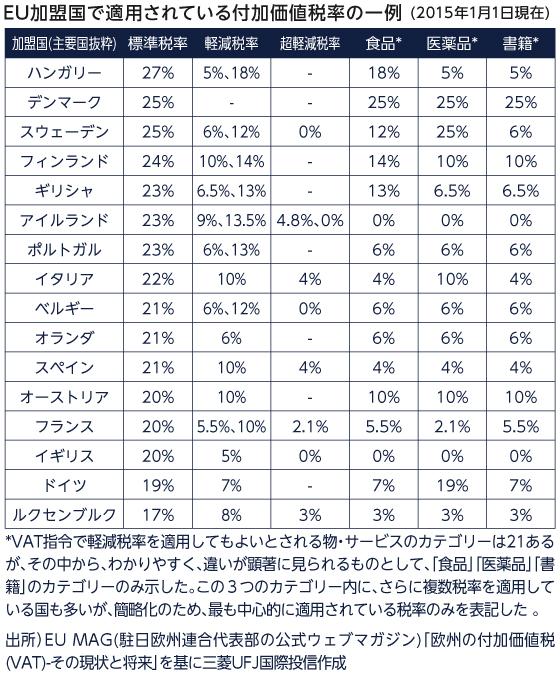

実はEU加盟国は必ず付加価値税を導入するように定められており、「VAT指令」というEU加盟国の基本法令により、原則として標準税率は15%以上とする規定が設けられているのです。ただし、軽減税率が認められているため、食品にかかる税率はおおむね低い傾向にあります。また、医薬品や衣料品等の生活必需品の他、文化・教育関連品、子ども用品を中心に軽減税率や税率0%を適用している国もあり、国によって大きな差があるのが現状です。

これらの価格や方針の違いは、比較的自由に国境を越えられる現在のヨーロッパにおいて問題点としても取り上げられています。ヨーロッパが人・物・サービス・資本の自由に行き来する単一市場を目指す中で、1992年に同意された現行のルールには制約が多く、国によって異なる課税ルールは公平な競争を妨げたり、脱税に利用されたりする恐れがあると懸念されているのです。そのため、この付加価値税の調和に向けた「VAT指令」の改定議論が続けられています。

(目次へ戻る)

25%でも軽減税率がない国

付加価値税が25%と高いデンマークですが、ほぼ全ての商品に対して例外なく適用されています。つまり、軽減税率がないことを踏まえれば、実質世界で一番税率が高い国と言えるでしょう。その理由は在日デンマーク大使館によって以下のように説明されています。

- 徴税コストを抑制する

- 軽減税率の適用対象品目の峻別が困難である

- 税の歪みを抑制する

- 高所得者は食料品に対しても相応の支出を行うため高所得者の方が軽減税率による負担軽減額が多くなる

- 低所得者への配慮は社会保障給付によって行う方が効率的である

出所)デンマーク大使館Facebook (2015年9月9日)「デンマークの消費税は25%でも軽減税率なし!」

福祉国家として有名なデンマーク。税率は高いですが、さまざまな形で国民に還元されています。一例として、幼稚園から大学・大学院までの教育費の他、医療費が原則無料です。さらに失業手当も最大で前職の給料の9割が保証されている等、社会福祉の充実を図ることで国民の理解を得ているようです。

とはいえ、デンマークの人口は約580万人*2であり、国の規模が日本とは大きく違うため、単純に比べることは難しいかも知れません。

(目次へ戻る)

テイクアウトに見る各国の税率

ここでは日本で昨年から導入された軽減税率について見ていきましょう。まず、日本の軽減税率は8%、標準税率は10%とその差はわずか2%であり、上記の図3で示した国々に比べて小さいことがわかります。また、対象品目は

1.酒類及び外食を除く飲食料品

2.新聞の定期購読料

のみであり、比較的狭い範囲です。国税庁が公開している「消費税の軽減税率制度に関するQ&A(個別事例編)」*3には100にも及ぶ事例と回答が載せられており、対象商品の線引きの難しさも窺えます。

コンビニエンスストアにおけるイートインコーナー等、外食と持ち帰りの境目が話題にもなりましたが、これは導入したばかりの日本に限ったことではなく、以前から軽減税率を設けている各国でも起きています。

たとえば、食品の税率が原則0%というイギリスで外食をすると標準税率20%ですが、テイクアウトの場合はその温度によって軽減税率の対象かどうかが変わります*4。気温よりもホットな状態で売られるものには20%が課されるのです。イギリスの代表的なグルメ、フィッシュアンドチップスも揚げ物なのでそれに該当しますが、20%の差は大きく、業界の反発を招いているようです。また、一度調理されたものでも売られる段階で冷めていたら軽減税率の対象になりえるとのことで、その判断が複雑となっています。一方、ドイツではハンバーガーを買って店内で食べると税率19%、テイクアウトだと7%という差がありますが、あるハンバーガー店では消費者が支払うハンバーガーの値段を統一して小売り段階での混乱を抑えているとのこと*5。国によって線引きの基準や対策は様々です。

(目次へ戻る)

まとめ

商品購入時に税金が10%上乗せされるとインパクトは小さくありませんが、OECDは、日本が「十分な水準の基礎的財政黒字を消費増税のみによって確保するため」には、「税率を20%から26%の間の水準へと引き上げることが必要となる」と提言しています*6。また、国際通貨基金(IMF)も、医療や介護などで増える社会保障費を賄うために、日本は2030年までに消費税率を15%に引き上げる必要があるとの報告書を公表しました*7。国際社会の動向を見ていると、日本では近い将来にさらなる増税もあるかもしれません。諸外国の消費税を知ることで、日本の消費税や軽減税率の対象品目等について考える参考になればと思います。

*1

出所)OECD 「International VAT/GST Guidelines」

*2

出所)外務省「デンマーク王国 デンマーク基礎データ」

*3

出所)国税庁「消費税の軽減税率制度に関するQ&A(個別事例編)」

*4

出所)GOV.UK 「Guidance Catering, takeaway food (VAT Notice 709/1)」

*5

出所)YOUNG GERMANY 「2種類の税率」

*6

出所)OECD “Japan Economic Snapshot” 「OECD経済審査報告書 日本 主な結論 2019年4月」

*7

出所)International Monetary Fund 「Japan: Staff Concluding Statement of the 2019 Article IV Mission」

(Photo:三菱UFJ国際投信-stock.adobe.com)

おすすめ

2019.11.18|

2021.08.20| マネー

みんなのお金の使い方や貯め方は?家計調査から分かるお財布事情

2019.10.28|

コツコツ積み立てるからこそ意味がある!? つみたて投資のパワーでお金を増やす

2019.10.31|

ゼロクーポン債って何?税金やリスクの仕組みを含めて詳しく解説

2022.12.14|