貯蓄がどうしても苦手で続かない。

結婚や出産を機に貯蓄や資産形成を始めたいが、何から手をつけてよいかわからない。

そんな悩みをお持ちの人も多いのではないでしょうか。

そのようなときにこそ、ライフプラン表を作成してみてはいかがでしょう。ライフプラン表という名前は聞いたことはあるけれど、難しそうでチャレンジしたことがない、どのように作成を進めて行けば良いかわからないという方もいるかもしれません。

ライフプラン表とは、人生のイベントとマネープランを合わせた「人生の設計書」を指します。

この設計書を作っておくことで、

「貯蓄額の目標がはっきりする」

「住宅など高額な買い物のタイミングを決めやすくなる」

「いつ・いくらの支出があるのか」

などが把握しやすくなるため、無駄な支出を抑えたり、将来への漠然とした不安や焦りも防げるといったメリットが得られるようになります。

ライフプラン表の作成自体は簡単なのですが、初めて作成するときは必要な項目がわかりづらい面もあります。

この記事では、ライフプラン表を作成するメリットを紹介しながら、実際に作成する方法を紹介していきます。

ライフプラン表に必要な項目と情報は?

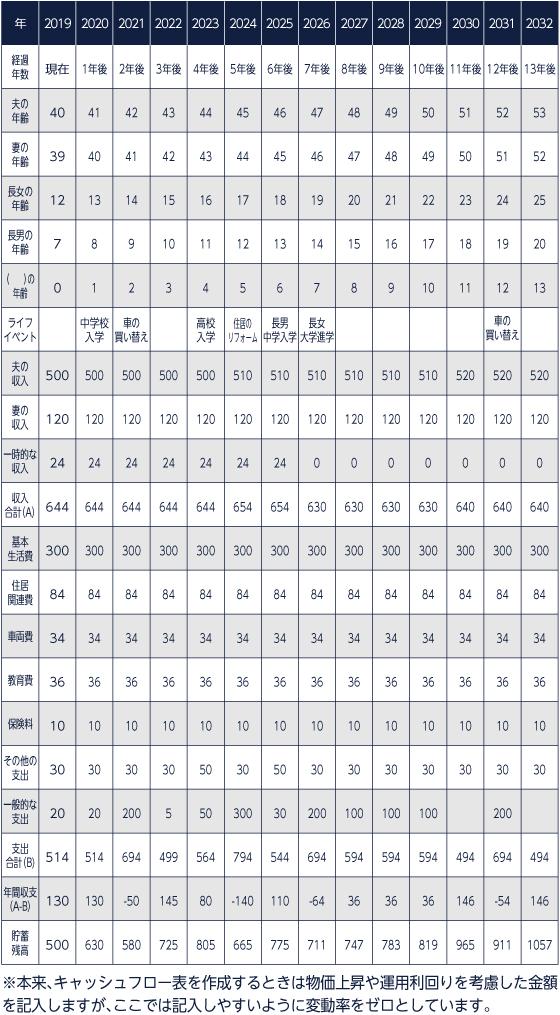

まずは、実際のライフプラン表を見てみましょう。

出所)日本FP協会 「便利ツールで家計をチェック」を基に三菱UFJ国際投信作成

ライフプラン表を作成するために必要な情報は「家計の収支」と「ライフイベント」です。

表の内容は1年ごとに区切り、20年~30年といった長期に渡る表を作成していくことになりますが、今の年収を元に入力を進めていきましょう。

ライフプラン表を提供しているWebサイトなどでは、あらかじめ必要な項目が準備してあるのでおすすめです。

ライフイベントや収支に変更があればその都度修正をするため、自身で作成する場合は、手書きよりはエクセルなどのツールを活用しましょう。

(目次へ戻る)

ライフプラン表を作成するメリットを知る

ライフプラン表を作成するメリットには以下のようなものが挙げられます。

- 時系列で支出が把握しやすくなる

- 結婚をしている場合、夫婦での目標設定、共有が可能になる

- 住宅購入の計画が立てやすくなる

- 節約や貯金のモチベーション維持につながる

- 生命保険の必要額がわかりやすくなるため、保険の設計に役立つ

実際にライフプラン表を作成してみると、上記の他にも自分たちなりのメリットを感じることができると思います。

支出が把握しやすくなる

現在の家計の収支や将来的に発生する支出も把握しやすくなります。

将来の支出に向けて早くから貯蓄計画を立てられ、目標達成率などの進捗状況も管理できるため、必要な支出に備えた貯蓄ができるようになります。また、優先すべき支出や貯蓄計画も把握できるため、何から手をつけて良いかわからないといった状態から抜け出せるメリットもあります。

あまり考えたくないことですが、赤字が続いている場合、家計が破綻してしまうタイミングも分かります。シミュレーションをしてみることで現状を把握しながら対策を立てられるため、メリットは大きいものとなります。

夫婦での目標設定、共有が可能になる

ご夫婦の場合、住宅購入や妊娠・出産、また子どもの進学など夫婦で管理しておきたい項目が増えてきます。

それらを夫婦でシェアすることで、いち早く、それらの項目について話し合うこともできます。お互い高額なものを購入したい場合にも、家計のプレゼンテーション用の資料としても役に立ちます。

住宅購入の計画が立てやすくなる

大きな買い物となる住宅は、タイミングとプランニングがとても重要になってきます。現在の家計でどのくらいのローン支出に耐えられるのか、どのくらいの物件価格なら購入できるのか、ライフプラン表を使ってシミュレーションをしながら家計の推移を見ることができます。

子どもの進学と住宅購入のタイミングを避けるなど、具体的な時期を決めることができますので、物件探しを始める時期の目安にもできます。

節約や貯金のモチベーション維持につながる

これまで続けられなかったという人も、ライフプラン表があることでモチベーションの維持や向上に繋げられ、挫折せずに続けられるようになるでしょう。

生命、医療保険の設計に役立つ

生命保険や医療保険は、人生の3大支出の1つと呼ばれるほど、支払総額が高額になりがちな商品です。不要な保険を掛けないためにライフプラン表を活用して、必要な保障額を割り出すこともできます。

ライフプラン表には、お金のことや人生のことなど、漠然としたものを客観的に把握できるところに大きなメリットがあるため、いつまでに・どのようなことをする必要があるのかを考えることができるでしょう。

家計が赤字の場合、キャッシュフローを見ても将来的に良い結果を得られないのであれば、具体的な数字を入力しながら、改善のための具体策を立てることもできます。

何度でも自由にシミュレーションできますので、ライフプラン表を作成し、将来に向けて対策を立てるきっかけにしてみてください。

(目次へ戻る)

実際にライフプラン表を作成してみよう

では、実際にライフプラン表を作成していきます。

今回は、日本FP協会の”便利ツールで家計をチェック”というサービスを利用して作成していきます。誰でもダウンロードして使うことができ、またライフプラン表に必要な項目などもわかりやすいため、参考にしてみてください。

日本FP協会便利ツールで家計をチェック

使うシートは2種類です。

・ライフイベント表

・キャッシュフロー表

それぞれをダウンロードし、入力していきます。こちらのサイトでは、最終的にキャッシュフロー表を完成させることで、ライフプラン表が完成するようになっています。

準備をするものは、家計の収支がわかる家計簿や、給与明細、銀行などの通帳、生命保険の保険証券などがあるとスムーズです。

投資をしている場合は、証券口座の残高がわかるものも準備しておきましょう。将来の夢や目標もあると楽しく作ることができるので、これを機会にまとめてみてもいいでしょう。

ライフイベントを入力する

ご自身や家族の年齢など、まずは基本的な項目を埋めていきます。ライフイベントはすでに決まっている事柄から入力していきます。例えば、子どもの入園や入学といった予定されているイベントです。

結婚や転勤の予定などがある場合はそれらも入力しておきます。また、住宅購入や自動車の買い替え、引っ越し、転職など、時期は決まっていないけれど、「何歳までに達成したい。」といった目標としているイベントがある場合も入力しておくと目標にもなるため、より具体的な表が作成できます。

キャッシュフローを入力する

ライフイベント表を入力したら、次はキャッシュフロー表です。キャッシュフローとは、お金の流れを意味しています。こちらを埋めることで未来の家計簿が見えるようになり、ライフイベントと合わせることで、ライフプラン表として完成します。

基本的な情報を埋めながら、ライフイベントも合わせて書き込んでいきましょう。

・収入欄

収入欄は税込年収ではなく、実際にもらっている手取りの金額を入力してください。また、児童手当や何らかの補助金などを受け取っている場合は、一時的な収入の欄に入力していきます。退職後の収入については、ねんきんネットなどを元に試算し、入力していきます。

・支出欄

1年分の支出になるため、家計簿を元に計算して入力します。このシートの場合、住居関連費以外の支出はすべて基本生活費としてまとめて記入します。住居に関連する費用だけは別で入力します。

子どもがいる場合は、教育費を入力していきます。学校費だけでなく塾や習い事など、子どもの教育にかかるお金はこちらの欄になります。将来、高校や大学に進学する際、公立か私立かで大きく変わりますので、シミュレーションに役立ててみてください。

保険料は自分自身が掛けている民間の医療・生命保険などになります。年間に支払っている金額を入力しましょう。公的な保険等は入力しません。

また、ライフイベントを見ながら、その他の支出や一時的な支出欄に支出予定の金額を入力していきましょう。毎年必要な帰省や旅行費用、車検など定期的な支出はその他の支出、車の購入や学校の進学費用などは一時的な支出に入力するなど、しっかりルール作りをしてから入力してみてください。

・貯蓄欄

初年度のみ入力します。現在の資産額を入力しておきましょう。それ以降は自動で計算されるため、シミュレーションとして推移を確認できます。

(目次へ戻る)

ライフプランを活用するために

ライフプラン表を実際に作って見ると、自分たちの家計がどのように移り変わっていくのか、しっかりと把握することができます。一時的に赤字になってしまう期間があるけれど、その後に挽回できるチャンスもある、など、客観的に判断できるため、不安や焦りを必要以上に感じることもなくなります。

また、シミュレーションができることで、高額のものを買う場合、いくらの支出までなら家計を破綻させずに買うことができるのか、冷静な判断も下せるでしょう。

ライフプラン表は人生の設計図といっても過言ではありません。より良く生きていくために、あなた自身の未来を描いてみてはいかがでしょうか。

上記で紹介した便利ツールの他、ライフプラン表のダウンロードができるサイトは他にもあります。ご自身にあったものを利用してみてください。

ダウンロードや詳細な内容までは把握できませんが、ライフプランを簡単に出してみたい場合は、以下のようなオンライン診断ができるサイトもあります。あくまでも簡易的なものなので、ちょっとやってみたいなと思ったときに便利です。

日本FP協会「ライフプラン診断」

ゆうちょ銀行「ライフプランシミュレーション」

よりよい人生のために、「ライフプラン表」の作成に、一度取り組んでみてはいかがでしょうか。

(Photo:三菱UFJ国際投信-stock.adobe.com)

おすすめ

2019.11.18|

2019.05.10|

2019.08.28|

2019.08.07|

結婚、住宅購入、老後の貯金...その前に!作っておきたいライフプラン表

2019.03.14|

モノを買わず、借金せず、投資と貯蓄にお金を回す「賢い消費者」となった、若者たち

2019.11.26|

ゼロクーポン債って何?税金やリスクの仕組みを含めて詳しく解説

2022.12.14|