近年、日銀の利上げに関するニュースが増えています。日銀の金融政策は景気や物価に影響を与えますが、「なぜ金利を上げるのか?」と疑問に感じている人もいるでしょう。

この記事では、日銀が金利を上げる理由と経済との関係、生活への影響、今後の見通しについて解説します。

日銀はなぜ金利を上げるのか

日銀が金利を引き上げる理由を理解するために、まずは日銀の役割や金利の持つ意味について確認しておきましょう。

日銀の金融政策の目的

金融政策とは、「物価を安定させ、人々の生活や経済の健全な発展を実現しようとする中央銀行の政策」です。*1

日銀は日本の中央銀行として、物価の安定のために、金融政策の決定と実行に当たっています。物価の安定が大切なのは、それがあらゆる経済活動や国民経済の基盤となるからです。*2

日銀は、物価安定の目標を消費者物価の前年比上昇率2%と定めています。この目標を早期に実現するために、年に8回開催される金融政策決定会合において、経済・物価情勢を見極めながら金利の上げ下げを決定しています。

金利と経済の関係

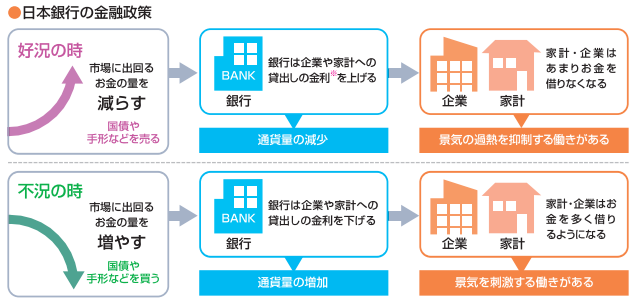

一般的に、日銀の金融政策による金利の引き上げ・引き下げは、企業や家計の経済活動に以下のような影響を与えます。

引用)金融庁「わたしたちの生活と金融の働き」P11

日銀は、金融市場に出回るお金の量を調節することによって、物価を安定させる役割を果たしています。市場の通貨量を調節するために、金利を上げたり下げたりしています。

通常、好景気の時には物価が上がりやすく、不景気の時には物価が下がりやすくなります。

金利が上がると、金融機関は以前より高い金利で資金調達しなければならず、企業や個人への貸出においても、金利を引き上げるようになります。すると、企業や個人は資金を借りにくくなり、経済活動が抑制されるため、物価に押し下げ圧力が働くことになります。*3

一方、金利が下がると、金融機関は貸出金利を引き下げるようになります。企業や個人は資金が借りやすくなるため、経済活動が活発になり、物価に押し上げ圧力が働きます。*3

短期金利と長期金利の違い

金利は、期間の長さによって短期金利と長期金利の2種類があります。

短期金利とは、期間1年以内のお金の貸し借りに使われる金利です。代表的なものに、銀行間の貸し借りに適用される金利の1つである「無担保コール翌日物金利」」があります。政策金利とも呼ばれており、日銀はこの金利を上げ下げすることで、金融市場を管理しています。*4

一方、長期金利とは、期間1年超のお金の貸し借りに使われる金利」です。代表的なものは10年物の国債利回りで、各種の金融取引において、しばしば指標として用いられます。金融政策によって決まる短期金利とは異なり、長期金利は景気の先行きや物価動向の予測を反映して変動するのが特徴です。*5

(目次へ戻る)

日銀が利上げを続ける理由

日銀は2024年3月にマイナス金利政策を解除し、同年7月と2025年1月には追加利上げに踏み切りました。 *6

ここでは、日銀が利上げを続ける主な理由を紹介します。

賃金と物価の好循環が強まっている

日銀が、2025年1月に追加利上げを決めた理由の1つは賃上げの広がりです。

金融政策決定会合後に公表した資料には、2025年の「春季労使交渉において、昨年に続きしっかりとした賃上げを実施するといった声が多く聞かれている」と記載されています。

また、「賃金の上昇が続くもとで、人件費や物流費等の上昇を販売価格に反映する動きが広がってきている」との見解も示されました。*6

日銀は、このような国内の経済状況を「賃金と物価の好循環が強まっている」と表現しています。

金融政策の正常化を目指している

中央銀行の伝統的な金融政策は、「プラス圏内での政策金利の操作のみを行い、長期金利の形成は金融市場にゆだねる」ことが基本であるといえます。*7

日本ではデフレ脱却を目的に、マイナス金利や長短金利操作などの非伝統的な金融政策を長く続けてきました。しかし、2024年に入って2%の物価安定目標の実現が見通せる状況になったため、金融政策の正常化に向けて利上げを続けています。

実質金利はまだ低水準にある

「実質金利」は金利を物価上昇率との関係から捉えたもので、「名目金利」から物価変動の影響(期待インフレ率)を差し引いた金利を指します。*8

日銀は利上げを続けていますが、それでも日本の実質金利はマイナスが続いています。

2025年1月の会合において、日銀は「現在の実質金利はきわめて低い水準にある」としたうえで、経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくとの考えを示しています。 *6

(目次へ戻る)

日銀が金利を上げるとどうなる?生活への影響は?

金利が上がると、家計や企業活動に次のような影響を与えると考えられます。

住宅ローン金利が上がる

変動金利型の住宅ローンを組んでいる場合、日銀の利上げによって返済額が増える可能性があります。

一般的に、住宅ローンの変動金利は短期プライムレートと連動します。短期プライムレートとは、金融機関が1年未満の短期貸出に適用する優良企業向けの最優遇金利です。*9

短期プライムレートは政策金利の影響を受けるため日銀が金利を上げると住宅ローンの変動金利も上昇する傾向にあります。多くの場合、半年に一度見直しが行われ、新たな金利が適用されます。 *9

日銀が金利を上げると、連動して預金金利が上がることがあります。2025年1月に日銀が追加利上げに踏み切った際、大手銀行では普通預金の金利を引き上げる動きがみられました。たとえば、三菱UFJ銀行は、2025年3月3日から円普通預金金利を0.20%(従来は0.10%)に引き上げることを発表しました。*10 預金金利が上がると利息の受取額が増えるため、家計にとってはプラスといえます。 日銀が利上げをすると金融機関の貸出金利も上がり、企業は借入金に対する支払利息が増加します。 資金調達コストの増加は利益の減少要因となるため、新規借り入れを控える動きが出る可能性があります。設備投資や新規事業の拡大などが難しくなり、企業の収益性や成長性の向上が期待できなくなるかもしれません。その結果、株価は下落しやすくなります。*9 投資家は、金利が高い国の国債や通貨で運用する傾向にあります。金利が高い国債・通貨で運用するほうが、より多くの利息収入を得られるからです。*9 日銀が金利を上げると日本円が買われやすくなるため、円高が進む要因となります。 (目次へ戻る) 日銀は2025年5月の会合において、政策金利を0.5%のまま据え置く方針を決定しました。 会合後の日銀総裁の記者会見では、「米国による相互関税等の発表以降、各国の通商政策等を巡る不確実性はきわめて高い状態」にある、経済の「成長ペースは鈍化すると考えられる」といった見解が示されました。*11 基本的に日銀の金融政策の方向性に変更はありませんが、今後の利上げは各国の通商政策や経済・物価情勢に左右されるでしょう。 (目次へ戻る) 日銀は、景気や物価の安定を目指して金融政策を運営しています。近年、日銀が利上げを続けているのは、物価安定目標の実現と金融政策の正常化への取り組みといえるでしょう。 金利が上がると、連動して住宅ローン金利や預金金利なども上がる傾向にあります。私たちの生活に大きな影響を与える可能性があるため、日銀の金融政策の動向に注目しておきましょう。 *1 出所)金融庁「わたしたちの生活と金融の働き」P11 *2 出所)日本銀行「金融政策の概要」 *3 出所)日本銀行「金融政策は景気や物価にどのように影響を及ぼすのですか?」 *4 出所)三菱UFJモルガン・スタンレー証券「短期金利(たんききんり)」 *5 出所)日本銀行「長期金利」 *6 出所)日本銀行「金融市場調節方針の変更について(2025年1月24日)」P2 *7 出所)mattocoLife「日銀の追加利上げ 金融政策の正常化はどうなる?」 *8 出所)mattco Life「実質金利とは?計算方法や日本の推移を詳しく解説」 *9 出所)三菱UFJ銀行「利上げとは?住宅ローンや為替・株価・物価に与える影響をわかりやすく解説」 *10 出所)三菱UFJ銀行「円預金金利及び短期プライムレートの改定について(2025年1月24日)」 *11 出所)日本銀行「総裁記者会見(2025年5月2日)」P1 預金金利が上がる

企業の資金調達コストが増加する

円高が進みやすくなる

日銀の利上げは今後も続くのか

まとめ