投資や消費の判断材料となる金利には、「名目金利」と「実質金利」があります。

「実質金利」は金利を物価上昇率との関係から捉えたもので、「名目金利」から物価変動の影響(期待インフレ率)を差し引いた金利を指します。

金融政策による金利の引き下げや引き上げが経済活動に与える影響は、実質金利の観点からみると、どのようなものでしょうか。

日本の実質金利をめぐる動向も交えながら、わかりやすく解説します。

金利はどうやって決まる?

金利とは、利息(金額)の計算レート(利率)を指します。一般には「年利=1年あたりの利率」を意味します。*1

物価や景気、経済活動全般にわたって大きな影響を与える重要な要素です。

では、金利はどうやって決まるのでしょうか。

金融政策による「政策金利」

日本の中央銀行である日本銀行(以下、「日銀」)の担う役割の1つが、金融政策の決定・実行です。*2

金融政策とは、公開市場操作などの手段を使って、金融市場における金利や金融機関が貸出を行う際の金利の設定に影響をおよぼし、そのことによって企業や個人の投資・消費行動、ひいてはマクロ的な経済・物価動向に働きかけることを指します。

日銀が金融政策によって設定する短期金利を「政策金利」と呼びます。*3

「短期金利」と「長期金利」

「短期金利」とは、期間1年以内のお金の貸し借りに使われる金利のことです。*4

その代表といえるのが、銀行間の貸し借りに適用される金利の1つ「無担保コール翌日物金利」で、日銀はこの短期金利を状況によって上げ下げすることで、金融市場を管理しています。

それぞれの金融機関は政策金利に基づいて短期金利を決めているため、政策金利の見直しは、市中の短期金利に大きな影響を与えます。*5

一方、「長期金利」とは、期間1年以上のお金の貸し借りに使われる金利を指します。*6

これに当たるのは国債の利回りや期間1年以上の預貯金金利などですが、金融政策によって決まる短期金利とは違って、景気の先行きや物価上昇の予測を反映して変動するため、「経済の体温計」と呼ばれています。

(目次へ戻る)

「実質金利」とは

「実質金利」とは金利を物価上昇率との比較から捉えたもので、その関係を正しく認識することは、投資や消費行動をする際の有益な判断につながります。

「期待インフレ率」の影響

実質金利がどのようなものか把握する際に必要なのが、「期待インフレ率」です。

「期待インフレ率」は「予想インフレ率」、「インフレ予想」、「予想物価上昇率」とも呼ばれ(以下、「期待インフレ率」に統一)、家計や企業が予想する将来の物価の変動率を指します。*7

期待インフレ率は、将来の実際の物価や景気に影響を与えると考えられるため、それらの先行きを予測するうえで重要な指標となります。

日銀では、同行のスタッフが、企業や家計、専門家などさまざまな経済主体の年限ごとの予想情報を使って、期待インフレ率を推計しています。*8

「名目金利」と「実質金利」

日常生活のなかで一般的に表示されており、私たちがふつう「金利」として捉えているものを「名目金利」といいます。*7,*9

「実質金利」とは、「名目金利」から「期待インフレ率」を差し引いたものです。

たとえば、名目金利が5%でも、期待インフレ率が5%であれば実質金利はゼロ、一方で名目金利が同じ5%でも、期待インフレ率が0%なら実質金利は5%となります。

期待インフレ率がマイナスの場合も考えてみましょう。

たとえば名目金利が1%と低くても期待インフレ率が-2%なら、実質金利は+3%です。

こうした名目金利と実質金利の関係を理解しておくと、投資・消費行動をとる際に、より適切な判断が可能になります。

(目次へ戻る)

金融政策の影響と実質金利

中央銀行(日本の場合は日銀)が政策金利を引き下げる「利下げ」、政策金利を引き上げる「利上げ」は経済にどのような影響を与えるのでしょうか。

一般に考えられている影響を、実質金利の観点も交えてみていきましょう。

利下げによる影響

金利が下がると、金融機関は低い金利で資金を調達できるため、企業や個人への貸出でも金利を引き下げることができるようになります。*10

また、金融市場は互いに連動しているので、金融機関の貸出金利だけでなく、企業が社債発行などの形で市場から直接資金調達をする際の金利も低下します。

そうした状況では、企業は、運転資金や設備資金を調達しやすくなります。

また、個人も、たとえば住宅購入のための資金を借りやすくなります。

こうして、経済活動がより活発となり、それが景気を上向かせる方向に作用し、それにともなって物価上昇への圧力が働きます。

このように、景気を上向かせるために行われる金融政策は、金融緩和政策と呼ばれるものです。

ただし、利下げによって名目金利が下がったとしても、期待インフレ率がマイナスの場合は、上でみたように実質金利は高いため、景気低迷から脱却することが難しい場合もあります。*7

そのようなときに、中央銀行が期待インフレ率を高めることができれば、実質金利は低下し、景気拡大の可能性も高まります。

利上げによる影響

一方、政策金利が上昇すると、金融機関は、以前より高い金利で資金調達しなければならなくなり、企業や個人への貸出でも金利を引き上げるようになります。*10

そうすると、企業や個人は資金を借りにくくなります。

その結果、経済活動が抑制されて、景気の過熱が抑えられることになります。

また、それにともない、物価が下がる方向に圧力が働きます。

このように、景気の過熱を抑えるために行われる金融政策を金融引締め政策と呼びます。

ただし、利上げが行われて、それが名目金利の上昇につながっても、期待インフレ率が高い場合は、実質金利は低いため、景気の過熱は続きます。*7

そのような場合、期待インフレ率が低くなれば実質金利は上昇し、景気過熱が収まると考えられます。

(目次へ戻る)

日本の実質金利

では、日本の実質金利はどのように推移しているのでしょうか。

また、今後、どのような状況になると予測されているのでしょうか。

日銀の実質金利算出法

日銀は、各年限の「国債利回り」から期待インフレ率を差し引いて実質金利を算出しています。*8

国債利回りとは、国債に投資した場合の収益率のことです。*11

期待インフレ率は、企業に関するものは「日銀短観」、家計は生活意識に関するアンケート調査、専門家はQUICK調査(株式会社QUICKが月次で行う市場動向調査)、コンセンサス・フォーキャスト(日本経済研究センターが毎月実施している調査)などのデータを使って、推計しています。

実質金利の推移

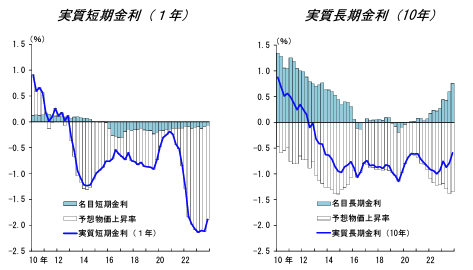

2010年以降の日本の実質金利の推移は以下の図1のようになっています。*8

図1【日本の実質金利の推移】

出所)日本銀行 日本銀行副総裁 内田眞一「最近の金融経済情勢と金融政策運営」(2024年2月)図表p.10

この図から、日本の実質金利は大幅なマイナスで、金融環境はきわめて緩和的に推移してきたことが見てとれます。

17年振りの利上げ

日本銀行は2024年3月19日の金融政策決定会合で、17年ぶりの利上げを決めました。

これは、それまでのマイナス金利政策を解除するもので、同月21日から、民間の金融機関が資金をやりとりする際の金利である「無担保コール翌日物金利」を0~0.1%に誘導するものです。*12

日本銀行はさらに同年7月31日の金融政策決定会合で、政策金利を0.25%程度に引き上げることを決めました。*13

日本の景気は一部に弱めの動きもあるものの、緩やかに回復していると捉え、金融政策の変更が適当だと判断したためです。

ところが、日銀が追加利上げを決めた後の翌月上旬に、株式相場や円相場が乱高下しました。このことを受け、説明を求められた日本銀行の植田総裁は8月23日、追加利上げが円相場に影響を与えたことを認めたうえで、「市場とも丁寧にコミュニケーションを取りつつ、適切な金融政策を運営していきたい」と述べました。*14

そして、今後も金融緩和の度合いを調整する基本的な姿勢は変わらないと述べ、日銀が目指す2%の物価安定目標が実現する確度が高まれば、再び利上げする姿勢を改めて示しました。

一方で、2024年8月、米連邦準備制度理事会(FRB)のパウエル議長が9月からの利下げ開始を事実上明言*15、米連邦公開市場委員会(FOMC)は9月17-18両日に開催した定例会合で、主要政策金利を0.5ポイント引き下げることを決定しました。*16

米国はインフレ封じのために高金利が続いていましたが、米国の金融政策は転換点を迎えようとしており、世界経済にも影響を与えることが予測されます。

(目次へ戻る)

まとめ

実質金利は、名目金利から期待インフレ率を差し引いたものです。

したがって、たとえば名目金利が高くても期待インフレ率が高ければ、実質金利は低くなります。その逆に、名目金利が低くても、期待インフレ率が低ければ、実質金利は高くなります。

こうした関係を認識したうえで、名目金利だけではなく、実質金利や金融政策の動向にも注目することが、投資や消費行動をする際の有益な判断につながるでしょう。

*1 出所)一般社団法人 全国銀行協会「教えて!くらしと銀行>知っておきたい、金利表示の見方と注意点」

*2 出所)日本銀行「日本銀行について>Q日本銀行はどのような業務を行っていますか?」

*3 出所)MUFG 三菱UFJ銀行「政策金利」

*4 出所)MUFG 三菱UFGモルガン・スタンレー証券「用語解説>短期金利」

*5 出所)MUFG 三菱UFJ銀行「金利とは?利息の計算方法など仕組みや注意点をわかりやすく解説!」

*6 出所)MUFG 三菱UFGモルガン・スタンレー証券「用語解説>長期金利」

*7 出所)公益財団法人 国際通貨研究所「期待インフレ率」

*8 出所)日本銀行 日本銀行副総裁 内田眞一「最近の金融経済情勢と金融政策運営」(2024年2月)図表p.10

*図表ページは通算p.15から始まります。

*9 出所)公益財団法人 国際通貨研究所「実質金利」

*10 出所)日本銀行「日本銀行について>Q金融政策は景気や物価にどのように影響を及ぼすのですか?」

*11 出所)日本銀行「日本銀行について>国債金利」

*12 出所)Bloomberg「日銀が17年ぶり利上げ決定、世界最後のマイナス金利に幕-YCC廃止」

*13 出所)Bloomberg「日銀が政策金利0.25%に引き上げ、経済・物価想定通りなら利上げ継続」

*14 出所)Bloomberg「経済・物価見通し実現なら緩和調整、基本姿勢変わらず-植田日銀総裁」

*15 出所)Bloomberg「パウエルFRB議長、「利下げの時が来た」-ジャクソンホール」

*16 出所)Bloomberg「FOMC、0.5ポイントの利下げ-積極緩和で経済守る決意表明」