ポイント

はじめまして。三菱UFJ国際投信の西村です。

当社は三菱UFJフィナンシャルグループにおける資産運用の中核会社です。

さまざまな個人や法人に向けて、投資信託、ETF(上場投資信託)などの金融商品を開発・運用している金融商品のメーカーにあたり、全国の銀行や証券会社、郵便局などでお取り扱いをいただいております。

この度、mattoco Lifeというメディアを立ち上げることになり、私達がお客さまに関連情報・サービスをご提供しやすくなりました。

これをきっかけに、特定の投資信託の商品というよりも、まずそもそも投資なんてやったことないという未経験者や初心者の方々向けに、投資一般の考え方などについてシリーズとしてお伝えしていければと考えています。

「投資」は、普通の暮らしを営む方に必要なもの

「投資」というと、お金持ちのためのもの、というイメージがあるかもしれません。

私達のアンケートでも、「投資」と聞くと、すでに資産を持っている人がさらに増やすだとか、退職金が出てから老後にやるものだという意見も聞かれます。

しかし「投資」は、本来、普通の暮らしを営む方にこそ必要なものです。

一体なぜ、そう言えるのでしょう。

それは、「金持ち父さん貧乏父さん」で知られる、ロバート・キヨサキが言うように、投資を通じて、お金に関する多くのことを学ぶことができるからです。

ロバート・キヨサキは著作の中で、「金持ちになりたければ、お金について勉強しなければならない」と言っています。

その言葉通り、「お金について学ぶこと」こそ、資本主義社会に生きる私達の必修科目の一つではないでしょうか。

しかし、残念ながら現在、お金に関して学ぶことができる場はそう多くはありません。

もちろん、金融教育を行う場は以前と比べて増えてきたように感じていますが、仕事や趣味、子育てなど、多くの人には常に時間がありません。

その上、

- 株式や不動産等の個別セミナーに行くのはなかなかハードルが高い

- 関連する商品を営業されてしまうのではないか

- ネットには情報が溢れており、その正確性についてよく分からない

といった状況なのではないでしょうか。

また、これは私達の努力不足もあるかもしれませんが、学校や家庭、会社においても「お金」に関する教育は充実しているとはいえない状況です。

結果として、多くの人が「お金」に関して教わるのは

- 「投資家ではなく、堅実な労働者たれ」

- 「投資よりも貯蓄」

- 「安全、確実を目指せ。不確実性は低いほどよい」

という、若干偏ったものではないでしょうか。

言うまでもなく、高度経済成長に伴い、国全体が右肩上がりで発展を続けていた時代は、それは正解でした。

しかし多くの方がご存知の通り、現在は状況が異なります。

高齢化、少子化に伴う人口減少等、日本経済全体では構造的な課題を抱えているとされ、今後も低成長が続くとともに所得の伸びもなかなか望めないという指摘も多く見受けられます。

お金に関して今、しっかりと学ばなければ、どんなに真面目に働いても、サラリーマンを全うしたとしても、老後の不安は払拭できません。

(目次へ戻る)

お金に関して何を学べばよいのか?

では一体、お金に関して何を学べばよいのでしょう。 金融庁のページを見ると、そこには国として「貯蓄から投資」への流れを作ろうという明確な方針が見て取れます。

我が国の家計金融資産、1,700兆円の52%、900兆円は未だに現預金として保有され、そこから得られるリターンは低い状況にあります。

高齢化が進む中で、老後の資金をいかに確保するか、また、勤労層の資産形成をいかに行っていくかは、我が国の重要な課題であります。(中略)

更にあわせて、家計の金融・投資リテラシーの向上に向けて、投資初心者をはじめとする家計向けの実践的な投資教育などに取り組むこととしております。

議事録にハッキリとありますが、学ぶべきは「投資」です。

投資を学んできたか否か、その差が、人生で見ると、億単位の資産の差になることも、決して珍しくありません。

しかし、一般的に日本人はいわゆる「投資」には、否定的な方が大勢を占めています。

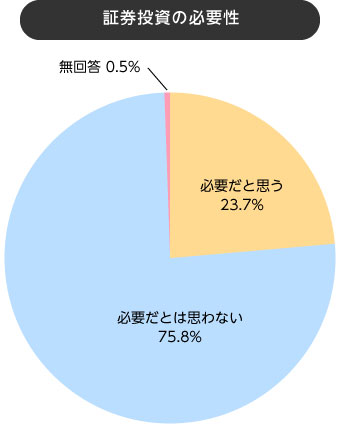

例えば、日本証券業協会の調査では、「証券投資を必要だとは思わない」人が全体の76%を占めています。

出所)日本証券業協会「証券投資に関する全国調査(調査結果概要)平成27年11月」

国は、NISA(少額投資非課税制度)や、DC(確定拠出年金)法の改正等制度面から後押し、「貯蓄から投資へ」の流れを作っているものの、まだまだ投資は馴染みのあるもの、とはいえないようです。

また、最近の仮想通貨に絡んだ一連の騒ぎで「投資はギャンブル」というイメージをお持ちの方も少なからずいるでしょう。

しかし、世の中には、もちろん投資はギャンブルではない、と考える人も数多くいます。

実際、子供の教育費用の確保、老後の生活資金といったことのために投資を行う人も沢山います。

では、ギャンブルと投資とを分けるものは一体なんでしょうか。

それは、知識の差です。

世界で最も優れた投資家の一人、ウォーレン・バフェットは「自分が理解できないものには投資しない」といっています。

しかし逆に、再三こうも言っています。

「安心したまえ。私と同じことは、君にだってきっとできるさ」(橘玲「臆病者のための株入門」より)

その言葉通り、バフェットは自らの投資手法を詳細に公開しています。

実際、投資に必要な勉強材料は、誰でも入手できます。

必要なのは、自ら勉強し、知識をつけようという意志です。

(目次へ戻る)

資本主義社会では、誰もが「投資」とは無縁でいられない

2013年、フランスの経済学者トマ・ピケティが、一冊の本を出しました。

タイトルは「21世紀の資本」。

この本は大変大きな衝撃を持って迎えられました。

なぜならそこに書かれている主張は「今後も格差は拡大し続ける」という予想だったからです。

単純化して言えば、資本主義下では、資産を持つこと(≒投資すること)によって得られる富の方が、労働によって得られる富よりも速く蓄積されやすい。

そのため「持てるもの」と「持たざる者」の格差は開く一方であり、それが民主主義を脅かす、という主張です。

あくまでも実証結果ではあるものの、過去200年間のデータに基づく精緻な分析から導かれる結果です。

同時に、格差を縮小させたイベントは「戦争」だけだったという残酷な事実を私達に知らせます。

戦争を望む人は少ないでしょう。

それゆえ、ピケティは「累進資本税」を導入することを主張しています。

(日本の累進課税は似ていますが、あくまでもフロー(=所得)に対するものです。ピケティのいう「累進資本税」はストック(=資産)に対する課税です)

ただ、今すぐ「資本税」を世界の各国が導入するとは思えません。

ピケティも

「難しいのはこの解決策、つまり累進資本税が、高度な国際協力と地域的な政治統合を必要とすることだ」

と述べています。

であれば、様々な個別事情はあるとおもいますが、当面、我々が自分の身を守るためにできることは、給料収入だけでなく「資本」を合わせ持つことではないでしょうか。

中には「投資はやりたくない。様々な価格変動を気にするのは嫌だ」という人もいるかもしれません。

しかし、資本主義社会に生きるだけで、資本を持たない人々は不利な状況におかれていると考えることもできるでしょう。

(目次へ戻る)

「日本人の貯蓄好き」は戦時体制でつくられたもの

また一方で「日本人は保守的で、投資には向かない」という主張をされる方もいます。

確かに投資には何やら「怖い」とか「大きな損をする」といったイメージが付きまとい、「堅実な日本人」とは相反するもののように考える人もいるでしょう。

また、現在の貯蓄率の高さを見れば、そう主張されるのも無理はありません。

しかし「日本人の貯蓄好き」は1940年ごろから始まった「戦時体制」にともなって、政府によって意図的に作られたものという見方もあります。つまり、歴史的にはわずかここ70年〜80年で見られる特異的な傾向ともいえるのです。

一橋大学名誉教授、経済学者の野口悠紀雄は著書「1940年体制」の中で次のように述べています。

すなわち、一九三〇年には六%でしかなく、三〇年代前半までは一〇%程度しかなかった貯蓄率が、三五年頃から急速に高まり、三八年には二〇%を超えている。

そして、四一年には三〇%を超え、戦争末期には実に四〇%近くにまで達している。

(中略)

もちろん、これは、国民の自発的な節約の結果ではなく、戦時インフレーションや統制などの強制的な要因によるものである。

しかし、重要なのは、そうした条件が一変した戦後においても、一九四〇年代を除いては、貯蓄率が戦前期のような低い状態に戻ることはなく、引き続き高水準を維持したことである。

出所)野口悠紀雄「1940年体制さらば戦時経済(増補版)」

かつて日本政府は、国民から「貯蓄」というかたちでお金を吸い上げることで、それを戦争に必要な「製造業」に傾斜して投資することで、戦争を勝ち抜こうとしました。

それが現在の日本における「銀行を通じた間接金融」(⇔株式市場などの直接金融)中心の経済です。

しかし、すでに政府主導の経済発展モデルは失われています。

成長性の高い、イノベーション産業に投資をし、リターンを得ようと思えば、自ら銀行から資金を移動させ、マーケットに投じなければならないのです。

もちろん「預金」の安全性と高い流動性は、一つの魅力ではあります。

それは、例えばマーケットが下落した時など、皆が「売ろう」とする際に買いに向かえる余裕となりえます。

また手元に預金があることで、緊急でお金が必要になった時でも金融商品を意図しないタイミングで解約する等を避けることもできます。

しかし、昔のように、預金金利が5%、6%であった時は積極的に持つことも意味があったかもしれませんが、現状の金利の低さを考えれば「投資対象」という意味合いは薄れてきているように感じます。

また、ペイオフが導入された結果、各行での預金は1,000万円までしか保証されないというのもネックです。

一つの目安ですが、今後予定されている確実な支出は除いた上で、「いつでも使えるお金」として、通常、生活費の6ヶ月分程度を持っていれば流動性という観点からは十分ではないかと考えています。

(目次へ戻る)

では「投資」は何から始めるか

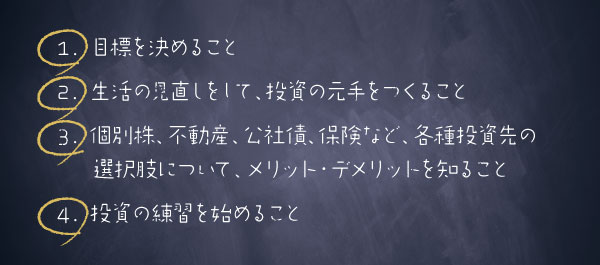

では「投資」は何から始めればいいのでしょう。

こちらについては、もうかなり長くなってしまったので、次回以降の記事で詳しく書いていきたいと思います。

ですが、難しい話は全く必要ありません。

やるべきことは次の4つです。

よく言われる話ですが、最初はだれでも初心者です。

でも「お金に関して学びたい」という意欲さえあれば、お金を稼ぐ過程で社会をより知ることができたり、新しい知見を得られたりするでしょう。

それ自体が自分自身を磨くこと、そして結果として多くの富を得ることになるのです。

(Photo:三菱UFJ国際投信-stock.adobe.com)

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員