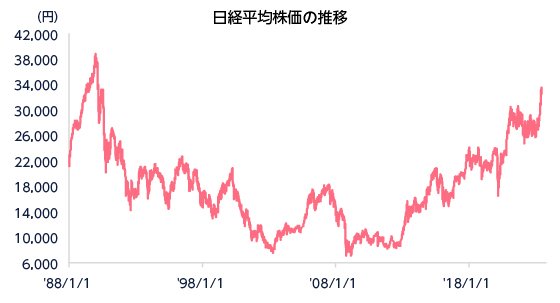

連日のニュースで目にする日経平均株価の高値更新、さらに3万円台の回復はすごい数字といえそうです。

図1【日経平均株価の推移】

出所)Refinitivのデータを基に三菱UFJ国際投信作成

期間)1988/1/1~2023/6/30、日次

このようなニュースをきっかけに、株式投資に興味を持つ人も多いのではないでしょうか?

ただ、株式の個別銘柄へ投資する場合、企業毎に期待リターン・リスクは大きく異なるため、ご自身の資産が大幅に増える可能性もありますし、減ってしまう可能性もあります。そこで、ご自身の投資スタンスに照らして、納得できる銘柄選定を行いたいところです。

まず着目するのは、リターンの源泉です。

株式投資のリターンは値上がり益と配当に大別されますが、相対的に安定した収益が期待される「配当」に着目すると、投資へのハードルが下がるかもしれません。

また、投資先企業がどこの国の市場に上場しているのかも重要なポイントです。

アップルやグーグルといった海外企業の投資にあたっては、上場している市場の通貨で投資を行う必要があることから、為替リスクを許容しなければなりません。

・上記は個別銘柄の推奨を目的とするものではありません。

他方、上記で触れた日経平均株価を構成する日本企業の株式(以下、日本株)を想定した場合、わたしたち日本人投資家からすると為替リスクを気にすることなく、投資を実行することができます。

そのような日本株について、日々変化する投資環境の中でこれほどまでに日本株が上昇した背景、日本株人気はいつまで続くのか、気になる方は多いのではないでしょうか。

そこで今回の記事では、高配当株の魅力に加え、日本株上昇の背景や人気の理由についても解説した上で、日本の高配当株に投資する投資信託についてご紹介したいと思います。

高配当株の魅力とは

繰り返しになりますが、株式投資で得られる利益は値上がり益と配当の2つです。値上がり益は売却したときだけに得られるもの、配当は株式を持ち続けている限り得られる可能性があるものです。この配当の利回りが相対的に高いものが高配当株です。

高配当株の最大の魅力は、ずばり定期的な配当です。受け取る実感が得られ、気持ちや生活が豊かになるような実感が湧くという方もいらっしゃるのではないでしょうか。ただ、銘柄選択にあたっては、配当額や配当利回りにだけ注目するのではなく、企業の事業成長が今後見込めるかなども含め総合的に検討するのが良いと思います。

デメリットも確認しておきましょう。

配当金は、投資している企業の業績等によって将来的に増減し、場合によっては無配となることもあり得るので注意が必要です。

高配当株への投資については、下記の記事でさらに詳細に解説しています。是非ご確認ください。

(目次へ戻る)

いま、日本株を選択する理由 ~日本株人気の背景~

タイトルにもあるように、日経平均株価が約33年ぶりの高値を記録(6/16終値33,706円)しました。

なぜ今日本株に注目が集まったのでしょうか?

まず、日本経済が世界から少し遅れてコロナ禍からの回復時期に突入したことが挙げられます。新型コロナについて、国内の感染症法上の扱いが5類になり、海外からの観光客インバウンドが回復、今後ますます日本国内の経済が活発になることが期待されているからだと考えます。

そのような日本経済のファンダメンタルズが改善していくこと以外にも、3つポイントがあります。

東京証券取引所がPBR(株価純資産倍率)1倍割れ企業にメス

日本株人気の背景としてあげられるのは、東京証券取引所がPBR(株価純資産倍率)1倍割れ企業にメスを入れたことです。これは、全上場企業のうち約半数がPBR1倍割れとなっている状況に対して懸念を示し、2023年3月には改善に向けた方針や具体的な目標を開示・実行するよう各企業に要請したものです。*1この要請は罰則など強制力のない要求であるため、対応は経営者次第ではありますが、これに対して既に大幅な株主還元策を発表した企業もあり、今後も各企業が対策を講じることが予想されます。

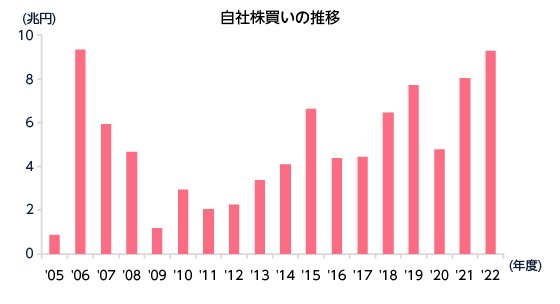

日本のPBR1倍割れの企業比率は、諸外国と比較しても相対的に高く、企業がPBR1倍割れを解消するには、「株価を上げる」か「1株あたり純資産を減らす」必要があります。市場に出回っている株式の数を減らす方法の1つである自社株買いや、増配などの株主還元を発表する企業が増えることも予想されます。そうした取り組みは株価の上昇に繋がる可能性があり、多くの投資家の興味を引く好材料にもなり得ると考えます。

株主還元強化の意識の芽生え

株主還元とは、企業が事業により得た利益を株主に還元することを言います。配当を増やす増配や自社株買いが一般的な還元方法です。

欧米では、利益を株主への配当にあてる企業が多く見られますが、日本の企業は、内部留保を蓄える傾向にあります。これは、バブル崩壊後の長い経済の停滞、リーマン・ショックやコロナ・ショックなどの影響で、内部留保を蓄えリスクに備えることで事業継続を図る企業が多かったことが考えられます。ただ、リーマン・ショック以降の日本企業の還元額を時系列データで確認すると、株主還元を意識し始めていると考えています。

図2【日本企業における自社株買いの推移】

出所:QUICKのデータを基に三菱UFJ国際投信作成

※各年度3月末のTOPIX採用銘柄を対象に、当該年度での自社株買いの取得枠を累計。

海外投資家からの投資も後押し

海外投資家からの投資と言えば、投資の神様と称される投資家のウォーレン・バフェット氏が2023年4月に日本を訪問し、5大商社株の買い増しを明らかにするとともに、日本株に前向きな立場を示しました。今後も日本企業の株への投資を検討すると明言しており、彼の言動は世界中の投資家に影響を与え、結果として海外投資家の日本株買いが増加の一因となったと考えます。

これらの要素が、日本株が着目された理由として挙げられます。そこで、日本株×高配当企業という投資スタイルで銘柄選定をすることで、そのような高配当企業をみなさまのポートフォリオの1つに加え、2024年よりスタートする新NISA制度に活用することも検討してみてはいかがでしょうか?

・上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

(目次へ戻る)

日経平均高配当利回り株ファンドについて

ここまでのところで、高配当株及び日本株が着目された理由について触れてきました。

では実際に “高配当株”に着目したスタイルで株式投資をする場合、具体的にどのように銘柄選定をしたらよいか悩んでしまう人も多いのではないでしょうか?

まず、日経平均株価の構成銘柄に着目してみるというのも一つですが、およそ225銘柄ご自身でそれらの銘柄を確認して投資を継続するというのは、骨の折れる作業だと思います。

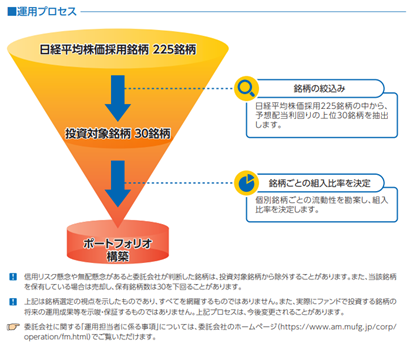

そこで、そのような時は投資信託という金融商品を活用するのも一手です。今回は、日経平均株価に採用されている高配当企業30銘柄に投資する投資信託を、具体例としてご紹介したいと思います。

ご紹介する“日経平均高配当利回り株ファンド”(以下、当ファンド)は、日経平均株価採用銘柄の中から、予想配当利回りの上位30銘柄に投資を行います。

図3【日経平均高配当利回り株ファンドの運用プロセス】

出所:交付目論見書より抜粋

・市況動向および資金動向等により、上記のような運用が行えない場合があります。

2023年5月末時点の組入銘柄を見ると、30銘柄中25銘柄がPBR1倍割れとなっています。東証からの要請により、今後上場企業が根本的な企業収益改善などへの取り組みを一層強化していくと考えると、PBR1倍割れ銘柄の組入は魅力的ともとらえることができます。また、当ファンドの予想配当利回りは、2023年5月末時点で4.8%(日経平均株価の予想配当利回りは1.9%)と高くなっています。*2

図4【組み入れ全銘柄(時点:2023年5月末)】

※PBR については、Bloombergより取得。その他2023年5月末時点の月報*2より取得

※過去の実績であり、将来の運用実績を保証するものではありません。

・表示桁未満の数値がある場合、四捨五入しています。

・原則として、比率は純資産総額に対する割合です。

・業種は、東証33業種で分類しています。

これらのように当ファンドを活用することで、ご自身で各企業の財務状況や配当状況等について情報収集せずとも、日本株×高配当株に対して手軽に投資いただくことができます。

当ファンドの詳細については下記よりご確認ください。

https://www.am.mufg.jp/fund/253439.html

(目次へ戻る)

最後に

いかがでしたでしょうか。誰もが知っている「日経平均」&「高配当株」で資産を運用したいという場合、当ファンドを活用してみてはいかがでしょうか?

そこで、2023年7月21日(金)に、当ファンドに関するセミナーを実施します。詳細については下記ページをご覧いただき、ご興味がありましたら是非ご参加ください。

セミナーについて

※セミナーにおいて、当社のサービス・金融商品等の勧誘をすることがあります。

*1 出所)東京証券取引所「資本コストや株価を意識した 経営の実現に向けた対応について」

*2 出所)2023年5月31日時点 月報

日経平均株価:日経平均株価(日経225)とは、東京証券取引所プライム市場上場銘柄のうち代表的な225銘柄を対象として日本経済新聞社により算出、公表される株価指数です。

同指数に関する著作権、知的所有権その他一切の権利は日本経済新聞社に帰属します。日本経済新聞社は本商品を保証するものではなく、本商品について一切の責任を負いません。指数に関する免責事項等については、委託会社のホームページ を合わせてご確認ください。

【日経平均高配当利回り株ファンドの投資リスクについて】

基準価額の変動要因:基準価額は、株式市場の相場変動による組入株式の価格変動等により上下します。また、組入有価証券等の発行者等の経営・財務状況の変化およびそれらに関する外部評価の影響を受けます。これらの運用により信託財産に生じた損益はすべて投資者のみなさまに帰属します。したがって、投資者のみなさまの投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。投資信託は預貯金と異なります。主な変動要因は、価格変動リスク、信用リスク、流動性リスクです。

上記は主なリスクであり、これらに限定されるものではありません。くわしくは、投資信託説明書(交付目論見書)をご覧ください。

【日経平均高配当利回り株ファンドに係る費用について】

■お客さまが直接的に負担する費用

購入時手数料:購入価額に対して、上限2.20%(税抜 2.00%)販売会社が定めます。

くわしくは、販売会社にご確認ください。

信託財産留保額:ありません。

■お客さまが信託財産で間接的に負担する費用

運用管理費用(信託報酬):日々の純資産総額に対して、年率 0.693%(税抜 年率0.63%)をかけた額

その他の費用・手数料:次の費用・手数料についてもファンドが負担します。・監査法人に支払われるファンドの監査費用・有価証券等の売買時に取引した証券会社等に支払われる手数料・有価証券等を海外で保管する場合、海外の保管機関に支払われる費用・その他信託事務の処理にかかる諸費用等 ※その他の費用・手数料については、売買条件等により異なるため、あらかじめ金額または上限額等を記載することはできません。

※上記の費用(手数料等)については、保有金額または保有期間等により異なるため、あらかじめ合計額等を記載することはできません。なお、ファンドが負担する費用(手数料等)の支払い実績は、交付運用報告書に開示されていますのでご参照ください。

【投資をご検討いただくにあたって】

・投資は収益期待がある一方で、値下がり・元本割れの可能性もあり、その損益はすべてお客さまに帰属します。したがって、お客さまの状況等によっては、資金使途に照らして必ずしも投資が適した選択肢となるわけではない点にご留意ください。

・投資はお客さま自身の判断と責任で行っていただく必要があり、投資知識や投資対象商品への理解に不安がある場合は投資をお控えください。また、投資の判断の基礎となる投資方針については、一般的に、資金使途や投資期間、経済状況やリスク許容度等を総合的に勘案した上で、適宜見直しを行うことが望ましいとされています。

【当ページに関するご留意事項】

■当ページは三菱UFJ国際投信が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

■当ページの内容は作成時点のものであり、将来予告なく変更されることがあります。

■当ページは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。

■投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。

■投資信託は、販売会社がお申込みの取扱いを行い委託会社が運用を行います。

販売会社は三菱UFJ国際投信ホームページよりご確認いただけます。

ホームページアドレス:https://www.am.mufg.jp/

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員