ポイント

2023年6月1日に開催された「市場に左右されず安定的な収益確保をめざしたい方必見! 絶対収益追求型「百戦錬磨の名人ファンド」の活用方法」では「百戦錬磨の名人ファンド」担当ファンドマネジャーの魚谷孝雄(以下、魚谷FM)と三菱UFJ国際投信ダイレクト“mattoco”の担当者平床より当ファンドの仕組みやパフォーマンスについてご紹介いたしました。

今回は、セミナーの内容をmattoco life編集部員がレポートします!

是非当ファンドの検討にあたり、ご参考にしていただけますと幸いです。

商品説明の前に・・・百戦錬磨の名人ファンドはなぜ生まれた?

“今後のために資産形成はしたいけど、投資したお金がマイナスになることは極力避けたい”

投資経験の有無に限らず、このような願望をお持ちの方はたくさんいらっしゃるのではないでしょうか。

mattocoのお客さまからも同様のご要望をいただいていました。

こういったお客さまに

- 資産を増やすことと大きく減らさないことの両立を目指す!

- いかなる環境下であってもプラスリターンを目指せる投資信託を提供したい!

勿論、投資に絶対はありませんが、お客さまの中長期での着実な資産形成をサポートするために上記のような商品をお届けできないか。mattocoの担当者のそんな思い*から百戦錬磨の名人ファンドは組成されました。

*本商品の組成についてもっと詳しく知りたいという方はこちらをご覧ください。

百戦錬磨の名人ファンドはどんなファンド?

百戦錬磨の名人ファンドの商品性のポイントは2つです。

ポイント2 成果報酬の採用

ポイント1:無理をしない運用方針

百戦錬磨の名人ファンドは日本の株式の「買い」と「売り」*を組み合わせ、株式市場全体の値動きに左右されない安定的な収益の確保(絶対収益の追求)をめざします。絶対収益を追求するファンドとは、特定のベンチマークや参考指標に対する相対的な超過収益を追求する一般的なファンドとは異なり、市場のパフォーマンスに関わらず、プラスリターンを追求、商品組成の思いにもなっていた“市場に左右されずプラスをめざす”ファンドを指します。

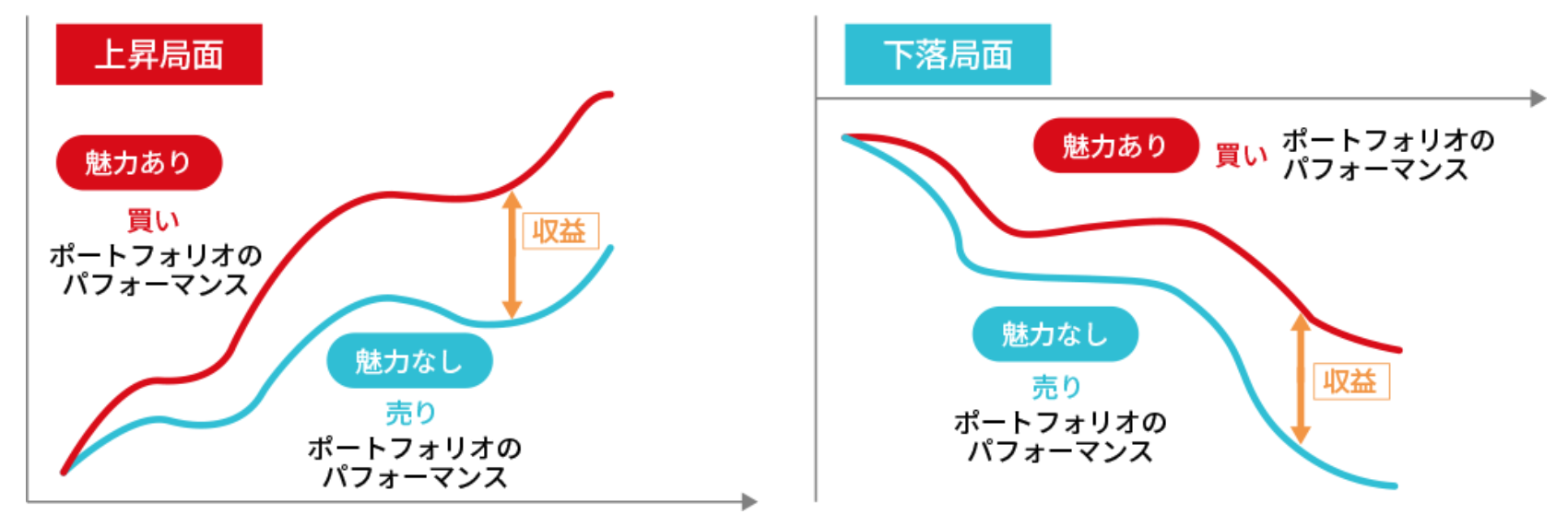

図1【当ファンドがめざす収益獲得のイメージ】

ファンドは「買いポートフォリオ」が市場全体を上回る部分と「売りポートフォリオ」が市場全体を下回る部分の収益の確保を目指しています。ただし、ファンドの収益は理論的には「買いポートフォリオ」と「売りポートフォリオ」のパフォーマンスの差によって決まります。例えば、株式市場全体の値動きに関わらず、上記のように「買いポートフォリオのパフォーマンス」が「売りポートフォリオのパフォーマンス」を上回る場合には利益となりますが、逆の場合には損失となります。

「買い」「売り」を組み合わせて株式市場全体の値動きの影響を小さくすることで、「株式市場全体の上昇に追随しない」というデメリットはありますが、「株式市場全体の下落の影響を受けない」というメリットを享受できます。

* 当ファンドの「買い」は株式現物の買付け、「売り」は信用取引による株式の売建てを行います。

・当ファンドは株式市場の全体の値動きに左右されない安定的な収益の確保(絶対収益の追求)をめざしますが、収益獲得の達成を保証等するものではありません。・信用取引とは、資金や株式を借りて売買する取引です。ファンドは、証券会社に一定の保証金(委託保証金)を担保として差し入れ、売付けに必要な株式を証券会社から借りて売却を行います。なお、信用取引では、コストが掛かるほか制限が課せられる場合もあります。・株式市場全体の価格変動リスクの低減が行えない場合や、「買いポートフォリオ」が株式市場全体を下回ることや、「売りポートフォリオ」が株式市場全体を上回ることで損失を被る場合がありますので、ご留意ください。また、将来の運用成果等を示唆・保証するものではありません。図1は、当ファンドの値動きについて理解を深めていただくためのイメージであり、当ファンドの値動きについて示唆・保証するものではありません。・市況動向および資金動向等により、上記のような運用が行えない場合があります。

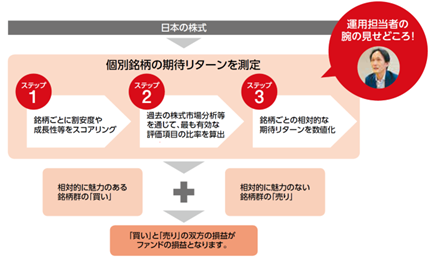

「買いポートフォリオ」と「売りポートフォリオ」については、計量モデルを用いて個別銘柄の持つ期待リターンを測定の上、相対的に魅力のある銘柄群を「買いポートフォリオ」、相対的に魅力のない銘柄群を「売りポートフォリオ」として分けます。

各個別銘柄について「買い」とするか「売り」とするかはパフォーマンスに直結します。よってここは魚谷FMの腕の見せどころです。

図2【ファンドの運用結果を左右する、「買い」銘柄、「売り」銘柄選定のプロセス】

・上記は銘柄選定のプロセスを示したものであり、すべてを網羅するものではありません。また、実際にファンドで投資する銘柄の将来の運用成果等を示唆・保証するものではありません。上記プロセスは、今後変更されることがあります。

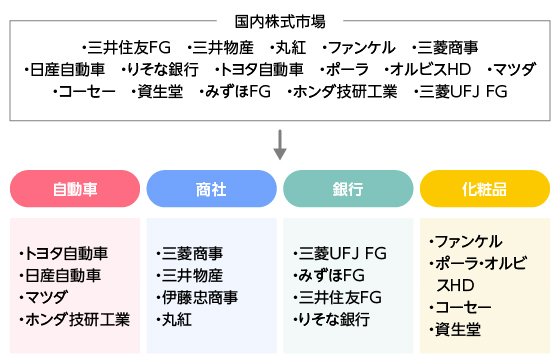

ここまで当ファンドの戦略について説明しましたが、具体的なイメージが湧かないという方もいらっしゃるかと思います。国内株式市場に上場している具体的な銘柄を例に銘柄の選定フローを詳しく説明します。

まず、数多の日本株式(例えば、トヨタ自動車や三菱UFJ FGなど)を業種別(当ファンドでは、運用戦略上当社独自の業種分類を採用)に振り分けます(図3)。

図3【当ファンドの銘柄選定における業種振り分けのイメージ】

・上記は銘柄選定のイメージであり、すべてを網羅するものではありません。また、業種区分についてもイメージです。上記は当ファンドの理解を深めていただくために、投資対象となる日本株式の一例を掲載したものです。したがって、個別銘柄の推奨を目的とするものではなく、当ファンドにおいて上記銘柄を組み入れることを保証するものではありません。また、実際にファンドで投資する銘柄の将来の運用成果等を示唆・保証するものではありません。上記プロセスは、今後変更されることがあります。

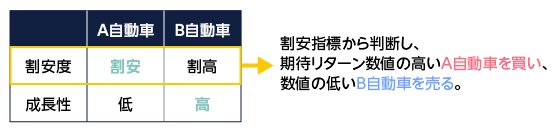

業種別に振り分け後、銘柄ごとに評価項目でスコアリングします。その後、過去分析等を踏まえ有効と考える評価項目比率を算出し、それを踏まえて銘柄ごとの期待リターンを数値化します。

図3の一例となっている自動車業種を例とするとA自動車、B自動車に割安度や成長性といった評価項目でスコアリングします。その後過去分析等を踏まえ、今回は割安度が成長性より有効と判断した場合、割安指標から判断して期待リターン数値の高いA自動車を買い、数値の低いB自動車を売るという判断になります(図4)。

図4【当ファンドの銘柄選択のイメージ】

・上記は銘柄選定のイメージであり、すべてを網羅するものではありません。また、業種区分についてもイメージです。上記は運用プロセスの一部である銘柄選択のイメージを評価項目を2種に限定し例示したものであり、すべてを網羅するものではありません。今後変更されることがあります。また、実際にファンドで投資する銘柄の将来の運用成果等を示唆・保証するものではありません。上記プロセスは、今後変更されることがあります。

このように各業種、各銘柄を選別し、買いポートフォリオと売りポートフォリオを構築していきます。

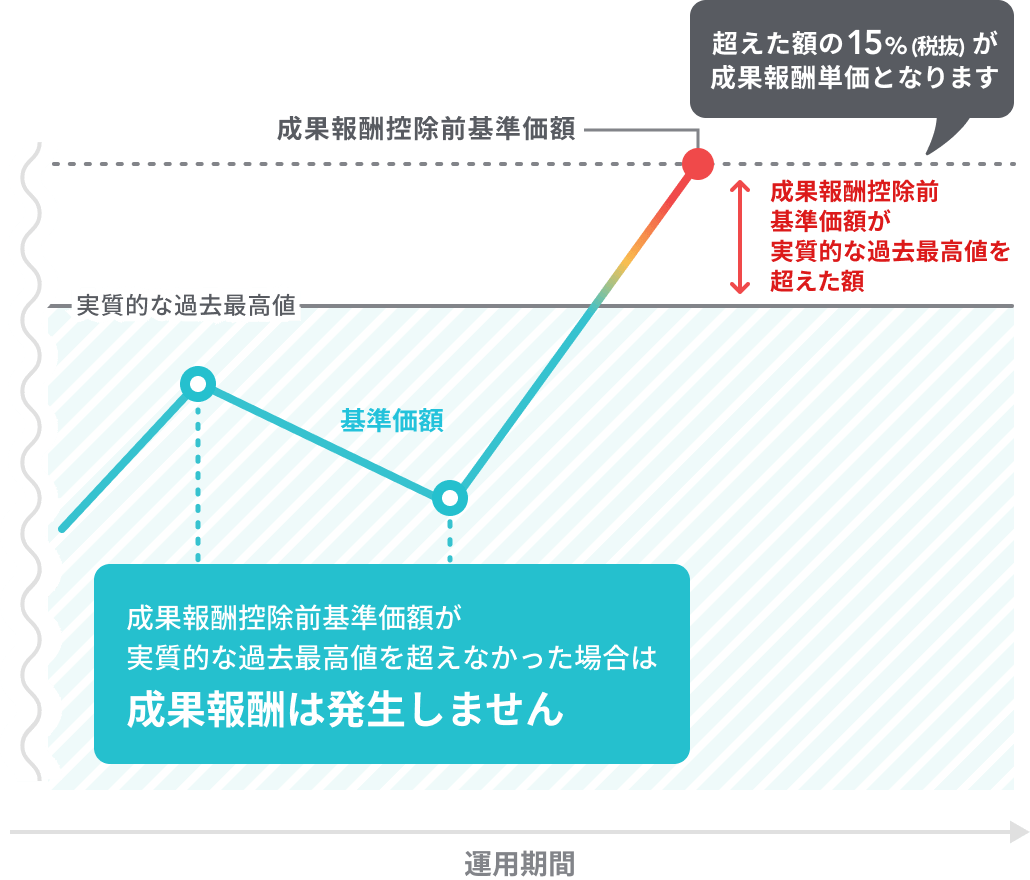

ポイント2:成果報酬の採用

百戦錬磨の名人ファンドにおいて、運用会社である当社がお客さまからいただく報酬は、実質的にパフォーマンスが最高値を更新した場合にいただく成果報酬(最高値更新分の15%(税抜))のみです。これにより、当ファンドを保有されているみなさまが利益(含み益含む)を得ていない時には、当社に報酬を支払う必要がありません。また、直販専用での取扱いであるため、当ファンドでは販売会社取り分を設定していません。当社としては、お客さまとともに資産成長を目指していきたいとの想いから、この報酬体系を採用しています。

運用管理費用(信託報酬)の総額は①基本報酬と②成果報酬の合計となります。

①基本報酬(受託会社が受け取る報酬)は、日々の純資産総額に対して、年率0.044%(税抜年率0.04%)をかけた額です。

②成果報酬※1は、成果報酬単価※2(成果報酬控除前基準価額が実質的な過去最高値※3を超えた額の15%)に受益権総口数をかけた額です。

※1 別途、相当する消費税等がかかります。

※2 成果報酬単価は1円単位のため、1円に満たない場合は成果報酬は発生しません。

※3 成果報酬の算出の基準となる価額です。

図5【成果報酬発生のイメージ】

・上記は成果報酬控除前基準価額の推移をもって成果報酬の発生イメージをお伝えするものであり、将来の運用成果を示唆・保証するものではありません。詳しくは、「百戦錬磨の名人ファンドに係る費用について」をご確認ください。

これまでの運用実績は?

「百戦錬磨の名人ファンド」は市場に左右されずプラスを目指すという話でしたが、過去の運用実績はどうなの?と思われる方がいらっしゃると思います。

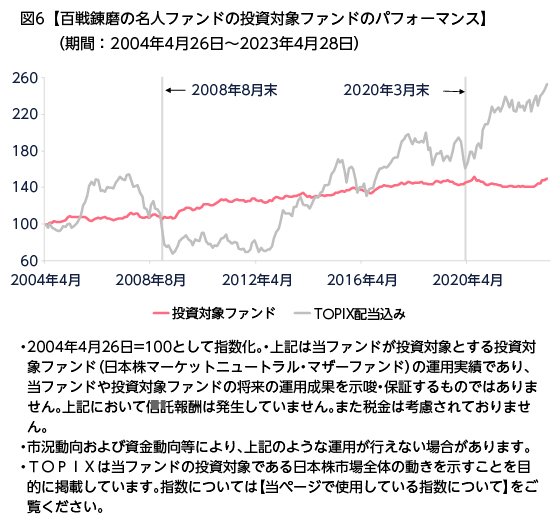

「百戦錬磨の名人ファンド」は、2004年の4月に設定した投資対象ファンドに投資するファンドです。まず、この投資対象ファンド(以下、投資対象ファンド)の過去の運用実績をご紹介します。

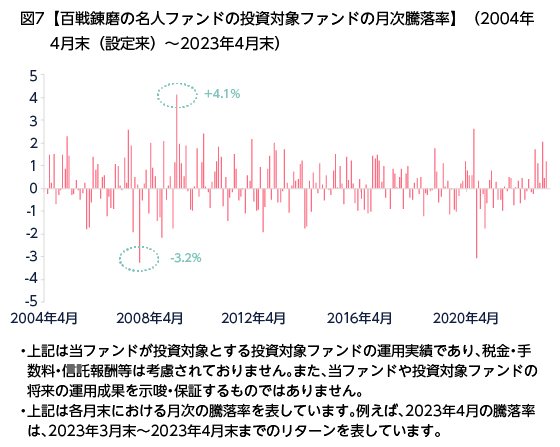

投資対象ファンドは、2004年4月の設定来、年率平均1.9%とパフォーマンスに派手さはないものの、リーマンショック(投資対象ファンドのパフォーマンス:-2.2%(2008年8月末~9月末))やコロナショック(投資対象ファンドのパフォーマンス:+1.2%(2020年2月末~3月末))といったマーケットが短期間で大きく下落した局面をのりこえて、着実なリターンを積み重ねてきました(図6)。また、投資対象ファンドの各月次のリターンをみると月次騰落率は、+4.1%~-3.2%の間に収まっています(図7)。同期間のTOPIX(配当込み)の月次騰落率の幅をみると+12.6%~-20.3%となっており、相対的に投資対象ファンドは価格変動の幅が小さかったと言えます。

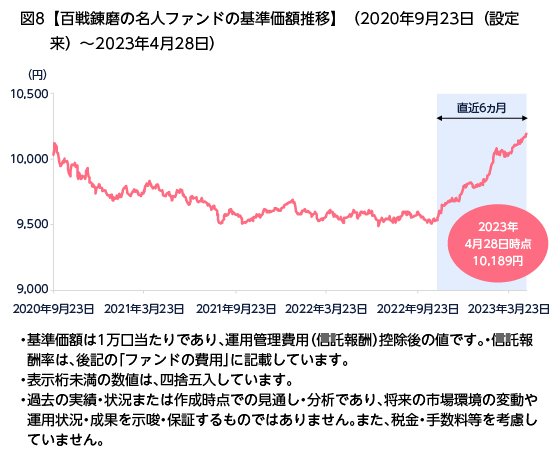

直近6ヵ月当ファンドの基準価額が上昇している理由は?

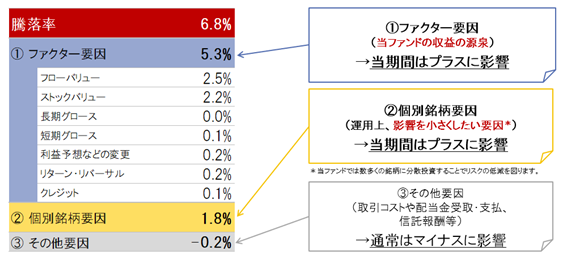

2020年の9月に設定した当ファンドの基準価額は、直近6ヵ月は+6.8%の上昇となりました。また2023年4月28日には10,189円と設定来最高値を更新しました(図8)。直近基準価額が上昇している要因としては、当ファンドが収益の獲得を目指すファクター要因の部分で直近6か月+5.3%と着実に収益を獲得できたためです(図9)。

ファクター要因の部分については、経済環境や産業構造、企業の収益構造の変化、投資家の物色動向などの調査活動を行い、ファクター戦略が有効に機能し成果を挙げられるように運用戦略の改善を続けています。

直近ですと、コロナ渦や供給制約を背景に、同じ業種内の企業でも、企業業績の変動要因や投資家の企業を評価する目線に違いが出ているケースがありました。例えば、資源関連の業種の中で、資源を開発する企業と運搬する企業で影響を受ける外部要因に大きな違いが生まれてきました。従前の考え方ではこのような環境変化に対応することができず、当ファンドの収益源であるファクター要因が不安定となりました。そのため、外部要因の違いによる影響を軽減させる見直しを実施しました。今後も経済環境や産業構造、企業の収益構造の変化、投資家の物色動向などをリサーチし続け、必要とあればこのような見直しを実施することで当ファンドの基準価額の着実な成長を目指したいと考えております。

・市況動向および資⾦動向等により、上記のような運⽤が⾏えない場合があります。

図9【過去6ヵ月の基準価額変動の要因分析(概算)】(2022年10月31日~2023年4月28日)

※上記の要因分解は毎月月報で開示しています。

・上記は基準価額に与えた影響等をご理解いただくために簡便的に計算した概算値であり、その正確性、完全性を保証するものではありません。

・表示桁未満の数値がある場合、四捨五入しています。

・過去の実績であり、将来の運用成果等を示唆・保証するものではありません。また、税金・手数料等を考慮していません。

百戦錬磨の名人ファンドはどのように活用すればいい?

日経平均株価は2023年5月にバブル後の最高値を更新しました。一方、この先株価がどのように推移していくかはわかりません。ドラスティックに変動するとなると、お客さまによっては、株式市場の変動に応じた取引が楽しいと感じられる方もいらっしゃる一方で、売買タイミングを検討することにストレスを感じる方もいらっしゃるのではないかと思います。

これまでお伝えした通り、当ファンド及び当ファンドの投資対象ファンドの過去の運用実績は、「大きく勝ってはいないが、大きく負けることもなかった」と考えます。株式市場の変動を見て売り買いのタイミングを計るストレスは相対的に抑えられていたファンドであったと思います。

また、百戦錬磨の名人ファンドの投資対象ファンドは2004年の設定来、機関投資家(プロの投資家)から一貫して余資運用の商品としてご利用いただいています。余資運用とは、一般的に「手元にある余裕資金(余資)を本業収益に活用するのでなく預金や有価証券で運用すること」と説明されます。主に機関投資家が国債等の代替商品として、当ファンドで用いられている戦略を選ばれていたようです。

当ファンドの投資対象ファンドは、そんな機関投資家という厳しいプロの眼に晒される緊張感がある中で約19年運用実績を積み上げてきました。そんなプロの投資家の資金を運用してきた戦略を、ご自身の資産形成に取り入れてみてはいかがでしょうか。

引き続き、当ファンドについては本日お伝えした投資方針で日々運用を続け、これからも安定した収益獲得をめざしてまいりますので今後とも当ファンドをお引き立て賜りますよう宜しくお願いいたします。

・市況動向および資⾦動向等により、上記のような運⽤が⾏えない場合があります。

当ページ中の指数等の知的所有権、その他一切の権利はその発行者および許諾者に帰属します。また、発行者および許諾者が指数等の正確性、完全性を保証するものではありません。各指数等に関する免責事項等については、三菱UFJ国際投信のホームページを合わせてご確認ください。

●百戦錬磨の名人ファンドのリスク

基準価額の変動要因

ファンドの基準価額は、株式市場の相場変動による、組入株式の価格変動および売り建てた株式の価格変動等により上下します。また、組入有価証券の発行者の経営・財務状況の変化およびそれらに関する外部評価の影響を受けます。

これらの運用により信託財産に生じた損益はすべて投資者のみなさまに帰属します。

したがって、投資者のみなさまの投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。投資信託は預貯金と異なります。

主な変動要因は、価格変動リスク、信用リスク、流動性リスクです。なお、ファンドは、実質的に日本の株式に投資する(ロング・ポジション)とともに、信用取引を用いた株式の売建て(ショート・ポジション)を組み合わせて株式市場全体の変動の影響を抑え安定的な収益を確保することをめざすマーケットニュートラル戦略をとっているため、株式市場全体の上昇が必ずしも収益の要因となるわけではありません。そのため、ロング・ポジションの利益がショート・ポジションの損失より小さい場合、あるいはロング・ポジションの損失がショート・ポジションの利益より大きい場合には損失が発生し、基準価額の下落により損失を被り、投資元本を割り込むことがあります。特に、ロング・ポジションの株価が下落する一方、ショート・ポジションの株価が上昇した場合には、基準価額が大幅に下落することがあります。上記は主なリスクであり、これらに限定されるものではありません。くわしくは、投資信託説明書(交付目論見書)をご覧ください。

●百戦錬磨の名人ファンドに係る費用について

◎お客さまが直接的に負担する費用

【購入時手数料】ありません。

【信託財産留保額】ありません。

◎お客さまが信託財産で間接的に負担する費用

【運用管理費用(信託報酬)】

運用管理費用(信託報酬)の総額は①基本報酬と②成果報酬の合計となります。

①基本報酬

日々の純資産総額に対して、年率0.044%(税抜 年率0.040%)をかけた額

※上記計算方法は簡便法であるため、算出された値は概算値になります。

基本報酬は、ファンドの財産の保管および管理、委託会社からの運用指図の実行等の役務の対価として受託会社に支払われます。

②成果報酬

毎営業日に、当該営業日の成果報酬控除前基準価額が「成果報酬の算出の基準となる価額(実質的な過去最高値)」を超過した場合に、その超過分に対して16.5%(税抜15.0%)の率をかけた額*に当該営業日における受益権総口数をかけた額です。

*超過分に対して税抜15%の率をかけた額(成果報酬単価)に1円未満の端数がある場合は、これを切捨てた額に消費税等がかかります。

・成果報酬控除前基準価額とは、成果報酬(税込)を控除する前の純資産総額を受益権総口数で除した金額です。ただし、収益の分配を行う場合は、成果報酬(税込)および収益分配金を控除する前の純資産総額を受益権総口数で除した金額です。

・成果報酬の成果報酬の算出の基準となる価額は、以下の通りとなります。

イ.前営業日に成果報酬が発生しなかった場合

a.前営業日に収益の分配を行わなかった場合:前営業日と同額

b.前営業日に収益の分配を行った場合:前営業日の成果報酬の算出の基準となる価額から前営業日の収益分配金(1口当たり)を控除した額

ロ.前営業日に成果報酬が発生した場合a.前営業日に収益の分配を行わなかった場合:前営業日の成果報酬控除前基準価額から前営業日の成果報酬単価およびそれに係る消費税等相当額を控除した額

b.前営業日に収益の分配を行った場合:前営業日の成果報酬控除前基準価額から前営業日の成果報酬単価、それに係る消費税等相当額および前営業日の収益分配金(1口当たり)を控除した額

・成果報酬は、ファンドの運用・調査、受託会社への運用指図、基準価額の算出、目論見書等の作成等の役務の対価として委託会社に支払われます。【その他の費用・手数料】

以下の費用・手数料についてもファンドが負担します。・監査法人に支払われるファンドの監査費用・有価証券等の売買時に取引した証券会社等に支払われる手数料・有価証券等を海外で保管する場合、海外の保管機関に支払われる費用・その他信託事務の処理にかかる諸費用 等

※上記の費用・手数料については、売買条件等により異なるため、あらかじめ金額または上限額等を記載することはできません。

上記の費用(手数料等)については、保有金額または保有期間等により異なるため、あらかじめ合計額等を記載することはできません。なお、ファンドが負担する費用(手数料等)の支払い実績は、交付運用報告書に開示されていますのでご参照ください。

<課税関係>

課税上は、株式投資信託として取扱われます。個人投資者については、収益分配時の普通分配金ならびに換金時および償還時の譲渡益に対して課税されます。NISA(少額投資非課税制度)の適用対象です。税法が改正された場合等には、変更となることがあります。

投資をご検討いただくにあたって

・投資は収益期待がある一方で、値下がり・元本割れの可能性もあり、その損益はすべてお客さまに帰属します。したがって、お客さまの状況等によっては、資金使途に照らして必ずしも投資が適した選択肢となるわけではない点にご留意ください。

・投資はお客さま自身の判断と責任で行っていただく必要があり、投資知識や投資対象商品への理解に不安がある場合は投資をお控えください。また、投資の判断の基礎となる投資方針については、一般的に、資金使途や投資期間、経済状況やリスク許容度等を総合的に勘案した上で、適宜見直しを行うことが望ましいとされています。

留意事項

・mattoco(マットコ)とは、三菱UFJ国際投信(以下、当社)が提供する、[1]「三菱UFJ国際投信ダイレクト」(インターネットを通じ、当社で口座開設や投資信託の購入・換金を行うことのできるサービス)および[2]当社を通じて投資信託をお取引する際に、参考となる投資関連情報提供等サービスの総称です。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、当社よりお渡しする最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

・当ページの内容は作成時点のものであり、将来予告なく変更されることがあります。また、将来の市場環境等や運用成果等を示唆・保証するものではありません。

・当ページは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。

・当ページに掲載の内容は、お客さまの投資目的、リスク許容度に必ずしも合致するものとは限りません。投資に関する最終決定はお客さまご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員