-

「インデックス投資」には

- インデックスファンド(インデックス投資1.0)

- ETF(インデックス投資2.0)

- ダイレクトインデックス(インデックス投資3.0)

上記3種類などがありますが、今回はまだ日本には導入されていない「ダイレクトインデックス」について解説いたします。

ダイレクトインデックスは、インデックス投資でありながら、指数の構成銘柄を直接保有することができ、カスタマイズも可能となっています。近年、米国ではダイレクトインデックスの市場規模が拡大しています。

ダイレクトインデックスにはどのような特徴があり、どんな人に向いているのでしょうか。また、今後は日本でも利用できるようになるのでしょうか。

今回は、ダイレクトインデックスが注目される理由やメリット・デメリットについて解説します。

ダイレクトインデックスとは

ダイレクトインデックスとは、指数に連動する投資成果を目指すインデックス投資を投資家ごとにカスタマイズできる投資手法です。

インデックス投資では、日経平均株価やTOPIX(東証株価指数)、S&P500などの指数と連動する投資成果を目指して運用されます。日経平均株価のインデックスファンド(投資信託)であれば、構成銘柄と組入比率は基本的に日経平均株価と同等になります。

一方、ダイレクトインデックスも特定の指数との連動を目指しますが、投資家ごとに構成銘柄と組入比率を変更することが可能です。特定の銘柄を除外しても、除外した銘柄のパフォーマンスに近い銘柄で補完するなどできるだけ指数と連動するように調整することで、インデックスファンドと同等のパフォーマンスが期待できます。

たとえば、ダイレクトインデックスの指数にS&P500を選ぶと、その構成銘柄から約30~40銘柄に絞って直接保有しても組み入れ比率を調整することで、S&P500とほぼ同等のパフォーマンスを再現することが可能とも言われています。*1

ダイレクトインデックスが注目される理由

ダイレクトインデックスは、1990年代に米国で誕生した商品です。米国では、所得に応じて投資への課税率が異なり、年間所得の多い富裕層ほど税負担が重くなることから、損失が出ている銘柄を売却し、他の銘柄の利益と損益通算して税負担の軽減を図ることができるダイレクトインデックスが節税対策として利用されてきました。

最小投資単位が大きいため、当初は超富裕層向けのサービスでした。しかし、テクノロジーの発展により、最小投資単位や手数料の引き下げが可能になりました。

また、世界的にESG投資が広がり、構成銘柄のカスタマイズへの関心が高まったことも背景にあります。たとえば、「ESGスコアの高い銘柄の比率を上げる」「運用方針に合わない銘柄を除外する」などの対応も可能です。

このような理由から、米国ではダイレクトインデックスへの注目度が高まっています。

ダイレクトインデックスの市場規模

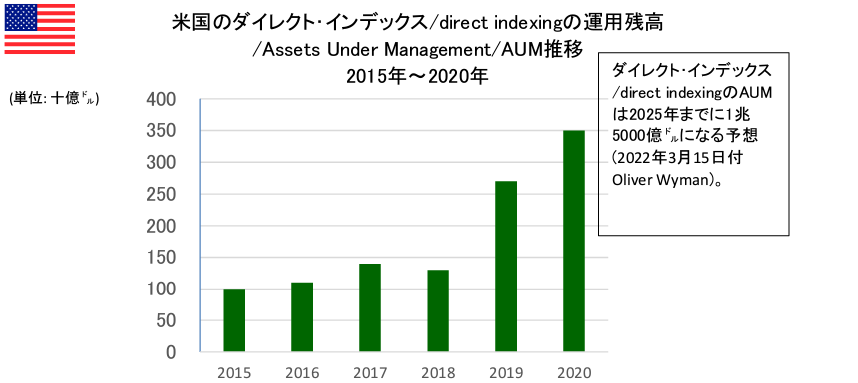

米国のダイレクトインデックスの運用残高の推移は以下の通りです。

出所)三菱UFJ国際投信「ダイレクト・インデックスは次世代インデックス投資3.0でETF後継?SMA最新版?」P4

2015~2018年は1,000億ドル程度で推移していましたが、2019年以降は急拡大し、2020年は3,500億ドルに増加しています。また、2025年までに1兆5,000億ドル(約200兆円)になるとの予想もあります。

(目次へ戻る)

ダイレクトインデックスとインデックスファンドとの違い

ここまでの内容を踏まえて、米国におけるダイレクトインデックスとインデックスファンドの違いをまとめました。

出所)三菱UFJ国際投信「ダイレクト・インデックスは次世代インデックス投資3.0でETF後継?SMA最新版?」P6をもとに三菱UFJ国際投信作成

どちらも特定の指数と連動した投資成果が期待できますが、ダイレクトインデックスは投資対象銘柄の所有権、ポートフォリオのカスタマイズ、投資銘柄間の損益通算が可能です。また、最小投資単位やコストの内容にも違いがあります。

(目次へ戻る)

ダイレクトインデックスのメリット

ダイレクトインデックスのメリットは以下の通りです。

構成銘柄をカスタマイズできる

ダイレクトインデックスは、構成銘柄をカスタマイズできるのが特徴です。金融機関に希望を伝えると、その内容を加味してポートフォリオを調整してくれます。

指数と同等のパフォーマンスを目指しながら、自身の意向を反映したポートフォリオの構築が可能です。

税負担の軽減が期待できる

ダイレクトインデックスは、税負担の軽減が期待できるのもメリットです。

インデックスファンドとは異なり、投資家は構成銘柄を直接保有します。値下がりしている銘柄を売却して損失を確定させ、他の銘柄の利益と損益通算することによって、税負担の軽減が期待できます。

議決権が付与される

ダイレクトインデックスでは構成銘柄を直接保有するため、議決権が付与されます。株主総会で議決権を行使することで、株主として企業経営に関与できます。

インデックスファンドも対象指数の構成銘柄を間接的に所有しますが、議決権は付与されません。

(目次へ戻る)

ダイレクトインデックスのデメリット

一方で、ダイレクトインデックスには以下のようなデメリットもあります。

最小投資単位が比較的高い

ダイレクトインデックスは、最小取引単位が25〜50万ドル(1ドル=130円換算で3,250〜6,500万円)と高額であることがデメリットです。以前よりも低下傾向にはありますが、個人投資家が簡単に準備できる金額ではないでしょう。

手数料が割高になる可能性がある

ダイレクトインデックスは、投資家のニーズに合わせて構成銘柄をカスタマイズするため、手数料が割高になる可能性があります。資産運用では、銘柄をカスタマイズすればするほど、取引コストがかかるのが一般的です。

インデックス投資1.0(インデックスファンド)を超えるリターンは期待できない

ダイレクトインデックスは、構成銘柄をカスタマイズできるのが利点です。ただし、特定の指数と同等のパフォーマンスを目指して運用されるため、インデックス投資1.0(インデックスファンド)を超えるリターンは期待できません。

ダイレクトインデックスは、構成銘柄のカスタマイズに価値を感じるなら魅力的な商品といえます。しかし、市場平均のリターンが主目的であればインデックスファンドで指数に連動する投資成果を期待することができるため、必要性は高くないでしょう。

日本ではまだ取扱いがない

ダイレクトインデックスは米国で急拡大していますが、日本ではまだ取扱いがありません。日本と米国では、投資に関する税制が異なります。また、株式売買手数料の引き下げは米国が先行しているため、日本でダイレクトインデックスが普及するかは不透明な状況です。

ただし、最小投資単位や手数料の引き下げなどが進めば、日本でもダイレクトインデックスが広がる可能性はあるでしょう。

(目次へ戻る)

まとめ

ダイレクトインデックスは、インデックス投資でありながら構成銘柄をカスタマイズできるのが特徴です。日本ではまだ取扱いがありませんが、米国で急拡大していることもあり、将来は日本でも普及するかもしれません。

インデックスへの投資手法として自身の運用方針を反映したいとお考えの方は、ダイレクトインデックスの動向に注目しておきましょう。

*1 出所)三菱UFJ国際投信「ダイレクト・インデックスは次世代インデックス投資3.0でETF後継?SMA最新版?」