ポイント

2022年3月18日、三菱UFJ国際投信のチーフエコノミストによる、「エコノミストが徹底解説!どうなる米国経済?!今後の見通しと金融市場の展望」と題したmattocoセミナーが行われました。本記事では、ご好評いただいたセミナーの一部を、臨場感たっぷりにお届します!なお、本記事は2部構成の前編にあたるものです。後編も含めて、ぜひ、最後までお読みいただけますと幸いです。

Slow Drive with FOMC ~株式市場はFOMCとともにゆっくり進む~

・2021年~2022年初来の米国株式市場の回顧

☆米国株式市場を読み解くうえで重要なのは金利水準でなく、金融政策がクリアかどうか(←この部分を本記事でお届けします)

・中国景気の動向は?ウクライナ問題で世界景気は鈍化するか。

・今後のS&Pの見通しは?

激動の2022年、米国の経済状況を見通すうえで大切なキーワードはずばり、「不透明感」

---FRBは2018年以来の利上げに踏み切りました。今後も利上げは続きそうです。株式市場にやはりマイナスとなるでしょうか。

「金利上昇が原因というより、金融政策が先行き不透明だから株売りを誘っている、と考える方がしっくりきます。この違い、伝わりますでしょうか。『不透明感』、暗雲です。以下の図1をご覧ください。」

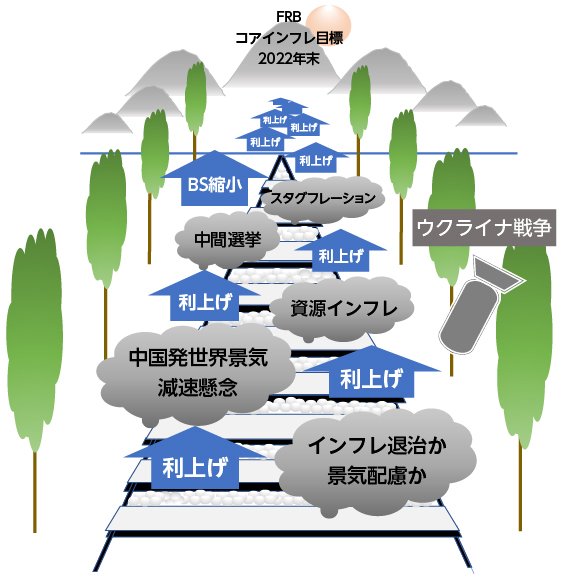

図1 米国経済の見通し概観

出所)各種資料を基に三菱UFJ国際投信作成

「この図は線路の先にあるゴールを目指すにあたり、雲が幾つもかかっている様子を表しています。「線路の先にあるゴール」とはFRBのコアインフレ目標(2022年末に4.1%)であり、青矢印の7回の利上げ(3月16日のFOMCにて回数を発表)を伴って目標に到達します。途中、さしかかる「雲」とは不透明感(インフレ懸念、ロシアのウクライナ侵攻等)です。この不透明感が出てこないこと、あるいは解消されることが米国経済に特に重要となります。」

(目次へ戻る)

1つ目の雲、「インフレ退治か景気配慮か」 ~インフレについて~

---現時点で既に気がかりの雲ばかりですね。一つ目の雲について、詳細に教えてください。

「はい、1つ目の雲、「インフレ退治か景気配慮か」を見ていきましょう。

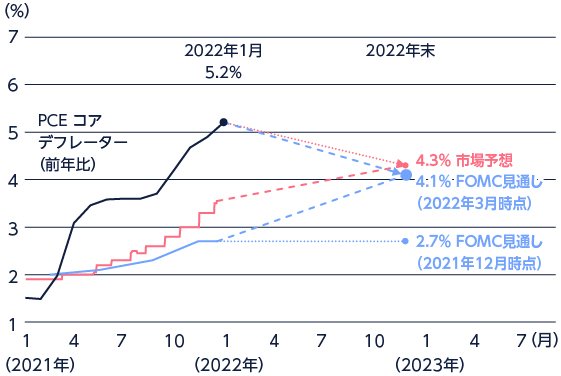

こちらは、FRBの姿勢がどちらの方向性を取っていくのか、という話になります。先述の通り、3月16日のFOMCにおいて、FRBは2022年中に7回の利上げを行うと発表しました。2021年12月のFOMCにおいては、「2022年は3回の利上げを行う」と発表していたことを考えると、大きく方向転換したことがわかります。また、インフレ率(PCEコアデフレーター)についても、2022年末に2.7%上昇という見通しを大幅に上方修正し、4.1%の上昇の見通しを発表しました。これらの見通しから、FRBのインフレファイターとしての姿勢が伺えます。」

「更に図2にもある通り、2022年末におけるPCEコアデフレーターについて、市場の予想とFRBの予想が概ね一致しており、インフレに関して目線は整ったといえます。そのため、FRBの金融政策に絡んだ1つめの雲「インフレ退治か景気配慮か」について、インフレ退治という側面での不透明感はほとんど解消されたと言っていいでしょう。」

図2 米国コアPCEデフレーターとFOMC物価見通し、米国物価市場予想

出所)米FRB(連邦準備理事会)、Bloombergのデータを基に三菱UFJ国際投信作成

(目次へ戻る)

1つ目の雲、「インフレ退治か景気配慮か」 ~景気について~

---なるほど。インフレについて、FRBと市場の考え方は概ね一致していることはわかりました。もう一方の「景気」について、FRBと市場の考え方は異なるのでしょうか。

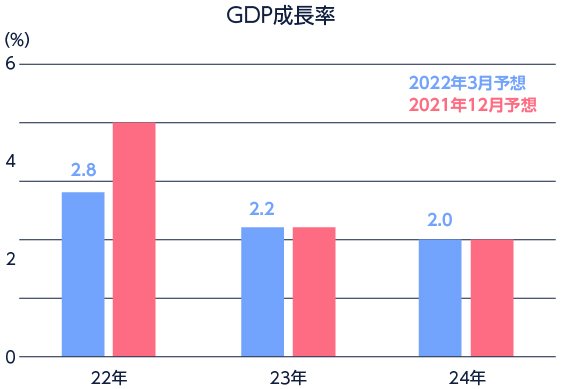

「はい。まず、FRBの景気に対する見通しから紹介します。下の図3をご覧ください。」

図3 GDP成長率の見通しについて

出所)FOMCの資料を基に三菱UFJ国際投信作成

※2022年3月FOMC時点。

※上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

※表示桁未満の数値がある場合、四捨五入しています。

「前回のFOMCでは2022年のGDP成長率予想は4%であったのに対し、今回のFOMCでは2.8%と見通しを下方修正しています。それでも、2.8%という水準は、先進国の中でも高い水準であり、経済成長に対して強気な姿勢が伺えます。」

---FRBは景気に対して楽観的な見方をしているのですね。では、市場の景気に対する見方は如何でしょうか。

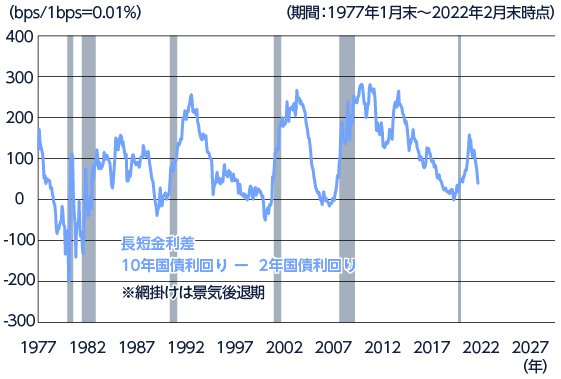

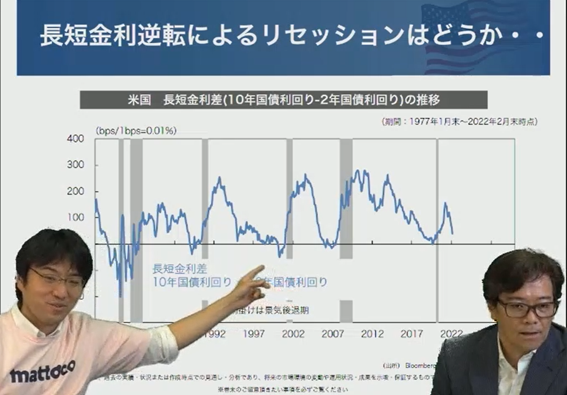

「市場の見方について、今回は、長短金利差をもとに考えていきます。教科書的な考え方をすると、企業は短期金利で資金を調達し、長期金利で運用することで利ザヤをとるため、金融政策により短期金利が上昇し長短金利が逆転すると、これができなくなり景気後退を招く、とされています。」

図4 米国長短金利差(10年国債利回り-2年国債利回り)の推移

出所)Bloombergのデータを基に三菱UFJ国際投信作成

※上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

「過去を振り返ると図4のように長短金利差が逆転した少し後に、景気後退局面がきていることがわかります。そして直近の数値を見るとゼロ近傍にあり、景気後退局面の前兆にあるのではと市場は見ています。

つまり、FRBの楽観的な見方と市場の見方は乖離していることになります。1つ目の雲、「インフレ退治か景気配慮か」について、FRBがインフレファイターとして利上げアクセルを一気に吹かすことで市場に歩み寄り半分は晴れたものの、景気への影響評価の面でFRBは市場と歩み寄りはみせず、快晴とはなりませんでした。今後はこのギャップが埋まるかどうかが、天気が晴れ株式市場が成長していくための一つの焦点となるでしょう。」

(目次へ戻る)

もっと深く知りたい方へ!景気の見方について、FRBと市場で見方が異なるのはなぜ?

---歴史に倣えば、長短金利差の逆転後に景気後退局面が来る可能性もあるということですね。今回、FRBと市場で景気の見通しが異なる理由について、詳細に解説いただけますか。

「長短金利差の逆転について、長期金利・短期金利それぞれが足元どのような背景で動いたかを考えてみましょう。コロナウイルス等の影響で、FRBは異例の金融緩和を続けてきました。その影響により、10年国債利回りが押し下がり、低水準にあった10年国債利回りを、足元の利上げ等によって2年国債利回りが逆転しかけている、というのが実態です。つまり、今回は過去と状況が全く異なるのです。

より深く理解するために、図5の10年国債利回りを要因分解してみましょう。」

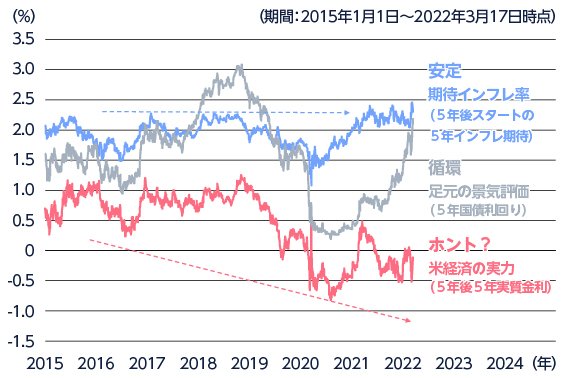

図5 10年国債金利の要因分解の推移

出所)Bloombergのデータを基に三菱UFJ国際投信作成

※上記は、過去の実績・状況または作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

「10年国債利回りを、以下の3つの要素に分解します。

①5年国債利回り(景気の鏡ともいわれ、足元の景気の評価を表します。)

②5年後スタートの5年インフレ期待(期待インフレ率)

③5年後の5年実質金利(米経済の実力(?)と言われています)

②の期待インフレは2%を少し上回っているところでほぼまっすぐに動いていることがわかります。これは、金融政策によって、安定的に推移するようにコントロールされているためです。

③は、アメリカの金利の歴史の中でも例を見ない低い水準となっており、これを本当に米経済の実力とみるか、という点が問題です。経済が弱くなっているから③がダウントレンドになっており、今後の景気後退を推測しているのが市場の見方であるものの、これは単に異例の金融緩和により国債等を購入しているため、低水準にあるだけだと我々は考えています。

金融正常化に向けて、FRBが続けてきた国債等の買い入れも早ければ5月のFOMCにてその量的引き締めを始める可能性もあり、そうなれば最大の買い手であったFRBがいなくなるため、長期金利の上昇インパクトは大きいと考えています。

繰り返しにはなりますが、市場が警戒する長短金利差逆転の後にやってくる景気後退局面は、今回に関してはあてはまらないと思われます。」

(目次へ戻る)

続きが気になった方へ・・・多種多様なセミナーを定期的に開催しています!

本記事では、米国株式市場を読み解くうえで重要な点である、金融政策の不透明さについて、インフレ・景気に対する考え方を、FRB・市場の2つの観点から説明しました。

しかし、米国株式市場に立ち込める雲はこれだけではありません。後編の記事では、その他に考慮すべき雲や具体的にどの程度米国市場が上昇を見込めるか、等の話をしたいと思います。

三菱UFJ国際投信ダイレクト「mattoco(マットコ)」では、今回のようなエコノミストが登壇して米国市場の見通しを語るセミナーや、ファンドマネジャーが登壇するセミナー等多種多様なセミナーを実施しています。

セミナーは、「三菱UFJ国際投信ダイレクト”mattoco(マットコ)”」の口座を開設していなくても参加することが可能です。

当社のセミナーに興味を抱かれた方は、ぜひ以下の「mattoco(マットコ) セミナー」をクリックしてみてください。

↑当社セミナ―の様子

三菱UFJ国際投信ダイレクト「mattoco(マットコ)」の口座開設はこちら

三菱UFJ国際投信ダイレクト「mattoco(マットコ)」の詳細はこちら

留意事項

・mattoco(マットコ)とは、三菱UFJ国際投信(以下、当社)が提供する、[1]「三菱UFJ国際投信ダイレクト」(インターネットを通じ、当社で口座開設や投資信託の購入・換金を行うことのできるサービス)および[2]当社を通じて投資信託をお取引する際に、参考となる投資関連情報提供等サービスの総称です。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、当社よりお渡しする最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

・当ページの内容は作成時点のものであり、将来予告なく変更されることがあります。また、将来の市場環境等や運用成果等を示唆・保証するものではありません。

・当ページは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。

・当ページに掲載の内容は、お客さまの投資目的、リスク許容度に必ずしも合致するものとは限りません。投資に関する最終決定はお客さまご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員