長い人生で必要となるお金を考えたとき、貯蓄も保険のどちらも資産形成していくうえで大切なものです。

しかし、それぞれの金融商品にはそれぞれの役割(機能)があります。

役割に適した使い方をしなければ無駄な支出をすることになり、上手な資産形成につながりません。

ライフプランで必要となる資金には様々なものがありますが、多くの場合は多額の資金が必要となります。

効率的に準備していくためには保険と貯蓄の役割の違いを知るとともに、上手く使い分けることが必要でしょう。

そこで当記事では、保険と貯蓄の役割の違い、およびライフプランで備えるべき資金ごとにどちらを使うのがいいかについて説明していきます。

貯蓄型保険の加入者はどれぐらい?

ひとくちに貯蓄といってもさまざまな金融商品があります。銀行の定期預金や財形貯蓄はもちろん、保険もそのひとつです。

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」によると、積立型保険商品は52.6%、個人年金保険は26.9%の人が加入しており、保険を貯蓄として利用する人は少なくないことがわかります。*1

積立型保険商品の代表例としては、「学資保険」や「低解約返戻金終身保険」などがあります。

教育資金や老後資金などは比較的大きな資金が必要になるため、「学資保険」、「低解約返戻金終身保険」や「個人年金保険」は、それらの備えに適する金融商品といえます。

さらに、万一の場合には保障の機能もあります。

保障と貯蓄の両方の機能を持ち合わせていることから、多くの人に利用される金融商品となっています。

しかし、貯蓄と保険は本来、金融商品としての役割が違うものです。

貯蓄型保険を利用する際には、その商品がどちらの役割をメインとしているのかといった商品特性をきちんと理解して利用することが大切です。

(目次へ戻る)

「貯蓄は三角、保険は四角」の言葉の意味とは?

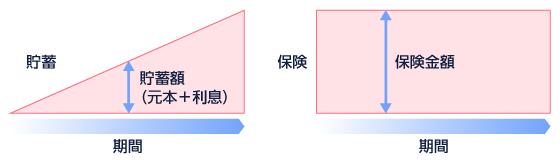

保険と貯蓄の違いを示す言葉として、「貯蓄は三角、保険は四角」という言葉があります。

貯蓄では積立を始めると少しずつお金は貯まっていき、万一、途中で死亡した場合には、それまでの積み立てられた元金と利息分が戻ってきます。

形で表すと上の左側の図のように三角形になります。

一方、一般的な定期型の生命保険は支払った保険料に関係なく、万一のことがあると、契約後すぐの場合でも契約で決めた保障額を受取れます。

形で表すと上の右側の図のように四角形で示せます。

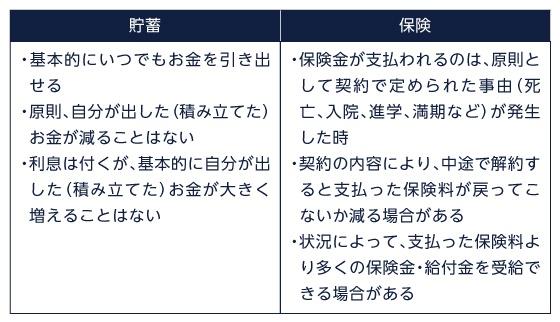

貯蓄と保険では役割(機能)が違いを理解するために、それぞれの特徴をもう少し見ていきましょう。

貯蓄にあって保険にない機能は、「いつでも引き出せること」と「元本の確実性」。

一方、保険にあって貯蓄にない機能は、「予期できない事態への経済的な保障」です。

学資保険や個人年金保険のように必要となる資金づくりに特化した保険もありますが、保険会社で提供されている商品の多くには、保険特有の機能が備えられています。

貯蓄のようにいつでもお金を引き出せ、元本が保証されているわけではないことに注意しましょう。

(目次へ戻る)

ライフプランで必要な資金別、貯蓄と保険の使い分け例

人生のうちには、子育て・教育、結婚、住宅購入、老後の生活、死亡……とさまざまな出来事があり、それぞれの出来事に対するお金の備えが必要です。

資金準備をするには決まった方法はありませんが、金融商品それぞれの役割(機能)を知っていれば、上手に貯蓄や保険を使い分けたり、補完し合うことも可能です。

ここではライフプランで必要となる資金別に、貯蓄と保険の使い分けや補完の仕方の一例を紹介します。

結婚資金

結婚資金は、貯蓄で準備するのが良いでしょう。

必要となるのは数年先でも、使途や必要額がある程度決まっている資金は元本を減らしてはいけません。

貯蓄型保険のひとつに「養老保険」というのがあり、契約期間中に死亡すれば死亡保険金、満期時に生存していれば死亡保険金と同額の満期保険金を受け取れます。

契約期間が5年程度と短めの商品も販売され、かつてはこの商品で、結婚資金の準備に備える人もいました。

しかし低金利が長く続く昨今、保険会社が満期保険金の原資を積み立てるのにも長い期間が必要になり、保険期間は10年~50年程度と長めの商品になっています。

資金が必要な時に間に合わない可能性もあり、いつでも自由に引き出しができる貯蓄で備えるのが確実と言えそうです。

教育資金

教育資金については、保険と貯蓄を併用すると良いでしょう。

「学資保険」は一般的に、子どもが大学進学を迎える18歳や大学卒業の22歳に満期を設定できるようになっています。

大学進学に合わせて満期を設定すれば大学の入学金や授業料に充てることができます。

また、満期までに契約者である親に万が一のことがあると、保険料の払込みが免除となるうえ、満期時には契約どおりに保険金を受け取ることができるため、資金準備の確実性を得られます。

学資保険には小学校入学、中学校入学、高校入学時などのタイミングに合わせてお祝い金が支払われるものもありますが、その分保険料は高めになります。

契約前のシミュレーションで、保険料が高いと思えば、中学・高校などで必要となる資金は貯蓄で準備するといいでしょう。

マイホーム購入資金

マイホームの購入資金は、貯蓄で準備するのが良いでしょう。

住宅ローンは頭金として準備できる金額によって、毎月のローン返済額が大きく変わります。

後々の家計に大きな負担がかかりすぎないよう、貯蓄で確実に準備していきましょう。

老後資金

老後資金については、保険と貯蓄を併用すると良いでしょう。

「個人年金保険」は保険会社が設定する範囲内で、年金受取開始時期や受取期間、年金額を自分で決めることができます。

そのため、自分が想定するリタイア時期や資産の状況にあわせての資金確保が期待できます。

契約で定められた年金額が毎年保険会社から支払われるので、資金計画を立てやすいメリットもあります。

一方で、老後生活の間には住宅のリフォームや冠婚葬祭費用などの予備費が必要になることがあります。

一般的にはまとまった金額が必要で、老後生活費とは別に確保しておきたいお金です。

急に必要になっても対応できるよう、貯蓄でも併せて準備しておくと良いでしょう。

(目次へ戻る)

貯蓄部分は運用を取り入れることも検討を

貯蓄と保険を使った資金準備の例を紹介しましたが、資金準備の理想はそれぞれの金融商品のメリット部分を活かしつつ、足りない部分の補完ができるようにいくつかの金融商品を組み合わせることです。

貯蓄型保険を使った資金準備は「資金が必要な時期に、確実に調達できる(契約で約束されている)」というメリットがあります。

一方で、保険には保障部分に対する保険料も含まれており、本当に必要な金額を準備しようとすると保険料が高くなる可能性があります。

家計に負荷がかかれば、他の資金準備のために貯蓄をすることが厳しくなってしまいます。

低金利でお金の増え方が遅いのは、貯蓄も同様です。

必要な目標額を目指して銀行の定期預金や財形貯蓄などで積み立てていこうと思うと、生活費を大きくセーブする必要が出てくるケースもあるでしょう。

そこで投資信託などの投資性商品も取り入れ、貯蓄部分の一部を資産運用することも検討してみましょう。

仮に月1万円ずつ積立運用するとして、金利の違いでお金の増え方がどのように変わるか見てみます。

0.002%いうのは、2020年12月現在の大手都市銀行の定期預金金利*2です。

定期預金金利よりも高い利回りを期待するなら、投資信託などの投資性商品での運用が求められますが、投資性商品は価格変動リスクを伴います。

つまり、資金準備の目的に合わせ、保険と貯蓄、そして投資信託なども取り入れながら、補完し合うことが大事になってくるのです。

なお、先に紹介した結婚資金やマイホーム購入資金のように、保険では準備しにくい必要資金を投資性商品で準備することには注意が必要です。

なぜなら保険で準備しにくいということは、比較的準備期間が短いことを意味し、投資性商品を短期で運用すると換金のタイミングによっては元本割れのリスクが高まることがあるからです。

資産運用の効果を最大限に引き出すためには長期運用することが基本です。

子どもの年齢やお金が必要になるまでにどのくらいの期間があるかにもよりますが、大学進学資金や老後資金など必要となる時期がまだ遠い将来である場合には、今のうちから運用を始め備えるようにしましょう。

*1 出所)金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」

*2 出所)三菱UFJ銀行「円預金金利」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員