保険は万一の事態や病気、ケガなどで不意の出費が必要になるときに、経済的に困らないために加入しておくものです。

しかし、何事もなければ保険金や給付金は支給されません。

そうなると、「払った保険料がムダになる」と感じる人もいるのではないでしょうか。

本来、保険は必要性に応じて加入するものです。

ライフスタイルや預貯金や資産の状況に合わせて必要な分だけを加入すれば無駄を抑えられるかもしれません。

そこで当記事では、ライフスタイル別に必要な保障を備えつつ、適切な保険料を支払っていけるよう、無駄のない保険加入の考え方について解説していきます。

保険に加入する目的を整理しよう

無駄なく保険に加入するための基本は、目的に合った保険に加入することです。

加入目的は様々です。

たとえば、もしも一家の働き手が死亡した場合、遺された家族が生活費や子どもの進学費用などで困らないよう備えるというもの。

病気で入院や手術をしたときの医療費の支払いに備えるため、というのもあるでしょう。

ガンなどの大きな病気をすると、高額な医療費がかかるリスクがあるうえ、長期の治療・療養のため仕事を休みがちになって収入が減少する心配もあります。

このような生活費への備えという目的もあります。

つまり、予期せず経済的に困る状態にならないようにというのが目的ですが、どういう場合に困るかは人それぞれに異なります。

自分の場合はどうなのか、じっくり考えてみましょう。

(目次へ戻る)

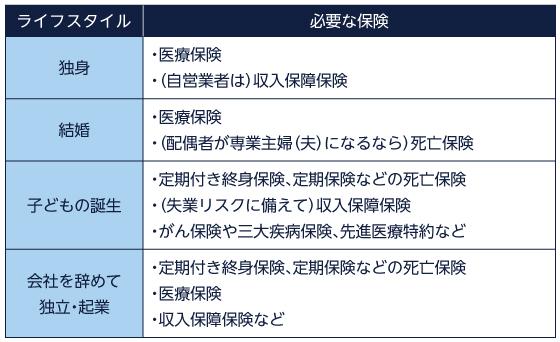

ライフスタイルに合わせた必要な保障の考え方

自分に何かの事態が起こって経済的に困るのは「誰か」ということも考えてみましょう。

誰かというのは大きく分けて「家族」か「自分」か。

それが分かると、加入するべき保険も自ずと絞られてくるものです。

- 家族を守る:死亡保障、収入保障などを得られる保険

- 自分を守る:医療保障、ガン保障、収入保障などを得られる保険

これはライフスタイルの違いによっても違ってくるのが一般的です。

結局、ライフスタイルがどうあれ、死亡保障、ガン保障、医療保障と複数のリスクへの備えがある程度、求められます。

しかしそれでは保険料負担が大きくなってしまいます。

公的保障や他の手段で得られる保障、収入も考慮しながら必要性の優先順位も考えてみましょう。

(目次へ戻る)

保険加入検討時には公的保障も確認しよう

過度な保険加入も避けられるよう、公的保障から得られる内容を知っておきましょう。

会社員なら企業保障を受けられる場合もあります。

死亡保障

いくつかの要件を満たしていれば、国民年金または厚生年金保険から、死亡した人に生計を維持されていた遺族に対して「遺族年金」が支払われます。

遺族のうち遺族年金を受けられる人や金額は、国民年金または厚生年金保険のどちらに加入しているかによって異なります。

たとえば、国民年金に加入している人が死亡、扶養されている配偶者と子ども(18歳以下)が1人いる場合、遺族基礎年金の額は年額100万6,600円(令和2年度価格)*1です。

会社員なら遺族厚生年金の対象です。

年金額は年収および厚生年金への加入期間によって変わりますが、遺族基礎年金より多くなります。

医療保障(ガンなども含む)

医療費の負担が重くなった際には、(国民)健康保険の「高額療養費制度」を申請できます。

これは、ひと月(暦月)当たりの「自己負担限度額」を越える医療費を支払った場合、その越えた部分が(国民)健康保険から還付され、過度な医療費負担を防げるようにしているものです。

自己負担限度額は年齢や所得金額ごとに決められています。

たとえば、70歳未満の人で、年収約370万円までの場合、ひと月当たりの自己負担額は57,600円です。

年収が約370万円~約770万円の人なら8万円+α(注)です*2_5。

(注)80,100円+(医療費-267,000)×1%

年収が増えるにつれて、自己負担限度額も大きくなります。

収入保障(病気療養の場合)

会社員など健康保険に加入している人に限られますが、病気やケガでしばらく働けないときには健康保険の「傷病手当金」を申請できます。

傷病手当金は、病気やケガの療養のために続けて3日以上会社を休み、かつ給料が支給されない場合に休んだ日分の給料の3分の2相当額が支給されるものです。

ただし、最初の3日分は支給されず、4日目分からの支給となります*3。

このように公的保障が効く部分は公的保障に頼るといいでしょう。

しかし、生命保険文化センターが調査・公表している「生命保険に関する全国実態調査(平成30年度)」によると、「生活保障は公的保障だけで充分」と考える人は調査対象者全体の16.1%にすぎません。

不明と答える人を除き、残りの79.8%の人は「公的保障と私的保障の両方が必要」との考えです*4_186。

実際、ライフスタイルによっては公的保障が手薄い場合もありますから、公的保障でまかないきれない部分を私的保障で補うように考えてみましょう。

(目次へ戻る)

必要保障額の考え方

そこで、一般的な必要保障額についての考え方について紹介します。

死亡保障の場合、次の式に当てはまることで目安額を計算することができます。

親子の生活資金は現在の生活費の7割程度、配偶者の生活資金は現在の生活費の5割程度が目安です。

この合計額から、先に見たような公的保障や会社からの弔慰金、死亡退職金などを差引きます。

配偶者が働いて収入がある場合にはその分も差し引きましょう。

それでも足りない分があれば、その不足する金額が自分で備えたい保障額です。

医療保障の場合は、高額療養費を越える分が必要保障額の目安です。

しかし、健康保険が効かない入院時の食事代や、個室などに入院した場合の差額ベッド代、先進医療費などは高額療養費の対象にもなりません。

これらの分は別途、必要保障額に含めておきましょう。

(目次へ戻る)

資産に余裕を持たせることも考えよう

そもそも預貯金などの資産でまかなえれば、保険で備える必要もありません。

資産の余裕具合で必要保障額を下げることもでき、無駄な保険料負担を省くことができます。

しかし、たとえば医療保障は預貯金でなんとかなりそうと思って保険に加入していない人が、実際病気になって預貯金を取り崩してしまい、後々困る可能性もあります。

取り崩してしまったお金は、「実は教育資金やマイホーム購入資金に充てるものだった」ということにならないよう注意しなければなりません。

そこで、手持ち資金にできるだけ余裕を作ることも同時進行で考えてみましょう。

たとえば、定期預金の一部を資産運用に回し、あるいは毎月の預貯金の一部を投資信託の積立に回すのもいいでしょう。

分配金や値上がり益が期待できれば資産が積み上がるのもより早くなります。

もしもの時に取り崩しても、他の必要資金に与える影響は少なくなるかもしれません。

手持ち資金のポートフォリオを見直してみるのも、無駄なく保険に加入するために必要なことかもしれませんね。

*1 出所)日本年金機構「遺族基礎年金(受給要件・支給開始時期・計算方法)」

*2 出所)厚生労働省「高額療養費制度を利用される皆さまへ(平成30年8月診療分から)」

*3 出所)協会けんぽ「病気やケガで会社を休んだとき(傷病手当金)」

*4 出所)生命保険文化センター「生命保険に関する全国実態調査(平成30年度)」