長く低金利が続き預金利息が期待できない状況下で、株式や投資信託などで資産運用を検討すべきと考える人が増えているようです。実際に、金融行動に関する調査を見ても2018年から2019年にかけて、投資商品を保有する人が少しながら増えていることがわかります*1。資産形成を考えることの多いこの時期に、あらためて投資をする意味を考えてみましょう。

金利が違うとお金の増え方が違う

唐突ですが、金利に関する質問をしてみたいと思います。

A1:それぞれ以下の通りとなります。

(A)は1年後に付与される利息は100円です。次のように算出できます。

100万円×0.01%=100円

(B)は1年後に付与される利息は20,000円です。次のように算出できます。

100万円×2%=20,000円

1年後に付いた利息をそのまま元金に組入れ、元利合計分にまた利息が付与される複利運用で考えると、2年目の利息は、(A)は100円(100万100円×0.01%)、(B)は20,400円(102万円×2%)となります。金利が高いほど利息も大きくなりますが、これを何年も繰り返すうちにお金の増え方の差が広がっていくことは想像できるでしょうか。ではここで2つ目の質問です。

A2:正解から言うと、Aは7,200年、Bは36年です。

資産を2倍に増やすために必要なおおよその運用年数と金利を計算する方法として「72の法則」があります。1つ目の質問で、金利が高いほど利息も大きく、また複利運用を継続するうちにお金が増える速さの差が開いていくことを確認しましたが、資産が増えるスピードの違いを確認する方法としてよく用いられますので知っておくといいでしょう。

資産を2倍に増やすために必要なおおよその期間の計算は簡単で、72を金利で割るだけです。

問題の例で見ると、Aは72÷0.01=7,200となり、100万円を200万円にするには7,200年かかることになります。単純に毎年100円ずつ増えていくとすれば、100円が100万円になるのには1万年かかる計算になりますが、複利運用の効果で7,200年に短縮されます。

同様に72の法則で計算すると、Bは72÷2=36となり、36年で2倍になります。

実は0.01%というのは、2020年1月22日時点の大手都市銀行定期預金(1年もの)金利相場です*2。一方で、投資商品のうち、たとえば投資信託の騰落率(1年)を見ると、時期にもよりますが2%を越えるファンドも数多くある状況です*3。

騰落率は「ある一定期間内にどれだけ値上がり・値下がりしたか」を知る指標のことです。手数料や税金を勘案していない場合、実際の利回りとは異なりますし、投資商品は常に値動きしているため、期待通りの利回りで運用できるとは限りません。それでも、長期のデータであれば、概ねの傾向は掴めますので、資産形成の参考にはなるでしょう。

(目次へ戻る)

お金の価値が目減りする

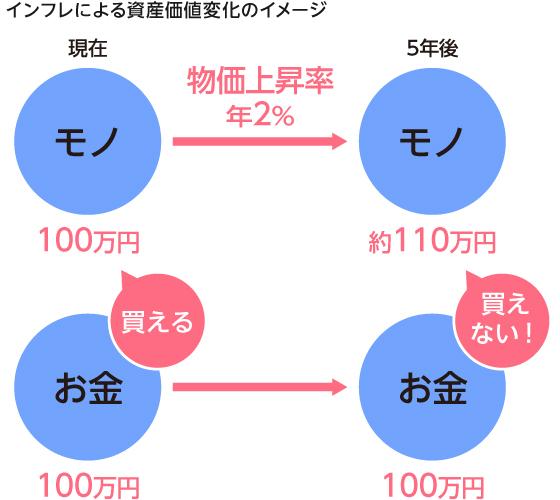

資産形成において金利以外に考えたいことがインフレです。インフレとは、シンプルに言うと物の価格が上がることで、近年徐々に食品や日用品、サービスなどの価格が上がっていることに気づいている人は多いと思います。

実際、総務省が毎月公表している消費者物価指数(消費者が購入するモノやサービスなどの物価の動きを把握するための統計指標)を見ても右肩上がりに上昇している状況です。物価の動きは品目や地域によっても異なりますが、2015年の物価を100とすると、すべての商品を総合した総合指数は2018年11月時点で101.8であり、1年経過した2019年11月時点では102.3という状況です*4。

これは、同じ物を買うにしても2015年には100円で買えていたものが、2018年11月には101.8円となり、2019年には102.3円に上がったことを意味し、このような状態をインフレと言います。2018年11月から2019年11月までの1年間の物価上昇率は0.5%になりますが、日本銀行の見通しによると、中長期的に消費者物価上昇率は2%に向けて徐々に上昇率を高めていくと考えられています*5。

ではここで、インフレが資産形成に与える影響を考えてみましょう。数年前までは100万円で買えていたものが100万円で買えなくなるということは100万円の価値が目減りしていると言い換えることができます。

お金の価値が目減りするということは、働いて得られる収入も実質的には低下していくとも言えそうです。インフレに対抗するにはさらなる収入アップを目指さないといけません。キャリアアップで収入を増やす方法もありますが、職場によっては簡単ではないかもしれません。自分自身でできる収入アップ法として投資でお金を増やすことも検討が必要でしょう。

(目次へ戻る)

超長寿化への対応

そもそも資産形成をする目的も考えてみましょう。資産形成の目的は人それぞれに異なりますが、多くの場合は長い人生の中で訪れる数々のライフイベントで必要となるお金を準備するためではないでしょうか。

ライフプランが多様化している昨今では、誰にも同じようなライフイベントが訪れ、同じだけの資金が必要になるわけではありませんが、それでも老後は誰にも訪れるライフイベントです。ここでは「リタイア後の生活資金」を資産形成の目的として投資の必要性を考えてみましょう。

具体的にいくら準備する必要があるかは、公的年金をもらえる見込の金額や、リタイア後の暮らしぶり、リタイア生活の期間などさまざまな要因で異なるものですが、多くの場合は高齢者無職夫婦世帯で1,300万円~2,000万円*6と言われています。

今からリタイヤまでの数年から数十年の間には、「住宅購入資金」や「教育資金」も平行して備えていく必要がある人も多いと思います。一定の収入の中から数々の資金準備にお金を振り分けないといけないとすれば、それぞれの金額も多くは望めないケースも考えられます。

そこで、今ある資産を運用していくことも考えたいのです。仮に現在、定期預金(金利0.01%)に500万円があるとして、そのまま置いておけば2倍の1,000万円になるのは7,200年後です。しかし、投資商品を購入して仮に年利2%で運用できれば36年、3%なら24年と短くなります。低金利の時代の資産形成では、このように投資の力を味方につけてお金を増やすことは大切でしょう。

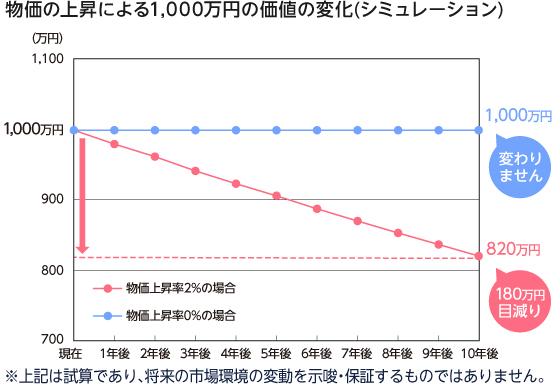

リタイア後の生活では、インフレも考えておく必要があるでしょう。先に見たように、インフレが起こるとお金の価値は目減りしていきます。たとえば定期預金に1,000万円預けておいてもその価値は徐々に下がっていきます。

多くの場合は預貯金を取り崩しながら生活していくことが考えられますが、節約に努めて支出を最小限に抑えるとしても、物価の上昇は自分自身の努力でなんとかなるものではありません。付与される利息分よりも価格上昇分が大きければ取り崩し額は増える一方です。投資の力を味方につけてお金の価値の目減りを防ぐ大切さがおわかりいただけるでしょうか。

(目次へ戻る)

お金の流れを良くするために!

ここまで投資することの意味を考えてきましたが、低金利やインフレ、長い老後など、先行きを暗く感じてしまった人もいるかもしれません。しかし、投資の本当の意味は、「お金の流れを活性化させる」といったポジティブなものです。

預貯金よりもお金が増えやすいから投資をすれば良い、というだけではありません。投資をしながら、時には値上がり益の中から日々頑張って働いている自分にご褒美支出をしてみるのもいいでしょう。

お金は稼いだり、使ったり、運用したりしながら増やしていくものです。預貯金に停滞させておかずに、投資でお金の流れが活性化すれば、日々の暮らしもより活性化していくことも期待できそうですね。

*1 出所)金融広報中央委員会「家計の金融行動に関する世論調査・二人以上世帯調査(2019年)/時系列データ」

*2 出所)三菱UFJ銀行「円預金金利/スーパー定期」

*3 出所)三菱UFJ国際投信「ファンドランキング」

*4 出所)総務省「消費者物価指数/全国/2019年11月」

*5 出所)日本銀行「経済・物価情勢の展望(2019年10月)」

*6 出所)金融庁「金融審議会 市場ワーキング・グループ報告書(令和元年6月3日)」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員

(Photo:三菱UFJ国際投信-stock.adobe.com)