「貯蓄」「投資」「資産運用」。

手持ち資金をどうするのか考える時に、よく出てくる言葉です。

特に今は「貯蓄から投資へ」と言われる時代です。

その理由や、手持ちのお金を増やすための投資や資産運用についてみていきましょう。

貯蓄から投資へ

「貯蓄」とは、流動性と安全性を確保しながら、お金を貯める手段です。

普通預金などの貯蓄は必要な時にすぐ引き出せるというメリットはありますが、今は超低金利の時代ですから、銀行に預けているだけでは、お金はほとんど増えません。

そこで、「貯蓄から投資へ」という言葉をよく耳にすることになったわけですが、しかしここで気になるのが、「資産運用」というよく似た言葉です。

「資産運用」とは、文字通り保有するあらゆる資産を運用することです。

預貯金に限らず土地・建物などの資産も含まれ、どのようにしてこれら資産を増やしていこうか、というポートフォリオ全体の考え方です。

つまり、流動性と安全性を重視して銀行に預ける「貯蓄」も、株式や債券などを購入する「投資」も、資産運用の一つの手段ということです。

そういった意味では、「貯蓄から投資へ」というよりも、「貯蓄だけではない資産運用を」と言ったほうが、これからの時代にふさわしい考え方かも知れません。

(目次へ戻る)

資産運用の種類

資産運用のための金融商品は、実に様々です。

その基本的な考え方はリスクの分散であり、複数の商品にわけて運用することが一般的です。

代表的な商品としては、

投資信託

投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、運用成果が投資額に応じて分配される仕組みの金融商品*1

集めたお金をどのような対象で運用するかは様々な種類があり、投資信託ごとに運用方針を定めています。

債券

国や地方公共団体、事業会社などが必要な資金を借り入れるために発行する有価証券*1

5年や10年といった期間が設定されていて、一定の利息と、満期を迎えた時の元本が返還され、比較的安全性の高い商品と言われます。

保険商品

保険商品で資金を増やす方法もあります。

保険といっても様々な種類があり、例えば貯蓄型の保険の場合、満期になると一定のお金が入ってくる仕組みのものがあります。

保障を受けると同時に、月々の保険料の中からコツコツと貯蓄もしていくという考え方です。

不動産

不動産を持っている場合は、それを誰かに貸し、家賃収入を得るのも資産運用のひとつです。継続的に借り手がつけば収入も継続的なものになりますが、一方で空室のリスクも存在します。

また、購入時より値上がりした場合にそれを売却して、得たお金を投資信託など他の運用手段に変えて運用するという方法もあります。

他にも、株式や外国債券・外貨預金、先物取引など、様々なリスク・リターンの商品があり、資産運用の手段は多数あります。

しかしながら、基本的な考え方は自分の人生設計から逆算し、許容しうるリスクの中で、最大限のリターンを追求することであると言って良いでしょう。

(目次へ戻る)

資産運用商品の選び方と優遇税制

資産運用に当たって、優遇税制を利用する方法もあります。

ひとつは「つみたてNISA」の利用です。

つみたてNISAは2018年に始まったもので、少額からの長期・積立・分散投資を非課税で行えるものです。

通常、株式や投資信託で得た利益や配当には20%の税金がかかります。しかしNISAは、年間の上限がありますが、金融商品から得られる利益に対して税金がかからないという制度です。

なかでも2018年に始まった「つみたてNISA」は、少額から金融商品の購入ができるもので、購入できる金額や方法に制約はありますが、長期、積立、分散投資を支援するための非課税制度です。

税制メリットがあるもう一つの金融商品としては「iDeCo(個人型確定拠出年金)」があります。

iDeCoは老後の資産形成を目的としたもので、毎月掛金を払って自分で選んだ商品を運用していきます。

公的なものではなく、早くから自助努力で、年金を積み立てておくという考えです。

この時、掛金が全て所得控除の対象になるほか、運用で得られた利益が非課税になります。

また、60歳以降に積立金を受け取る際にも税制面で優遇があります。

商品は金融機関によって様々なものが用意されていますので、こちらも検討に値する制度であると言えるでしょう。

もし、NISAやiDeCoの仕組みについて「よくわからない」ということであれば、お取引のある金融機関に相談をしてみてはいかがでしょうか。

また、資産運用をはじめる際に気をつけなければならないことがあります。

ひとつには、分散投資を心がけることです。

金融商品での資産運用は、その方法によって、元本割れするリスクがあります。そのため、いくつかの商品に分けてお金を配分し、リスクを軽減させるのが一般的です。

そして、資産運用するに当たっては「すぐ使うお金」「当面は使わないお金」を明確に分けて、「当面は使わないお金」を運用にあてるという点です。

少額から始められる商品もありますので、無理をして資金を拠出するのではなく、余裕を持って続けられる範囲の金額で資産運用を考えましょう。

(目次へ戻る)

ライフプランに照らした運用を

ひとくちに資産を「増やす」と言っても、目的がしっかりしていなければ手段や商品の選び方がなかなか決まりません。

そのため資産運用を考える際は、まず自分のライフプランを考える必要があります。

自分の年齢・年代によって、お金が必要になる理由は異なるからです。

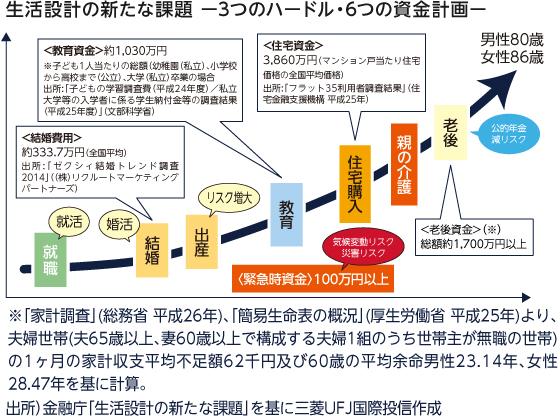

大きなお金が必要になる局面は6つと言われています。

「緊急時資金、結婚資金、住宅資金、教育資金、親の介護資金、老後資金」です。

何年後にどのくらい、何十年後にどのくらい、と、お金が必要になるタイミングと大まかな金額を押さえておくと、資産運用を考える時の商品の選び方も変わってきます。

若い世代だと、当面のイベントである結婚、出産を考え、また、教育費や住宅ローンを抱える世代になれば自分の老後を考えた運用が必要になります。

また、退職後、限られた年金と貯蓄のなかでゆとりのある生活を送るためには、資産を安全に「管理」していく必要性が、ほかの世代よりも高くなるでしょう。

このようなライフイベントは、あらかじめ予測できることが多いですから、早い段階から備えることもある程度は可能です。

各商品でお金を運用した場合、必要な年齢になったら資産状況はどのように変化しているのか、金融機関などでシミュレーションすることができます。

またインターネット上でシミュレーターを提供しているところもありますので、一度試してみてはいかがでしょう。

また、実際に資産運用を始めてからは、ある程度自分で勉強し、知識をつけておくことも重要です。

次々とやってくる大きなライフイベントを乗り越えていくためにも、資産を「持っている」だけでなく、積極的に増やしていく時代です。

人生100年時代を安心して長生きするために、ぜひ「貯蓄だけではない資産運用を」考えてみてはいかがでしょうか。

*1 出所)金融庁「NISA特設ウェブサイト 用語集」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員

(Photo:三菱UFJ国際投信-stock.adobe.com)