一時払終身保険は、将来に向けた資産形成や相続対策として活用できる保険商品の一つです。最初にまとまった保険料を払うだけで一生涯の保障を確保できますが、注意すべき点もあります。加入する前に、その仕組みや特徴を理解しておくことが重要です。

この記事では、一時払終身保険の概要や始められる金額、メリット・デメリットを解説します。

一時払終身保険の概要

一時払終身保険を理解するには、まずベースとなる「終身保険」の仕組みを押さえておくことが大切です。終身保険とはどのような保険なのかを確認したうえで、一時払終身保険の特徴をみていきましょう。

終身保険とは

終身保険とは、死亡保障や高度障害保障が一生涯続く保険です。被保険者が亡くなった場合や所定の高度障害状態となった場合は、契約内容に応じて保険金が支払われます。*1

保険料が掛け捨てではなく、解約すると解約返戻金を受け取れるのも特徴です。契約から一定期間(20年、30年など)を経過すると、解約返戻金は払込保険料の合計を上回ることもあります。*2

保険料の払込期間は、一生涯払い続ける「終身払」と、一定期間または一定年齢まで払い込む「有期払」があります。*3

毎月など、定期的に保険料を支払うタイプを「平準払終身保険」といいます。*4

一時払終身保険の仕組み

一時払終身保険は、契約時に保険料をまとめて1回だけ支払うタイプの終身保険です。以後の保険料支払いは発生せず、契約当初から一生涯の死亡保障や高度障害保障を確保できます。被保険者に万が一のことがあった場合は、保険金が一括または年金で支払われます。*4

一時払終身保険には、次の2つのタイプがあります。*4

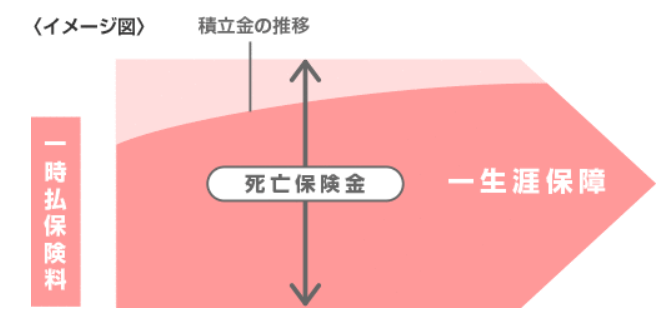

- 契約当初の保障が一時払保険料を上回るタイプ

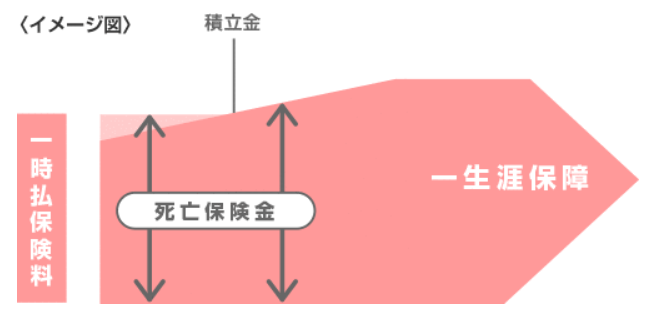

- 契約当初の保障が一時払保険料と同額のタイプ

契約当初の保障が一時払保険料を上回るタイプは、健康に関する告知や審査が必要です。*4

出所)三菱UFJ銀行「一時払終身保険」

一方、契約当初の保障が一時払保険料と同額のタイプは、健康に関する告知が必要ないか、簡易な内容となっています。*4

出所)三菱UFJ銀行「一時払終身保険」

契約初期の保障や健康の告知に関する手続き、保険料の違いなどを比較して、自分に合ったタイプを選択することが重要です。

(目次へ戻る)

一時払終身保険の種類

一時払終身保険は、どの通貨で運用するかによって特徴やリスクが変わります。円建と外貨建の違いを確認していきましょう。

円建一時払終身保険

円建一時払終身保険とは、日本円で保険料を支払い、日本円で保険金や解約返戻金を受け取るタイプの保険です。為替変動の影響を受けずに終身の保障を確保することができます。

日本は低金利の状態が長く続いており、円建一時払終身保険の予定利率は低い傾向にあります。*5

予定利率とは、保険会社が契約者に約束する利回りです。ただし、2024年以降は日銀が利上げを実施しており、生命保険会社が予定利率を引き上げる動きがあることから、円建一時払終身保険への注目度が高まっています。

外貨建一時払終身保険

外貨建一時払終身保険とは、契約者が支払った保険料を米ドルなどの外貨で運用するタイプの保険です。保険料の支払い、保険金や解約返戻金の受け取りを外貨で行うのが特徴です。

米ドル、豪ドル、ユーロなど通貨の種類は商品によって異なりますが、特に多く選ばれているのが米ドル建の保険です。米ドルは日本でもなじみのある通貨であることに加え、日本円よりも金利が高い傾向にあります。そのため、米ドル建の一時払終身保険は円建よりも高い予定利率で運用することが可能です。

ただし、外貨建一時払終身保険には為替変動リスクがあります。保険金や解約返戻金を受け取る際はそのときの為替レートで換算され、為替相場の動向によって受取金額が変動する点に注意が必要です。

(目次へ戻る)

一時払終身保険はいくらから始められる?

一時払終身保険は多くの商品で、円建なら100万円前後、外貨建(米ドル建)なら1万米ドル前後から加入できる設定になっているようです。ただし、最低加入金額は商品によって異なり、さらに高額設定の場合もあります。

加入金額が大きくなるほど、保険金や解約返戻金をより多く受け取れる可能性があります。ただし、当面の生活費を残したうえで、無理のない範囲で加入することが重要です。

(目次へ戻る)

一時払終身保険のメリット

一時払終身保険には次のようなメリットがあります。

一生涯の保障を確保できる

一時払終身保険は、加入時に保険料を支払うと死亡保障や高度障害保障が一生涯続きます。被契約者に万が一のことがあれば、残された家族がまとまった保険金を受け取ることが可能です。*4

保険料の支払いが1回で済む

一時払終身保険は契約時に1回保険料を支払えば、以後は保険料の支払いが発生しません。引き落とし口座の残高や保険料の払い忘れを気にする必要がないため、家計管理が楽になるでしょう。

相続対策として活用できる

一時払終身保険は、保険金の受取人をあらかじめ指定でき、その受取人固有の財産として保険金を受け取れます。相続手続きが終わらなくても、その保険金を当面の生活費や納税資金に充てることが可能です。*4

また、生命保険の死亡保険金は相続税の課税対象になりますが、契約者と被保険者が同一人で保険金受取人が相続人の場合は「500万円×法定相続人の数」の非課税枠があります。この非課税枠をうまく活用することで、相続税の負担軽減が期待できます。*6

(目次へ戻る)

一時払終身保険のデメリット・注意点

一方で、一時払終身保険には以下のようなデメリットや注意点もあります。

まとまった資金を準備する必要がある

一時払終身保険は、加入時にまとまった保険料を支払う必要があります。当面の生活費や緊急資金まで保険に回してしまうと、かえって家計や今後の資産形成に影響が出る可能性があるため、無理のない範囲で検討することが大切です。

生命保険料控除は支払った年しか受けられない

生命保険料控除とは、生命保険料を支払った際に受けられる所得控除です。年末調整や確定申告で控除を受けることで、所得税や住民税の負担が軽減されます。*7

生命保険料控除は1年間(1月~12月)に支払った保険料のうち、一定額が所得から控除される仕組みになっています。*7

そのため、一時払終身保険で生命保険料控除を受けられるのは、保険料を支払った年のみとなります。

インフレに弱い

一時払終身保険は貯蓄性があり、払い込んだ保険料が無駄になりにくい特徴があります。ただし、特に円建は予定利率が低く、将来受け取れる金額が固定されていることが多いため、継続的な物価上昇でお金の価値が下がるインフレ時には不利になる場合があります。*8

資産価値の目減りを防ぐには、一般的にインフレに強いとされている株式や不動産、投資信託などで運用することも検討する必要があるでしょう。

解約すると元本割れの可能性がある

一時払終身保険は、解約時に解約返戻金を受け取れます。ただし、解約返戻金の額は払込保険料の合計を下回ることもあります。*1

特に加入してすぐに解約すると、元本割れの可能性が高くなります。*9

あらかじめ解約返戻金が払込保険料を上回る時期を確認し、その時期まで解約せずに済むかどうかを十分に検討することが重要です。

(目次へ戻る)

まとめ

一時払終身保険は契約時に保険料をまとめて一度に支払うことで、一生涯の保障を確保できる保険商品です。保険料が掛け捨てではなく、老後資金の確保や相続対策として活用できます。一方で、インフレリスクや元本割れの可能性などのデメリットを理解しておく必要があります。

まとまった余裕資金があり、長期の資産運用や相続対策をしたい場合は一時払終身保険を検討してみてはいかがでしょうか。

*1 出所)三菱UFJ銀行「終身保険の仕組み 定期型との違いやおススメの人なども丁寧に解説していきます」

*2 出所)知るぽると「終身保険で貯めるメリットとデメリット」

*3 出所)生命保険文化センター「終身保険」

*4 出所)三菱UFJ銀行「一時払終身保険」

*5 出所)三菱UFJ銀行「ドル建て保険はやめたほうがいい?メリット・デメリットは?外貨建て保険の選び方も解説!」

*6 出所)三菱UFJ銀行「相続のための保険活用」

*7 出所)三菱UFJ銀行「生命保険料控除の対象と申請方法とは|計算方法等丁寧に解説していきます」

*8 出所)三菱UFJ銀行「結婚のタイミングで生命保険を見直すべき理由とは?検討すべき保険等解説していきます」

*9 出所)知るぽると「保険料の支払いをやめたいなら「払い済み」を検討する」