マイホーム購入を検討する際に、まず気になるのが「自分はいくらまで住宅ローンを借りられるのか」という点ではないでしょうか。近年は住宅価格の上昇が続いており、借入可能額の上限までローンを組むケースも増えています。しかし、借りられる金額と無理なく返せる金額は必ずしも一致しません。

この記事では、年収ごとの住宅ローン借入可能額の目安と無理なく返済するためのポイントを解説します。

不動産価格の動向

不動産の価格は購入できる住宅の条件や住宅ローンの返済計画に影響を与えるため、その動きを把握しておくことが大切です。まずは近年の不動産価格の動向を確認しておきましょう。

住宅価格は上昇傾向が続いている

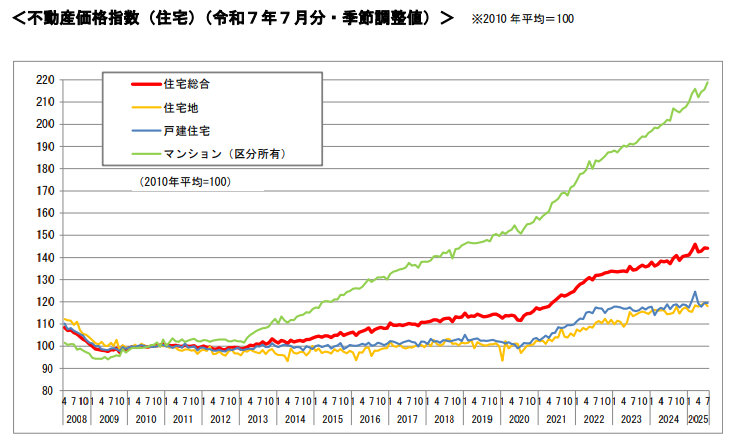

国土交通省によると、不動産価格指数(住宅)は以下のように推移しています。

不動産価格指数とは、年間約30万件の不動産の取引価格情報をもとに、不動産価格の動向を指数化したものです。*1

出所)国土交通省「不動産価格指数(令和7年7月・第2四半期分)P2,PDF」

2010年平均を基準(100)とした2025年7月分の季節調整値は、全国の住宅総合が144.2となりました。全国の住宅価格は長期的に上昇傾向が続いています。特にマンション(区分所有)が大きく上昇しており、2010年平均と比較して2倍を超える水準に達しています。*2

東京23区のマンション価格は1億円超

不動産経済研究所の調査によると、2025年9月の新築分譲マンション市場では、東京23区の平均マンション価格が1億3,764万円、㎡単価は208.7万円となりました。東京23区では、マンション価格が1億円を超える状況が当たり前になりつつあります。*3

(目次へ戻る)

今の年収で住宅ローンはいくら借りられる?

住宅価格の上昇が続くなか、「自分の年収でどのくらい借りられるのか」が気になる人は多いでしょう。次に、年収ごとの住宅ローン借入可能額の目安を紹介します。

返済負担率35%までが目安

住宅ローンの返済負担率(返済比率)とは、年収に占める年間返済額の割合のことです。数値が低いほどゆとりある返済ができます。*4

国土交通省の調査によると、9割以上の金融機関が、住宅ローンの審査項目として「年収」と「返済負担率」を挙げています。*5

返済負担率の計算式は以下のとおりです。

返済負担率(%)=年間のすべてのローン返済額 ÷ 年収 × 100

たとえば、年収600万円で毎月のローン返済額が12.5万円(年間返済額150万円)の場合、返済負担率は25%(150万円 ÷ 600万円 × 100)となります。

一般的に、住宅ローンの返済負担率は25~35%が目安です。

住宅金融支援機構が提供するフラット35の場合、申込要件として以下の基準が設定されています。*6

- 年収400万円未満:返済負担率30%以下

- 年収400万円以上:返済負担率35%以下

こちらはあくまでもフラット35の基準です。民間金融機関の基準は公表されておらず、申込先によって異なる点に注意が必要です。*7

年収に対する借入可能額の目安

以下は「借入金利1.50%、返済期間35年、元利均等返済、ボーナス払いなし、返済負担率35%」の条件で試算した、住宅ローンの借入可能額の目安です。

出所)住宅金融普及協会「住宅ローンシミュレーション(借入可能額の計算)」をもとに三菱UFJアセットマネジメント作成

あくまでもシミュレーション結果であり、実際の借入可能額は金融機関によって異なります。また、年収や返済負担率以外の要素も考慮されます(詳細は後述)。

(目次へ戻る)

住宅ローンの借入可能額を決める年収以外の要素

住宅ローンの審査では、年収や返済負担率以外にもさまざまな項目が確認されます。ここでは、一般的に借入可能額の決定に影響を与えるとされている主な要素を紹介します。

借入時や完済時の年齢

基本的に、住宅ローンでは年齢に関する条件が示されています。*8

たとえば、三菱UFJ銀行の住宅ローン商品説明書では、利用できる人の条件として「年齢が借入時に18歳以上70歳の誕生日まで、完済時に80歳の誕生日までの方」と定められています。*9

年齢が高い人が申し込むと、完済までの年数が短くなります。申込時の年齢によっては借入可能額が下がるかもしれません。

担保物件の価値

住宅ローンは、購入する住宅を担保に入れて融資を受けるタイプのローンです。そのため、金融機関による担保物件の評価額が、住宅ローンの借入可能額に影響を与える可能性があります。物件の価値が低いと判断される場合、借入可能額が低く抑えられることもあるでしょう。

住宅ローン以外の借入残高

先述のとおり、住宅ローンでは、自動車ローンやカードローンといった他のローン返済額も含めて返済負担率を算出します。住宅ローン以外に借入残高がある場合、返済負担率が高くなるため、借入可能額に影響を与えることがあります。*8

住宅ローンの借入可能額を増やしたい場合は、その他のローンを完済しておくことが有効です。

(目次へ戻る)

住宅ローンを無理なく返済するためのポイント

住宅ローンは「借りられる金額」と「無理なく返済できる金額」が異なるため、借りすぎに注意する必要があります。

計画的に返済を続けるために、以下のポイントを押さえておくとよいでしょう。

返済負担率を手取り収入の20%に抑える

「住宅ローンの返済負担率は25~35%が目安」と紹介しましたが、無理なく返済するには返済負担率を手取り収入の20%に抑えるのが理想です。*4

通常、返済負担率は税金や社会保険料などが差し引かれる前の額面年収で算出します。しかし、手取り年収での返済負担率をベースに考えることで、より堅実な返済計画を立てることが可能です。

住宅ローンの返済は数十年続きます。将来は勤務先の業績悪化、自身の病気・ケガなどで収入が減少するかもしれません。このようなリスクも考慮して借入額を決めることが重要です。

諸費用や維持費も含めて資金計画を立てる

住宅ローンを組むときは、事務手数料や保証会社への保証料、契約書に貼付する収入印紙(印紙税)、登記費用(司法書士報酬、登録免許税)などの諸費用が必要です。*10

また、住宅取得後は固定資産税や火災保険料、マンションの場合は管理費・修繕積立金などの維持費もかかります。

借入可能額の上限まで住宅ローンを組むと、諸費用や維持費で資金が足りなくなり、返済が苦しくなるかもしれません。無理なく返済を続けるためにも、諸費用や維持費も考慮して借入額を決めることが大切です。

(目次へ戻る)

まとめ

一般的に、住宅ローンは年収や返済負担率などによって借入可能額が決まります。不動産価格の上昇で借入額が膨らみがちですが、無理なく返済を続けるには借りすぎに注意する必要があります。諸費用や維持費、将来の収入減少なども考慮して、無理のない返済計画を心掛けましょう。

*2 出所)国土交通省「不動産価格指数(令和7年7月・第2四半期分)P2,PDF」

*3 出所)不動産経済研究所「首都圏 新築分譲マンション市場動向 2025年9月 P2,PDF」

*4 出所)三菱UFJ銀行「住宅ローンの理想的な返済比率の目安とは?計算方法と借り入れを検討する際の注意点を解説!」

*5 出所)国土交通省「令和6年度 民間住宅ローンの実態に関する調査 P19,PDF」

*6 出所)住宅金融支援機構「Q年収による借入額などの制限はありますか」

*7 出所)Money Canvas「【FPが解説】住宅ローン、みんないくら払ってる?どれくらいまで借りても良い?」

*8 出所)三菱UFJ銀行「今の年収なら住宅ローンの借入金額はいくら?無理なく返済したい方にやさしく解説」

*9 出所)三菱UFJ銀行「住宅ローン商品説明書 P1,PDF」

*10 出所)三菱UFJ銀行「住宅ローンの諸費用の目安はいくら?どんな節約方法があるのかも解説します」