日本では家計資産の半分以上を現金・預金が占めています。*1

一方、投資に対してはまだなじみが薄い、かもしれません。

では、投資とは元々どういうものなのでしょうか。

その本来の意味を押さえたうえで、初心者は何から始めたらいいかを解説します。

投資とは

投資とは「利益を見込んでお金を出すこと」で、株式や投資信託の購入がこれにあたります。*2

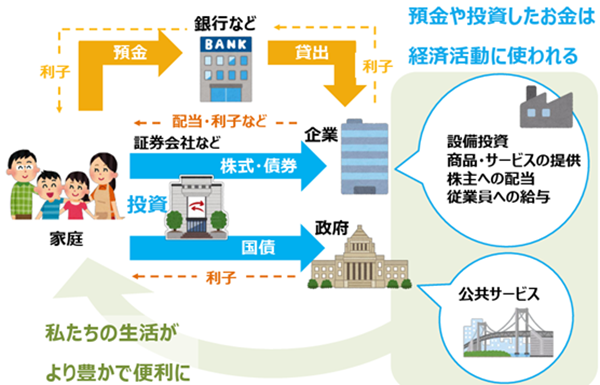

では、投資したお金はどこに行くのでしょうか(図1)。*3

図1【預金と投資】

出所)金融庁「「4 貯める・増やす」 ~ 資産形成」p.14

新規発行された株式や債券などで投資されたお金は、企業に入り、「設備投資」「商品・サービスの提供」「株主への配当」「従業員への給与」として使われます。

また、新規発行された「国債」に投資されたお金は「政府」に入り、「公共サービス」などに使われます。

つまり、投資はその会社や国への応援という意味合いがあるのです。

(目次へ戻る)

金融商品と安全性、収益性、流動性

投資をするための主な金融商品には何があるのでしょうか。

また、それぞれどのような特徴があるのでしょうか。

安全性・収益性・流動性

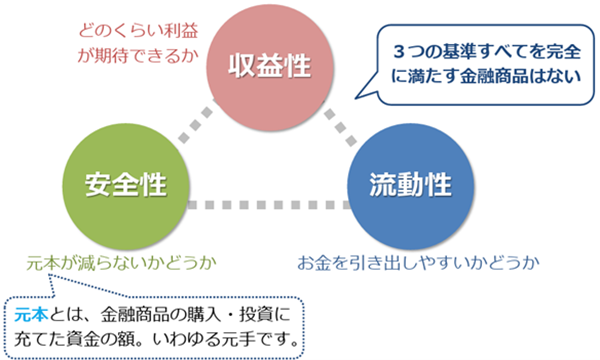

投資をするためには、「安全性」「収益性」「流動性」について理解しておく必要があります。*3,4

図2【安全性・収益性・流動性】

出所)金融庁「「4 貯める・増やす」 ~ 資産形成」p.6

「安全性」とは、「元本割れのリスクが少ない」、つまり「お金が減りにくいこと」です。

なお、「元本」とは、「金融商品の購入・投資に充てた資金」の額。いわゆる元手のことです。

次に「収益性」とは、どのくらい利益が期待できるか、

そして「流動性」とは、お金を引き出しやすいかどうか、です。

主な金融商品

投資のための金融商品には、さまざまなものがあります。

表1の「預貯金」以外の「株式」「債券」「投資信託」が主な金融商品です。*2

表1【主な金融商品】

出所)金融庁「資産形成の基本」

「株式」とは、「会社が事業資金を集めるために発行する有価証券」のことです。

「債券とは、「発行体がお金を借りるために発行する有価証券」のこと、そして「投資信託」とは「多くの投資家から集めたお金をさまざまな資産で運用する仕組みの商品」のことです。

表1をみてわかるように、「安全性」「収益性」「流動性」のすべてに「◎」がつく商品はありません。

株式は、発行企業の業績、特に利益が伸びれば配当の増加や株価の上昇が期待できます。一方、赤字が続けば株価は下落し、企業が破綻してしまった場合は株式の価値は失われます。*4

このように、株式は「安全性」は低く、「収益性」は高い金融商品です。「流動性」は、高いもの(市場などで売却しやすいもの)も低いものもあります。」

次に、債券の場合は、「安全性」は発行体次第です。「流動性」は、国債の場合は、一般的には高い(売却しやすい)」のですが 、「個人向け国債」は発行後一定期間は、原則として中途換金できません。社債の場合は買い手が見つからないこともあります。「収益性」は、一般に預金より高いのですが、満期前に売る場合などには売却価格次第で元本割れする可能性もあります。

「投資信託」の投資対象は、主に国債のものや、主に株式であるもの、不動産のみのもの、海外資産中心のもの、さらにそれらを組み合わせたバランス型などさまざまです。

それによって「安全性」、「収益性」、「流動性」も異なります。内容をよく確認し、特徴を理解しましょう。

このように、「安全性」「収益性」「流動性」のすべてが優れた金融商品は存在しません。

例えば「安全・確実で有利な金融商品を今だけあなただけ特別に」という言葉は、投資詐欺でよく使われる誘い文句です。

そのような商品はありませんので、注意しましょう。

(目次へ戻る)

リスクとリターン

投資では、リスクとリターンの関係を理解することが大切です。

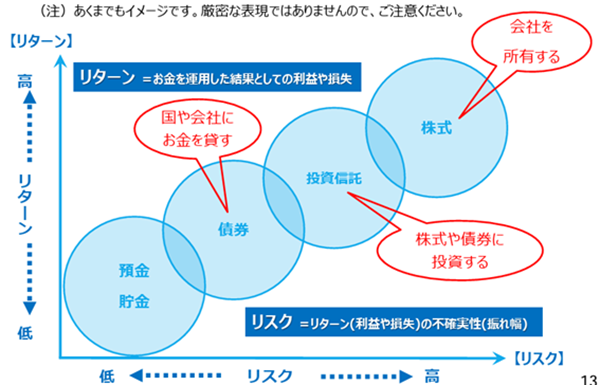

「リターン」とは、「お金を運用した結果、得られる利益や損失」を指します。*4

利益が得られることもあれば、損失が出ることもあります。

一方「リスク」とは、このような利益や損失が出る元となる不確実性のことです。

リスクとリターンの間には、一般に、「高いリターンを得ようとすると、リスクも高まる」(ハイリスク・ハイリターン)、「リスクを低く抑えようとすると、リターンも低下する」(ローリスク・ローリターン)という関係があります。

ただし、「リスクなく、高いリターンを得られる」ようなおいしい話はありません。なぜならリターンを生むのに必要なものがリスクだからです。

また、「リスクを高めれば、必ずリターンが高まる」というわけでもありません。

図3はリスク・リターンと金融商品との関係を表していますが、あくまでイメージであって、厳密な表現ではありません。*3

図3【リスク・リターンと金融商品の関係(イメージ)】

出所)金融庁「「4 貯める・増やす」 ~ 資産形成」p.13

(目次へ戻る)

初心者にとって安心な投資の方法

初心者は投資に対して不安があるものです。

そんな初心者にとっても安心なのが、「長期・積立・分散投資」です。*2

長期投資

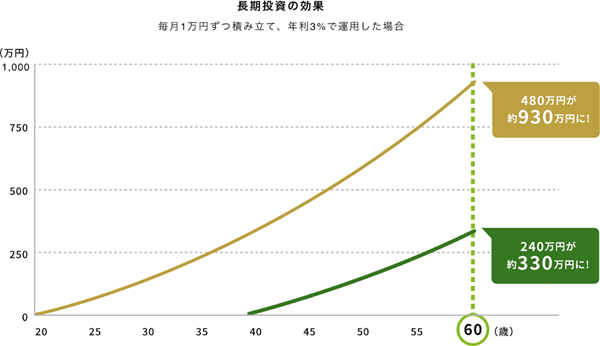

「長い期間投資を続けると複利の効果が大きくなることが期待されます。」

複利の効果とは、投資などで得た収益を、「当初の元本にプラスして運用(再投資)することで得られる利益」のことです。

図4【長期投資の効果(毎月1万円ずつ積み立てて年利3%で運用した場合)

出所)金融庁「資産形成の基本」

運用に回せるお金をなるべく早く貯めて運用をはじめ、長い期間運用するのが理想です。利子や配当を受け取ったときは、再び運用に回すことも大切です。*4

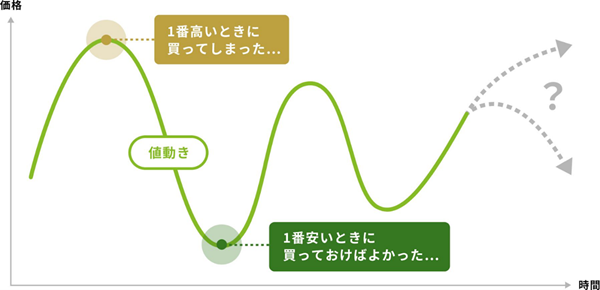

積立投資

積立投資とは、一括で投資するのではなく「あらかじめ決まった金額」を「続けて」投資することです。*2

図5【積立投資の効果】

出所)金融庁「資産形成の基本」

積立投資は、少ない金額からコツコツ始めることができ、安いときに買わず、高いときにだけ買ってしまうことを避けられます。

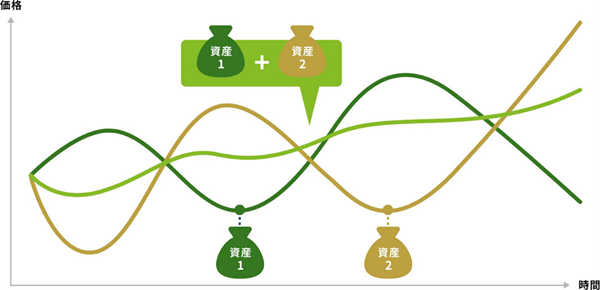

分散投資

分散投資とは、1つの資産だけに投資するのではなく、「値動きが異なる複数の資産(国内/海外、株式/債券/不動産など)に分散して投資を行う」ことです。

図6【分散投資の効果】

出所)金融庁「資産形成の基本」

分散投資をすることで、価格の変動をある程度抑えられ、安定的な運用を目指すことができます。

時期の分散も重要です。価格が変動する金融商品、例えば株式、外貨建て資産などを買う場合、時期によって価格が異なるため、買う時期を誤ると大きな損失を被る場合があります。*4

コストに注意

金融商品で投資する場合、さまざまなコストがかかります。

例えば、購入時や解約時の手数料、運営管理費用(信託報酬など)、信託財産留保額などです。また、配当や分配金、売却益、償還益に対してかかってくる税金もコストです。

投資の成果は「不確実」ですが、一方で、コストは「確実」にかかります。

運用にあたって、なるべくコストがかからない形をとることができれば、長期的には運用成果を大きく押し上げることが期待できます。

(目次へ戻る)

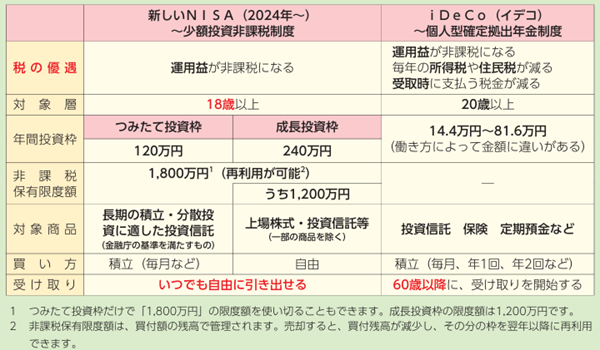

NISAとiDeCo

最後に資産形成に有用な仕組みとして、NISAとiDeCoをみてみましょう。*4

表2【NISAとiDeCo】

出所)金融経済教育推進機構「大人のためのお金と生活の知恵」p.16

NISAとiDeCoは、国民の資産形成や老後資金の確保に役立つものとして、国の政策として普及が図られており、税金が優遇されています。

つまり、「コスト」が軽減されますので、お金の運用上、有利です。

また、「長期投資」や「分散投資」に結びつけやすいしくみとなっています。

なぜなら、長期間運用したり、投資時期を分けることが税金優遇の前提となっていますし、投資対象を分散するような商品を選択できるからです。

ただし、iDeCoは年金制度の一部であるため、60歳までは引き出せません。

このため、60歳までに支出にあてる可能性が高いお金の運用には向きません。

一方、NISAは少額投資の非課税制で、自由に引き出せます。

このため、老後資金の形成のほか、子の教育資金の形成などにも向きます。

(目次へ戻る)

おわりに

投資は、リスクとリターン、安全性・収益性・流動性のバランスを理解し、長期・積立・分散の基本を守ることで、堅実に取り組むことができます。

ご自分のペースで学びながら、無理のない少額から投資を始めてみてはいかがでしょうか。

*1 日本銀行「参考図表 2024年4四半期の資金循環(速報)」(2025年3月21日)p.4

*2 出所)金融庁「資産形成の基本」

*3 出所)金融庁「「4 貯める・増やす」 ~ 資産形成」p.6, 13, 14

*4 出所)金融経済教育推進機構「大人のためのお金と生活の知恵」p.11, 12, 13, 14, 15, 16