退職して老後を迎えた後、年金収入だけでは生活費が足りない場合は預貯金などの資産を取り崩すことが必要になってきます。より豊かな老後を過ごすためには、投資信託などで運用を続けながら取り崩していくのも一つの方法です。資産の枯渇を防ぐには、どのように取り崩していけばよいのでしょうか。

今回は、老後の資産運用を続ける必要性や投資信託の取り崩し方について解説します。

老後の資産運用の必要性

老後も資産運用を続ける必要性は、次の出来事やデータからも分かります。

老後2,000万円問題

2019年6月に金融審議会市場ワーキング・グループが発表した「高齢社会における資産形成・管理」という報告書をきっかけに、いわゆる「老後2,000万円問題」が大きく取り上げられました。*1

老後2,000万円問題とは、65歳以上の高齢無職世帯の実収入額から支出合計を差し引くと月額約5万円の赤字となり、この状態が30年続くと老後の生活費が約2,000万円不足するというものです。*1

この報告書では、長寿化に伴い退職後の資産寿命を延ばすことや、老後の収支を再点検して資産形成・運用を充実させることの必要性が強調されています。*1

老後資金がいくら必要かは人それぞれですが、老後も運用を続けて資産寿命を延ばす必要性が高まっていることは間違いないといえるでしょう。

平均寿命はさらに伸びると予測されている

厚生労働省の「令和4年簡易生命表」によると、日本人の平均寿命は男性81.05年、女性87.09年です。*2

仮に65歳で定年退職したとすると、セカンドライフを過ごす期間は16~22年程度となります。

また、内閣府の「令和4年版高齢社会白書」によれば、将来の平均寿命はさらに延びると予測されています。令和47年(2065年)には男性84.95年、女性91.35年となる見込みです。*3

長寿は喜ばしい反面、生涯にわたる長期の資産形成・管理がますます重要になってきます。

ゆとりある老後に必要な生活費

生命保険文化センターの調査によると、ゆとりある老後生活費(老後の最低生活費+老後のゆとりのための上乗せ額)は月額で平均37.9万円となっています。*4

一方で、日本年金機構によれば、令和6年度の厚生年金の年金額(夫婦2人分の老齢基礎年金を含む標準的な年金額)は月額で約230,483円です。*5

ゆとりある老後生活費とは、月額で約15万円の差があります。

趣味やレジャーを楽しむなど、豊かな老後を送りたい場合はより多くの資産を取り崩す必要があります。そのため、老後も運用を続けて資産寿命の延伸を図ることが重要になります。

投資信託の取り崩し方2つ *6

老後の生活費に充てるために投資信託を取り崩す場合は、次の2つの方式が考えられます。

- 定額取り崩し方式

- 変額取り崩し方式

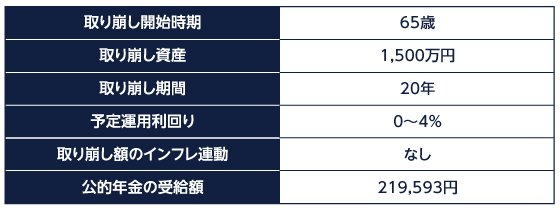

ここでは、それぞれの特徴とメリット・デメリット、具体的なシミュレーションを紹介します。シミュレーションの前提条件は以下の通りです。

出所)三菱UFJ信託銀行「活用してこそ老後資産~取り崩しルールを考える」をもとに三菱UFJアセットマネジメント作成

定額取り崩し方式 *6

定額取り崩し方式とは、「毎月10万円」のように一定額を取り崩す方式です。

たとえば、1,500万円を20年間運用せずに利息が0円の場合、取り崩し額は月額62,500円(1,500万円÷20年÷12ヵ月)となります。上記の前提条件に従うと、公的年金219,593円が加算されるため、1ヵ月に使える金額は282,093円です。

定額取り崩しは、毎月使える金額がほぼ確定しています。一方で、インフレになった場合は取り崩し部分の実質価値が目減りすること、取り崩し期間終了後(前提条件では85歳以降)は公的年金のみとなることに注意が必要です。

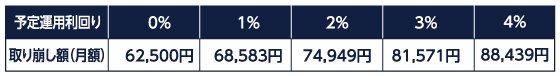

運用によって一定の利回りが見込める場合、運用利回りごとの取り崩し額は以下のようになります。

出所)三菱UFJ信託銀行「活用してこそ老後資産~取り崩しルールを考える」をもとに三菱UFJアセットマネジメント作成

仮に利回り2%で運用できると、0%に比べて取り崩し額は約2割増加します。老後資金を確保するうえで、運用の効果が大きいことがわかります。

ただし、定額取り崩しは予定運用利回りが下振れすると、取り崩し期間が想定より短くなる可能性があります。

たとえば、予定運用利回りを2%に設定し、月額74,949円を取り崩していくとします。この場合、実際の運用成果が2%に満たないと、取り崩しできる期間は20年を下回ってしまいます。

変額取り崩し方式 *6

変額取り崩し方式とは、運用成果の振れを取り崩す金額で調整する方式です。1年目の取り崩し額は定額取り崩し方式と同じですが、2年目以降はその年の残高を基準に取り崩す金額を再計算します。これにより、取り崩し期間の下振れリスクを避けることが可能です。

たとえば、前提条件において「予定運用利回り2%」で変額取り崩しを行う場合、1年目の取り崩し額は月額74,949円です。2年目は、その時点の残高を予定利回り2%で19年間取り崩す場合の額を再計算します。3年目は18年間取り崩す場合の額を再計算、という具合に毎年再計算を繰り返します。

取り崩し額は毎年変動しますが、当初の予定通り20年間取り崩しを続けることが可能になります。ただし、取り崩し額を毎年見直す必要があり、手間がかかるのがデメリットです。

投資信託の取り崩し方を検討するときに必要な準備

投資信託の取り崩し方を検討する際は、次の準備が必要です。

老後資金として使い切ってよい金額を決める*6

退職時点で保有している資産のうち、老後資金として使ってよい金額(取り崩しの財源)を決める必要があります。

まずは退職金の見込額や預貯金、投資信託の保有額などを把握しましょう。そこから住まいのリフォーム・旅行などのイベント費用、不足の事態への備え、配偶者・子供への資産承継などを差し引きます。

残った老後資金について、資金が枯渇するリスクを考慮しながら、取り崩し方式や想定利回り、取り崩し額を設定しましょう。

年金見込額を調べる*7

投資信託の取り崩し方を決める際は、将来の年金見込額を把握しておくことも重要です。年金の受取額によって、取り崩し額は変わってきます。

日本年金機構が運営する「ねんきんネット」を活用すると、将来の年金額を試算できます。また、最寄りの年金事務所で確認することも可能です。

まとめ

老後における投資信託の取り崩し方には、「定額取り崩し方式」と「変額取り崩し方式」の2つがあります。

定額取り崩しは、毎月使える金額がほぼ確定します。ただし、運用成果が予定利回りを下回ると、取り崩し期間が短くなる点に注意が必要です。変額取り崩しは取り崩し期間の下振れリスクを回避できますが、毎年取り崩し額を見直す作業が発生します。

どちらもメリット・デメリットがあるため、特徴を理解したうえで自分にあった方式を選択しましょう。

*1 出所)金融庁「金融審議会 市場ワーキング・グループ報告書(高齢社会における資産形成・管理)」

*2 出所)厚生労働省「令和4年簡易生命表(1 主な年齢の平均余命)」<PDF>

*3 出所)内閣府「令和4年版高齢社会白書(1 高齢化の現状と将来像)」< PDF>p.6

*4 出所)生命保険文化センター「2022(令和4)年度 生活保障に関する調査 」< PDF>p.115

*5 出所)日本年金機構「令和6年4月分からの年金額等について」

*6 出所)三菱UFJ信託銀行「活用してこそ老後資産~取り崩しルールを考える」をもとに三菱UFJアセットマネジメント作成

*7 出所)日本年金機構「年金見込額試算」