国内スタートアップの資金調達額は年々増加しており、そのうちベンチャーキャピタル(以下VC)による投資額は、スタートアップへの資金供給において重要な役割を果たしています。

しかし、それでも日本のVC投資は米国と比較すると低水準に留まっています。

日本の経済成長にとって重要な意味をもつスタートアップの育成のためには、国内外の機関投資家の資金がVCを通じてスタートアップに円滑に供給されていく流れを拡大することが重要だと指摘されています。

この記事では、そのための最新動向を探ります。

スタートアップとは

まず、スタートアップの概要についてみていきましょう。

スタートアップの意義

経済産業省によると、スタートアップとは一般に、以下のような企業を指します。*1

- 新しい企業である

- 新しい技術やビジネスモデル(イノベーション)をもっている。

- 急成長を目指す企業である

同じく経済産業省は、スタートアップの意義について以下の3点を挙げています。

- 経済成長のドライバーであり、将来の所得や財政を支える新たな担い手であること

- 雇用創出にも大きな役割を果たすこと

- 新たな社会課題を解決する主体としても重要であること

(目次へ戻る)

国内スタートアップの資金調達状況とベンチャーキャピタル

新しい企業であるスタートアップを成長させるためには、資金提供が欠かせません。

その資金提供で重要な役割を果たすのがVCです。

そもそもVCとはどのようなものでしょうか。

また、国内のスタートアップの資金調達はどのような状況にあるのでしょうか。

ベンチャーキャピタルとは

ベンチャーキャピタルとは、将来有望な未上場のスタートアップに出資して株式を取得し、成長を支援。その企業が将来的に株式を上場した際に株式を売却し、その値上がり益を得ることを目指す投資会社や投資ファンドのことです。

たとえば、VCのひとつである三菱UFJキャピタルは、創業間もないシード・アーリーステージから、事業展開を本格的に加速させるミドルステージ、IPO(株式公開)を間近に控えたレイターステージに至るまで、各段階におけるさまざまなスタートアップを支援しています。*2

では、国内スタートアップへの資金調達において、VCはどのような役割を果たしているのでしょうか。

国内スタートアップの資金調達状況

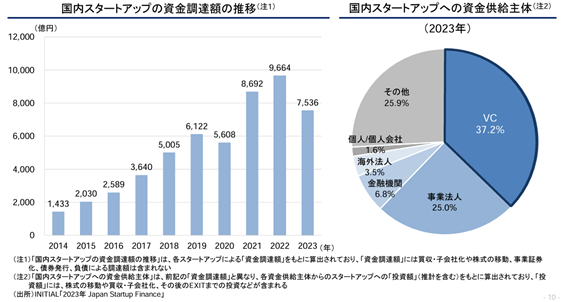

国内スタートアップの資金調達額は、2023年の資金調達額は7,536億円となっています(図1・左図)。 *3

ただし、この額は2024年1月25日時点のもので、これ以降に判明する推計分を加えると8,500億円程度になると見込まれています。 *1

2013年には877億円だったスタートアップの資金調達額は、10年間で約10倍に成長したことになります。*1

図1【国内スタートアップの資金調達額(左図)と資金供給主体(右図)】

出所)金融庁「ベンチャーキャピタルに関する有識者会議(第1回)資料2-1 事務局説明資料 (これまでの経緯と取り巻く環境等)」(2024年4月30日)p.10

また、時価総額10億ドル以上の「ユニコーン」と呼ばれる国内のスタートアップは、2015年には1社もありませんでしたが、2023年には7社存在しています。*1

ベンチャーキャピタルの役割

上掲の図1・右図をみると、2023年、国内スタートアップに投資した主体のうち、VCファンド

による投資額は全体の37.2%に上り、VCはスタートアップへの資金供給主体として、重要な役割を果たしていることがわかります。*3

ベンチャーキャピタルファンドの規模

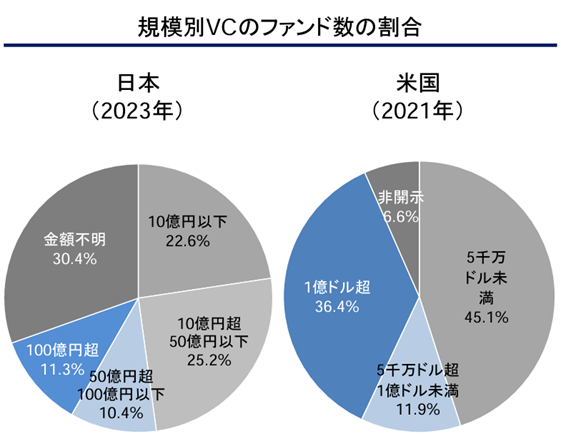

一方で海外に目を向け、VCファンドの規模を米国と比較すると、日本の規模は低水準に留まっているといわざるを得ません(図2)。

図2 規模別日米VCファンドの割合

出所)金融庁「ベンチャーキャピタルに関する有識者会議(第1回)資料2-1 事務局説明資料 (これまでの経緯と取り巻く環境等)」(2024年4月30日)p.11

2023年に組成された国内VCファンドのうち、100億円を超えるVCファンドの割合は11.3%(115ファンドのうち13ファンド)ですが、それに対して、2021年に組成された米国VCのうち、1億ドルを超えるVCの割合は36.4%に及んでいます。

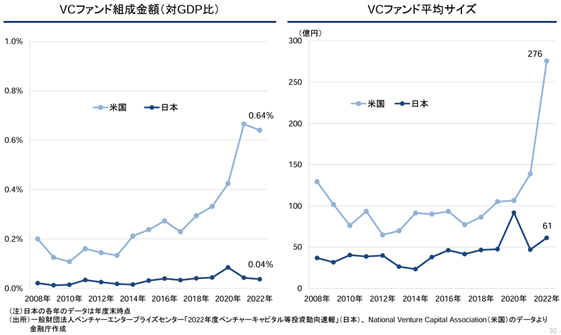

別の角度からもみてみましょう(図3)。*4

図3 VCファンド組成金額の対GDP比(左図)・VCファンド平均規模(右図)

出所)金融庁「第2回金融審議会資産運用に関するタスクフォース 資料2-1 事務局説明資料」(2023年10月18日)p.30

2022年のVCファンド組成金額のGDP比は、米国VCが0.64%なのに対して、国内VCは0.04%となっています。

また、VCの平均規模でも、米国は日本の約4.5倍となっています。

(目次へ戻る)

「ベンチャーキャピタル向けプリンシプル」策定に向けた動き

最後に、VCに関する最新動向をみていきます。

「スタートアップ育成5か年計画」

政府は2022年を「スタートアップ創出元年」と銘打ち、事業規模1.5兆円の「スタートアップ育成5か年計画」を策定しました。*1, 5

目標はスタートアップへの投資額を5年で10倍にし、スタートアップの規模を拡大することです。

その目標を達成するために、各種政策を推進していますが、その1つがスタートアップの事業を支える資金供給拡大です。

内閣官房が公表した「スタートアップ育成5か年計画」には、VCがスタートアップの育成に大きな役割を果たしていることをふまえ、「国内のベンチャーキャピタルの育成に加え、海外投資家・ベンチャーキャピタルの呼び込みを図る」と明記されています。

「VC向けプリンシプル」策定に向けて

上述のように、スタートアップ企業への資金供給を円滑化するためには、国内外の機関投資家の資金がVCを通じて国内のスタートアップ企業に供給される流れを拡大することが重要です。*7

そのためには、国内VCと海外機関投資家とのマッチングの場が設けられるような取り組みが広がっていくことが期待されます。*3

そうしたニーズに応えるためには、国内のVCの運営について、海外VCと同等のガバナンスや情報提供が確保されることが必要です。*7

そこで金融庁と経済産業省は共同で、「VC向けのプリンシプル」(仮称)策定に向けて、同プリンシプルに盛り込むべき事項について民間の有識者から提言を得るために、「ベンチャーキャピタルに関する有識者会議」を開催しています。*8

こうしたプリンシプルを示すことによって、VC全体のガバナンスの水準を向上させることが期待されています。

(目次へ戻る)

おわりに

スタートアップの成長にはVCの投資が不可欠であり、政府もスタートアップ育成に向けて様々な取り組みをしています。現在、国内のスタートアップへのVC投資は低水準ですが、政策や海外VCとの連携により拡大が期待されています。政府はスタートアップ育成5か年計画を策定し、VCが育成に大きな役割を果たすことを明記しています。国内VCの運営についても海外VCにも劣らないガバナンスが必要とされ、VC向けプリンシプルの策定に向けた動きが進んでいます

今後のスタートアップやVCの動向に注目してみましょう。

*1 出所)経済産業省「スタートアップ育成に向けた政府の取組スタートアップの力で社会課題解決と経済成長を加速する」(2024年2月)p.2, pp.4-6, p.8

*2 出所)MUFG 三菱UFJキャピタル株式会社「ベンチャー企業の多様な成長ステージをワンチームで応援」

*3 出所)金融庁「ベンチャーキャピタルに関する有識者会議(第1回)資料2-1 事務局説明資料 (これまでの経緯と取り巻く環境等)」(2024年4月30日)p.5, p.10, p.11

*4 出所)金融庁「第2回金融審議会資産運用に関するタスクフォース 資料2-1 事務局説明資料」(2023年10月18日)p.30

*5 出所)内閣官房「スタートアップ育成5か年計画における主なスタートアップ支援施策【スタートアップ関連の補正予算約1兆円(事業規模約1.5兆円)】」p.1

*6 出所)内閣官房「スタートアップ育成5か年計画」pp.2-3

*7 出所)金融庁「第3回金融審議会資産運用に関するタスクフォース 資料2 事務局説明資料(これまでの議論のまとめ)」(2023年11月6日)p.11

*8 出所)金融庁「「ベンチャーキャピタルに関する有識者会議」について」(2024年4月23日)