YCC(イールドカーブ・コントロール)は、日本銀行が実施している金融政策の1つです。「YCC」という言葉は聞いたことがあっても、どういうものかわからない人は多いかもしれません。2022年末から数回にわたってYCCの修正が行われていますが、私たちの生活にはどのような影響があるのでしょうか。

今回は、YCCの概要や導入された背景、修正の影響についてわかりやすく解説します。

(目次へ戻る)

YCC(イールドカーブ・コントロール)の概要

そもそもイールドカーブとは、債券の残存期間と利回りとの関係を示した曲線です。横軸に残存期間、縦軸に金利水準をとって表します。一般的には右上りとなりますが、短期金利と長期金利の状況によって形状は変化します。*1

そして、YCC(イールドカーブ・コントロール)とは、日本銀行が2016年9月に導入した「長短金利操作付き・量的質的金融緩和」の枠組みの1つです。政策金利の誘導目標に加えて、長期金利の誘導水準を定め、その水準となるように国債の買入れを行う「長短金利操作」を指します。*2

YCCには、「短期政策金利の引き下げ」と「長期金利操作目標の引き下げ」の2つの要素があります。*3

2016年9月のYCC導入時に示された方針は以下の通りです。*3

- 短期金利:日本銀行当座預金のうち政策金利残高に▲0.1%のマイナス金利を適用する

- 長期金利:10年物国債金利がおおむね0%程度で推移するよう、長期国債の買入れを行う

(目次へ戻る)

YCC(イールドカーブ・コントロール)が導入された理由・背景

YCCが導入された理由は、日銀が掲げる「2%の物価安定の目標」を早期に実現するためです。*3

日本は、長期にわたって持続的に物価が下落するデフレに陥っていました。

デフレは、不況下で商品・サービスへの需要が減少し、供給を下回ることで発生します。物価が下落するデフレでは、「もう少し待てばさらに安くなるのではないか」といった心理が働くため、商品・サービスが売れにくくなってしまいます。また、企業の売上や利益が上がらず、従業員の給与減少や設備投資の抑制につながるため、世の中にお金が回らなくなってさらに景気が悪化します。

長く続いてきたデフレに対処するため、日銀は2013年1月に物価安定の目標を「消費者物価上昇率で2%」と定め、大規模な緩和として「質的・量的金融緩和」を導入しました。実質金利を下げる効果を通じて日本の経済・物価は好転し、デフレではなくなったものの、物価安定の目標2%は実現していません。*4

そこで、大規模緩和の効果を追求するため、短期金利と長期金利を操作するYCCを導入しました。YCCでは、マイナス金利と国債買入れを組み合わせることによって、長短金利を操作しています。*4

政策金利が下がると、金融機関は低金利で資金を調達できるため、企業や個人への貸出金利の引き下げが可能となります。企業は運転資金や設備資金を調達しやすくなり、個人も住宅ローンなどを借りやすくなります。経済活動がより活発になり、景気を上向かせる方向に作用するため、物価に押し上げ圧力が働く効果が期待できます。*5

(目次へ戻る)

YCC修正とは?どんな目的がある?

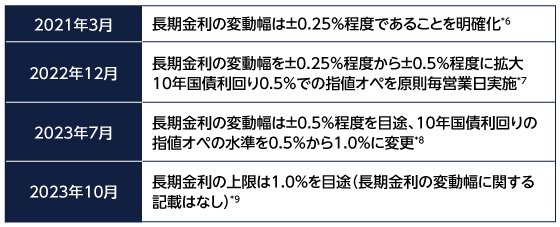

YCC修正とは、長短金利操作の内容を変更することです。2021年3月以降、YCCは以下のように修正されています。

2023年10月の金融政策決定会合においては、目標を引き続き「短期金利▲0.1%、長期金利0%程度」とし、粘り強く金融緩和を継続する方針を維持しています。*9

しかしながら、物価が上昇し、国内外の経済や金融市場の不確実性が極めて高くなっており、金融市場で円滑な長期金利形成が行われるようにするにはYCCの柔軟化を高めておくことが適当との方針が示されました。*9

(目次へ戻る)

YCC修正で考えられる影響

YCC修正により長期金利が上昇すると、以下のような影響が考えられます。

企業への影響

長期金利が上昇すると企業は利払いコストが増加するため、利益や設備投資を一定程度押し下げる可能性があります。長く続いてきた低金利環境で借入金を増やした企業は、追加融資(折り返し融資)を受ける場合に利払い負担が増加します。*10

中小企業では、返済負担を軽減するために折り返し融資を受けるケースが多くあります。そのため、長期金利の上昇は、特に中小企業の利払いコストに影響を与えるでしょう。*10

家計への影響

家計については、住宅ローン金利の上昇による影響が懸念されます。一般的に固定金利型は長期金利、変動金利型は短期金利に連動する傾向にあります。YCC修正により長期金利が上昇すると、固定金利型の住宅ローン金利が上昇するかもしれません。*11

今のところ、利用者が多い変動金利型の住宅ローンについては、適用金利に大きな変化はみられません。しかし、日銀が短期金利も含めて金融政策を変更すれば、変動金利型も含めて金利が上昇していく可能性もあるでしょう。

金利上昇への備えとして、「金利が上昇する前に固定金利型に借り換える」「繰り上げ返済をしてローン残高を減らす」などの対策を検討することも大切です。

株価や為替への影響

YCCなどの金融政策の修正は、株価や為替相場に影響を与えることがあります。

2023年7月の金融政策決定会合では、長期金利の変動幅の再拡大やYCCの廃止などの修正は見送られると予想されていました。しかし、日銀のYCC柔軟化の決定を受けて長期金利が上昇すると、為替市場では米ドル円相場で円高が進み、日経平均株価は前日比で一時2.6%下落しました。*12

一方、2023年10月の金融政策決定会合では、日銀のYCC修正の可能性について事前に報道されていました。YCC再柔軟化の決定を受けて長期金利が上昇したものの、為替市場では米ドル円相場で円安が進行し、日経平均株価は反発しました。*13

このように、予想外の政策修正が行われると株価や為替が大きく動く可能性があります。

(目次へ戻る)

まとめ

YCC修正によって長期金利が上昇すると、企業の利払いコストや住宅ローン金利、株価、為替などに影響を与える可能性があります。日銀は今後も粘り強く金融緩和を継続する方針を示していますが、経済や物価、金融市場の動向によっては政策が変更されるかもしれません。政策金利は景気や物価に影響を与えるため、日銀の動向を注視しておきましょう。

*1 出所)auカブコム証券「金融/証券用語集(イールド・カーブ)」

*2 出所)三菱UFJ信託銀行「年金用語解説(イールドカーブコントロール(YCC))」

*3 出所)日本銀行「金融緩和強化のための新しい枠組み:「長短金利操作付き量的・質的金融緩和」」<PDF>

*4 出所)日本銀行「目で見る金融緩和の「総括的な検証」と「長短金利操作付き量的・質的金融緩和」」<PDF>

*5 出所)日本銀行「金融政策は景気や物価にどのように影響を及ぼすのですか?」

*6 出所)日本銀行「政策委員会金融政策決定会合議事要旨(2021年3月18、19日開催分)」<PDF>

*7 出所)日本銀行「当面の金融政策運営について(2022年12月20日)」<PDF>

*8 出所)日本銀行「当面の金融政策運営について(2023年7月28日)」<PDF>

*9 出所)日本銀行「当面の金融政策運営について(2023年10月31日)」<PDF>

*10 出所)公益社団法人 日本経済研究センター「日銀のYCC修正、中小企業や地域金融機関への影響大」

*11 出所)知るぽると(金融広報中央委員会)「住宅ローン」

*12 出所)三菱UFJアセットマネジメント「特別レポート(2023年7月28日号)」

*13 出所)三菱UFJアセットマネジメント「特別レポート(2023年10月31日号)」