ポイント

確定拠出年金(企業型DC、iDeCo)は、原則60歳以降に運用資産を老齢給付金として受け取ります。受け取り方は複数あり、どの方法を選択するかによって税負担が変わってきます。これまで積み立ててきた運用資産を老後資金として活用するには、就業状況や公的年金との関係などを踏まえて、受取方法や受給開始のタイミングを判断することが大切です。

今回は、確定拠出年金の老齢給付金の受け取り方について詳しく解説します。

(目次へ戻る)

確定拠出年金の受け取り方は3種類*1*2

確定拠出年金の老齢給付金の受け取り方は、一般的に以下の3つの方法から選択できます。*1

- 一時金

- 年金

- 一時金と年金の併用

それぞれ確認していきましょう。

一時金

一時金は、運用資産を一括で受け取る方法です。

退職所得控除の対象となり、控除額は勤続年数によって変わってきます(詳細は後述)。*3

年金

年金は、5年以上20年以下の期間で分割して受け取る方法です。終身年金を提供するための運用商品がある場合は、終身年金とすることも可能です。*4

年金で受け取る場合、公的年金と同じように公的年金等控除の対象となります。*3

一時金と年金の併用

加入している制度や運営管理機関によっては、一時金と年金を組み合わせて受け取ることも可能です。受給権が発生したタイミングで運用資産の一部を一時金で受け取り、残りを年金で受け取る方法などが想定されます。*2

(目次へ戻る)

確定拠出年金の受け取り方は「一時金」が多い

運営管理機関連絡協議会の統計資料によると、確定拠出年金(企業型、個人型)の老齢給付金の給付金額および給付件数はそれぞれ以下の通りです。

表1【<企業型(単位:万円)>全体金額】

表2【<企業型(単位:件)>給付件数】

出所)運営管理機関連絡協議会「確定拠出年金統計資料(2023年3月末基準)」< PDF> p.12

表3【<個人型(単位:万円)>全体金額】

表4【<個人型(単位:件)>給付件数】

出所)運営管理機関連絡協議会「確定拠出年金統計資料(2023年3月末基準)」< PDF> p.24

企業型と個人型(iDeCo)のどちらも、一時金の給付金額が年金を大きく上回っています。特に企業型は、一時金の占める割合が多くなっています。

また、給付件数でみても一時金を選択している人数が多いことが見られます。しかし一方で、企業型、個人型(iDeCo)ともに、年金と一時金の件数の比率が近年徐々に減少してきており、「年金」を選択する人の割合が近年増えていることを示しています。特に個人型においては、「一時金」を選択する人が増えておらず、個人型と企業型とで加入者の選好に変化が見られます。これらの結果から、確定拠出年金の受け取り方は「一時金」を選択するのが主流ですが、状況により「年金」の選択も考えられると言えます。

多くの人が「一時金」を選ぶ理由

一時金を選ぶ人が多い最大の理由は、税制にあると考えられます。*5

確定拠出年金の老齢給付金を一時金で受給すると、退職所得として課税されます。ただし、税額を計算するにあたり、加入者期間に応じて退職所得控除が適用されます。*5

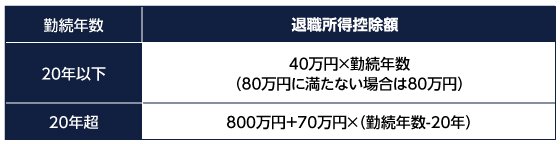

表5【退職所得控除額】

出所)国税庁「No.1420 退職金を受け取ったとき(退職所得) 」をもとに三菱UFJアセットマネジメント作成

仮に勤続年数が38年なら、退職所得控除額は2,060万円(800万円+70万円×18年)です。*5

課税額は、退職所得控除額を差し引いた額の2分の1に対して所得税率を乗じて計算します。その結果、税負担が0円、もしくはかなり少額になる人が多くなります。*5

一方、年金で受け取る場合は、公的年金などと合算して雑所得として課税されます。65歳以上の場合、公的年金などと合算して110万円を超えると税金がかかります。さらに、年金の受給額は社会保険料の算定基礎となるため、一時金より所得税・住民税・社会保険料が増えるかもしれません。*5

このような理由から、一時金を選択する人が多いと考えられます。*5

(目次へ戻る)

確定拠出年金は60歳から受け取るべき?

確定拠出年金の老齢給付金は、原則として60歳から受け取れます。ただし、すぐに受給を開始する必要はなく、75歳まで遅らせることが可能です。そのため、以下のような場合は運用を継続し、都合のよいタイミングで受給を開始するのも選択肢といえます。*1

- 運用状況が悪くて換金したくない

- すぐに資金が必要な状況ではない

- 非課税で運用を続けたい

また、60歳時点で住宅ローンが残っている場合は、「確定拠出年金の一時金で残債を返済する」という考え方もあるでしょう。しかし、低金利で借り入れている場合、返済せずに残った資産を借入金利より高く運用できる可能性もあります。*5

手数料を払って繰り上げ返済するよりも、そのまま返済を続けたほうが有利な場合もあるため、住宅ローンの条件などに応じて柔軟に判断することが大切です。*5

(目次へ戻る)

確定拠出年金の受け取り方を選ぶポイント

ここでは、確定拠出年金の受け取り方を選ぶ際に検討したいポイントを紹介します。

税制メリットから考える

退職所得控除は、確定拠出年金の一時金と他の企業年金の一時金を合算した額に適用されます。*1

例えば、確定拠出年金から1,000万円、他の企業年金から1,000万円の一時金を受け取る場合、合計2,000万円から退職所得控除額を差し引いて税額を計算します。このケースでは、退職所得控除額が2,000万円以上なら税金はかかりません。*1

一時金と年金を併用できる場合は、退職所得控除額の範囲で一時金を受け取り、残りを年金で受け取るのも選択肢です。

65歳未満の公的年金等控除額は、最低年60万円です。また、公的年金は原則65歳から受給開始となります。確定拠出年金のほかに公的年金などの受給がなければ、60歳から年60万円、5年間の累計で300万円の範囲なら非課税になります。*6

ただし、年金は所得税・住民税だけでなく、社会保険料にも影響を与えるため、加入者の状況に応じて個別に判断する必要があるでしょう。*1

ライフプランを踏まえて検討する

確定拠出年金の受け取り方は、ライフプランを踏まえて検討することも大切です。*1

例えば、退職時に住宅ローンを完済するなら、一時金での受け取りを優先する必要があるでしょう。60歳で退職する場合は、65歳から公的年金を受け取り始めるまでは無収入になるため、その間の生活費として年金で受け取る方法もあります。60歳以降も働き続けるのであれば、75歳までは退職後に受給を開始することも可能です。*1

確定拠出年金の受け取り方を決める前に、今後のライフプランを明確にしておきましょう。

(目次へ戻る)

確定拠出年金の受け取り方に関する注意点

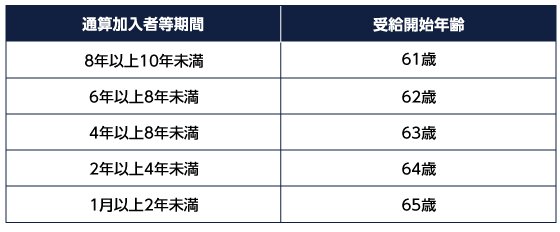

確定拠出年金の老齢給付金を60歳から受け取るには、10年以上の通算加入者等期間が要件です。60歳到達時点で通算加入者等期間が10年に満たない場合、以下のように支給開始年齢が段階的に先延ばしになります。

まとめ

出所)厚生労働省「確定拠出年金制度の概要」をもとに三菱UFJアセットマネジメント作成

60歳を迎える前に、いつから受給可能かを確認しておきましょう。

(目次へ戻る)

確定拠出年金の老齢給付金の受け取り方は、「一時金」「年金」「一時金と年金の併用」の3種類があります。多くの人は一時金を選択していますが、ライフプランによっては年金または一時金と年金の併用が適しているかもしれません。

60歳以降も働き続ける場合は、75歳までの範囲で受給開始を遅らせ、資産を増やすために運用を継続するのも選択肢です。状況に合わせて、自分にあった受け取り方を選択しましょう。

*1 出所)三菱UFJ信託銀行「コラムVol.16 確定拠出年金の老齢給付金とは?~受け取る前に考えたいこと」

*2 出所)iDeCo公式サイト「iDeCo(イデコ)の加入資格・掛金・受取方法等」

*3 出所)東証マネ部「確定拠出年金の受け取り方「一時金」「年金」どっちがオトク?」

*4 出所)企業年金連合会「確定拠出年金の給付」

*5 出所)三菱UFJ信託銀行「コラムVol.149 知って得する確定拠出年金 第5回:DCの受け取り方~判断ポイントとは~」

*6 出所)三菱UFJ信託銀行「コラムVol.166 知って得する確定拠出年金 第9回:DC年金で「年金」を受給する!?~公的年金等控除の活用法」