万が一認知症になってしまったら、投資信託などの運用資産はどのように管理すればよいのでしょうか。判断能力が低下すると、口座が凍結されるリスクもあります。家族に負担をかけないためにも、元気なうちから将来の財産管理方法を考えておくことが大切です。

今回は、認知症の現状や将来予測、財産管理のポイント、認知症対策で利用できる制度について解説します。

認知症の現状と将来推計

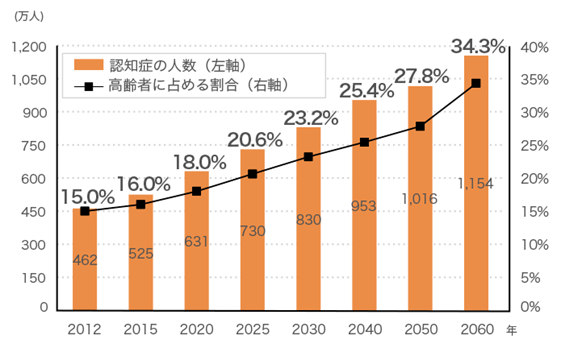

厚生労働省の調査によると、65歳以上の高齢者のうち認知症を発症している人は、2012年時点で推計15%、約462万人です。2025年には730万人に増加し、65歳以上の5人に1人が認知症になると推計されています。

出所)三菱UFJ信託銀行「認知症の現状と将来推計」

また、年齢が高くなるにつれて認知症の割合は増加し、85歳以上では55%以上の人が認知症になるとも言われています。*1

財産管理の認知症対策が必要な理由

認知症に備えて、元気なうちに将来の財産管理方法を検討すべき理由は以下の2つです。

口座凍結の恐れがある

認知症を発症して判断能力が低下した場合、自身の財産管理が困難となります。具体的には、公的年金を含めた預貯金の引き出し、投資信託などの金融商品の売却、不動産の処分ができなくなるおそれがあります。*2

例えば、銀行口座の名義人本人が認知症であると認められた場合、銀行は本人の財産を守るために口座を凍結する場合があります。

2021年2月に全国銀行協会は、口座名義人が認知症と認められた場合に「医療費や介護費の確保といった使途に対して、条件付きで親族らの預金引き出しや投資信託の解約に対応することが考えられる」との方針を示しました。ただし、あくまで方針であり、取引金融機関で対応してもらえるとは限りません。*3

老後も資産運用の必要性が高まっている

高齢化によって、老後の生活費を確保することが課題になっています。資産寿命を延ばすには、老後も資産運用を続けることが有効です。

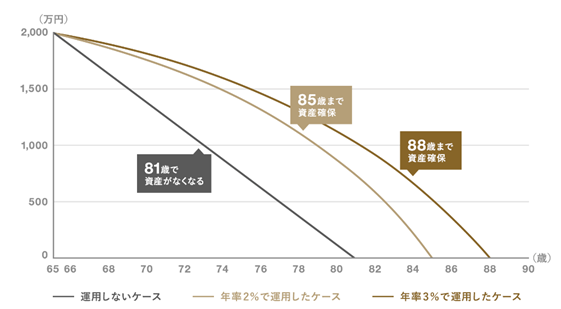

試算によりますと、65歳の人が2,000万円を毎月10万円取り崩す場合、まったく運用しないと81歳で資産は尽きてしまいます。一方、年率2%で運用しながら取り崩す場合は85歳まで、年率3%なら88歳まで資産が残る計算になります。物価、金利などは考慮していませんのでおおよその目途となります。

出所)三菱UFJモルガン・スタンレー証券「不安な老後資金どうする?退職金運用のポイント」

老後も投資信託などで運用を続ける場合、認知症により判断能力が低下すると、自身で売買判断を行うのは困難となります。投資信託などのリスク商品は元本割れリスクがあるため、特に注意が必要です。

元気なうちに考えておきたい財産管理のポイント

ここでは、認知症対策として、元気なうちに考えておきたい財産管理のポイントを3つ紹介します。

財産目録を作成する

まずは財産全体の棚卸しを行い、財産目録を作成しましょう。所有財産を一目で把握できるため、不要資産の整理が可能になり、家族が管理しやすくなります。

記載しておきたい内容は以下の通りです。

- プラスの財産「預貯金・有価証券(株や債券など)・不動産・貴金属・ゴルフ会員権・自動車」など。

- マイナスの財産「住宅ローン・未払いの税金・債務」など。

また、「年金指定」「公共料金引き落としあり」のように、取引金融機関ごとに注意事項を記載しておくとわかりやすいでしょう。

相続税の概算を試算しておく

財産目録を作成したら、その時点での財産評価をもとに相続税の概算額を試算しておきましょう。

相続では資産ごとに評価方法が異なり、さまざまな特例もあるため、課税価格は通常考えている実勢価格とは異なります。専門家と相談しながら進めることが重要です。

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。*4

仮に法定相続人が配偶者と子2人(計3人)であれば、基礎控除額は4,800万円です。相続財産の合計額が基礎控除額を超える場合、相続税がかかる可能性があります。

相続税の納税資金が不足している場合は、不動産の売却や金融機関からの借入、相続税軽減に向けた対策などを検討する必要があります。

財産管理方法を検討する

認知機能が低下したときに、どのような財産管理を行うかを検討しましょう。認知症になった場合の財産管理方法は複数存在し、それぞれ特徴が異なります(詳細は後述)。

本人や家族の意向に沿って、最適な方法を選択することが大切です。必要に応じて、専門家に相談するといいでしょう。

認知症に備えるための財産管理方法

認知症対策として利用できる財産管理方法は、主に以下の3つです。

- 法定後見制度

- 任意後見制度

- 家族信託

それぞれの内容を見ていきましょう。

法定後見制度

本人の判断能力が弱まりひとりで決めることが心配になったとき、本人の利益を考えながら、本人を代理して財産管理を行ったり、本人が行う行為を保護・支援する成年後見人を家庭裁判所が選任する制度です。本人の認知症の程度に応じて、「後見」「保佐」「補助」の3つのタイプがあります。*5

法定後見制度は、認知症になった後も利用できる唯一の制度です。成年後見人には本人のタイプごとの一定条件における取消権があり、本人の同意を得ないでした不利益な法律行為を後から取り消しができるのもメリットです。

一方で、後見人や後見内容が家庭裁判所の判断や制度に縛られ、自由度が低いデメリットもあります。

任意後見制度

こちらも成年後見制度の1つで、まだ判断能力があるうちに本人自身で財産管理の任意後見人を指名し、公正証書によって任意後見契約を結びます。ご本人がひとりで決めることに心配が出てきた場合に、家庭裁判所で任意後見監督人が選任されて初めて任意後見契約の効力が生じます。*6

任意後見制度は、法定後見制度に比べると自由度が高いのが特徴です。

家族信託

まだ判断能力があるうちに本人の意思で家族間での信託契約を行い、家族に財産管理を任せる方法です。本人の判断能力が低下する前から、財産管理を任せられます。*7

家族信託は、財産の管理・運用に関する信託内容を自由に決められるのがメリットです。財産の承継の仕方を指定できるため、相続対策としても有効です。

一方で、託せる内容は財産管理に関する事項に限られます。「本人に代わって介護施設への入居契約を行う」など、法律行為を代行する権利は認められません。財産管理以外の代理権を与えたい場合は、法定後見制度や任意後見制度との併用を検討する必要があります。

まとめ

認知症になると、自身で預貯金や投資信託などの財産を管理・運用することが困難となります。資産寿命を延ばすためには、運用の継続が必要になります。家族に負担をかけないためにも、元気なうちから将来の財産管理方法について考えてみましょう。

*1 出所)三菱UFJ信託銀行「認知症の現状と将来推計」

*2 出所)全国銀行協会「Q.もし認知症になってしまったら・・・自分の資産管理、家族に迷惑をかけたくありません」

*3 出所)全国銀行協会「金融取引の代理等に関する考え方および銀行と地方公共団体・社会福祉関係機関等との連携強化に関する考え方について」<PDF>

*4 出所)国税庁「No.4152 相続税の計算」

*5 出所)厚生労働省「法定後見制度とは(手続の流れ、費用)」

*6 出所)厚生労働省「任意後見制度とは(手続の流れ、費用)」

*7 出所)三菱UFJ不動産販売「不動産用語集 家族信託」