デジタル技術の急速な進化が社会のあり方を大きく変化させています。

先進技術は金融にも革命を引き起こしました。金融とテクノロジーの融合「フィンテック」の登場です。

フィンテックによって、消費者のライフスタイルや企業活動、経済はどのように変化しているのでしょうか。

フィンテックの概要を探り、その意義や利点、課題、そして今後の展望について解説します。

フィンテックとは

そもそもフィンテックとはどのようなものでしょうか。

定義と動向

フィンテック(FinTech)とは、「金融(Finance)と技術(Technology)を組み合わせた造語で、金融サービスと情報技術を結びつけたさまざまな革新的な動き」のことです。*1

特にIT企業と金融機関が連携・協働しながら金融サービスを提供することを指す場合が多く、インターネットバンキングなど、フィンテックは私たちにとって身近なものになりつつあります。*2

「FinTech」という言葉は、アメリカでは2000年代前半から使われていました。その後、リーマンショックや金融危機を契機に従来の金融機関のあり方が見直されるようになりました。さらにインターネットやスマートフォン、AI、ビッグデータなどの進歩と相まって、それらの先進技術を活用し新たなサービスを提供する、金融ベンチャーが次々と登場しました。*1

現在は、これまで金融サービスが十分普及していなかった途上国や新興国でも、スマートフォンを利用した金融サービスが急速に広がってきています。

意義と課題

フィンテックは、以下のような側面から、さまざまな課題の解決に寄与します。

- グローバル化:新興国・途上国も含めた世界的な普及

- パーソナル化:ユーザーのニーズに合わせた金融サービスの提供

- シームレス化:金融・金融以外のサービスの切れ目ない提供

- バーチャル化:固定インフラに依存しないサービスの提供

こうした特徴から、金融インフラの改善やリスク管理の高度化 、経済活動の活性化 、社会問題の解決に寄与する一方で、以下のような課題もあります。

- サイバー攻撃の巧妙化

- 攻撃対象の増加

- 新たな取引のリスク認識不足による市場不安定化

このようなリスクなどとは常に向き合わなければなりません。細心の注意が必要です。

フィンテックに使われる代表的な技術

フィンテックに使われている代表的な技術は、スマートフォン、人工知能・ ビッグデータ分析、ブロックチェーン・分散型台帳技術などです。

まず、スマートフォンは、1人1台持ち歩けるパーソナルなコンピューターに近い性能を持った情報機器です。個々人に対応した金融サービス提供の基盤となるデバイスです。

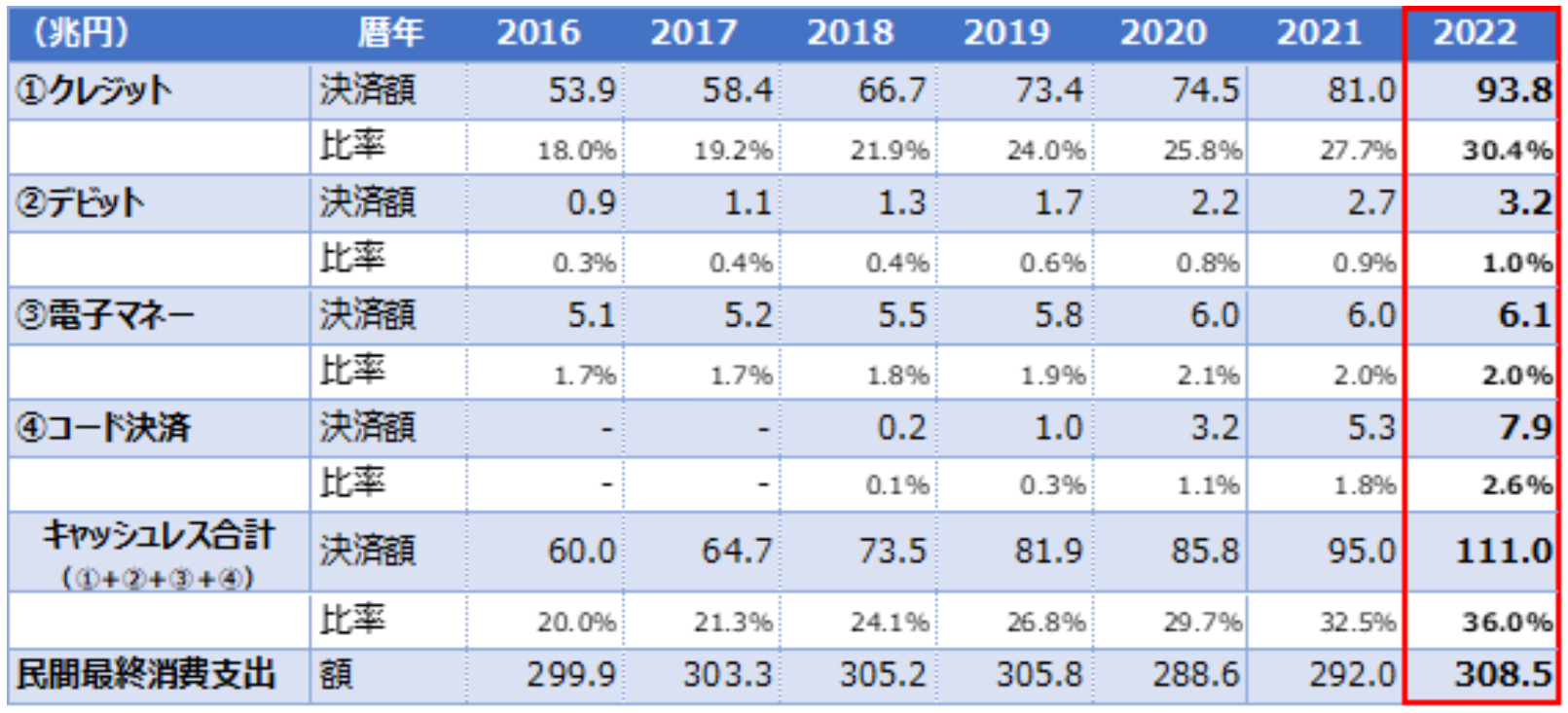

キャッシュレス決済などが増加してきておりQRコード決済やデビット決済で買い物をする比率も増加してきています。

【図】キャッシュレス決済額及び比率の内訳の推移

出所)経済産業省「2022年のキャッシュレス決済比率を算出しました」

次に人工知能・ ビッグデータ分析は、金融の根源的な機能である「情報生産」「情報処理」の強化に貢献し、社会に放出されるデータ量を増大させます。これらの技術によって、 ユーザーのニーズやライフスタイルに合わせたサービスの展開、リスク管理の高度化などが実現します。

人工知能(AI)はすでに様々なところで活用されており、アナウンサーの代わりにニュース原稿を読んだり、「ChatGPT」(対話型AI)を導入する企業も増えてきました。

また、企業だけでなく導入する自治体も増えており、総務省は「自治体におけるAI活用・導入ガイドブック〈導入手順編〉」*2を作成しています。

ビッグデータを人工知能(AI)に学習させることによって、今後もいろいろなところで活用する場が増えてくることが想定されています。

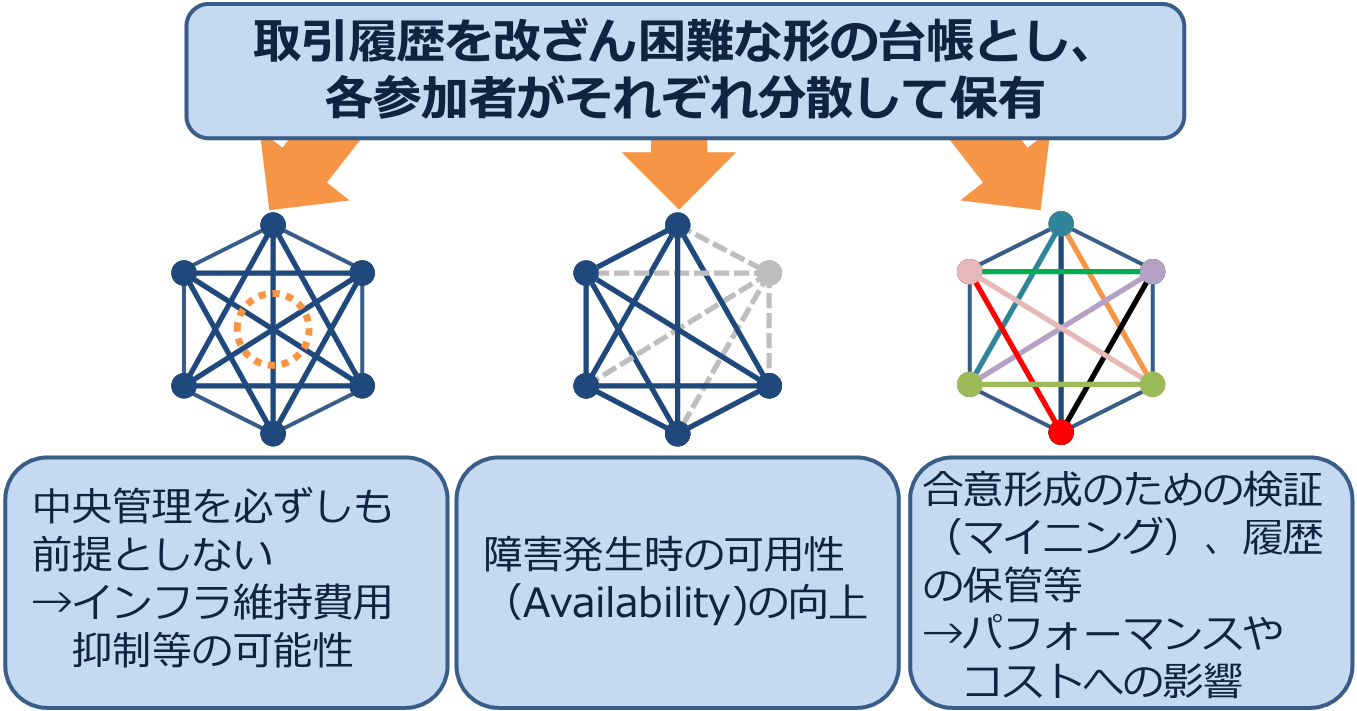

最後に、ブロックチェーン・分散型台帳技術(DLT)は、仮想通貨やこの技術を使った金融サービスの技術的基盤であり、安価で頑健な取引システムの利用を可能にしています。

ブロックチェーン・分散型台帳技術には、以下のような特徴があります。

【図】ブロックチェーン・分散型台帳技術(DLT)の特徴

出所)日本銀行決済機構局「決済システムレポート・フィンテック特集号― 金融イノベーションとフィンテック ―」p.6

フィンテックの主なサービス

フィンテックが提供するさまざまなサービスのうち、代表的なものをみていきましょう。

お金の自動管理アプリ

これはスマートフォンなどにインストールされたアプリによって、お金の動きを自動管理するサービスです。*3

このサービスを利用すれば、銀行口座残高をはじめ、クレジットカード利用額、ポイントカードなど、お金の情報を一覧で確認することができます。

また、カテゴリー別に毎月、自動集計されるので、何に使いすぎているのか一目で把握でき、前月との比較も簡単です。

「家計簿アプリ」と呼ばれるものは、スマートフォンなどのカメラ機能で撮影したレシートから、金額や品目などを読み取り、自動で仕訳する機能もあり、手軽に家計簿をつけられる利便性から、利用者が増加しています。

【図】家計簿アプリ

出所)全国銀行協会 「Fintechの代表的なサービスを教えて!」

ロボアドバイザー

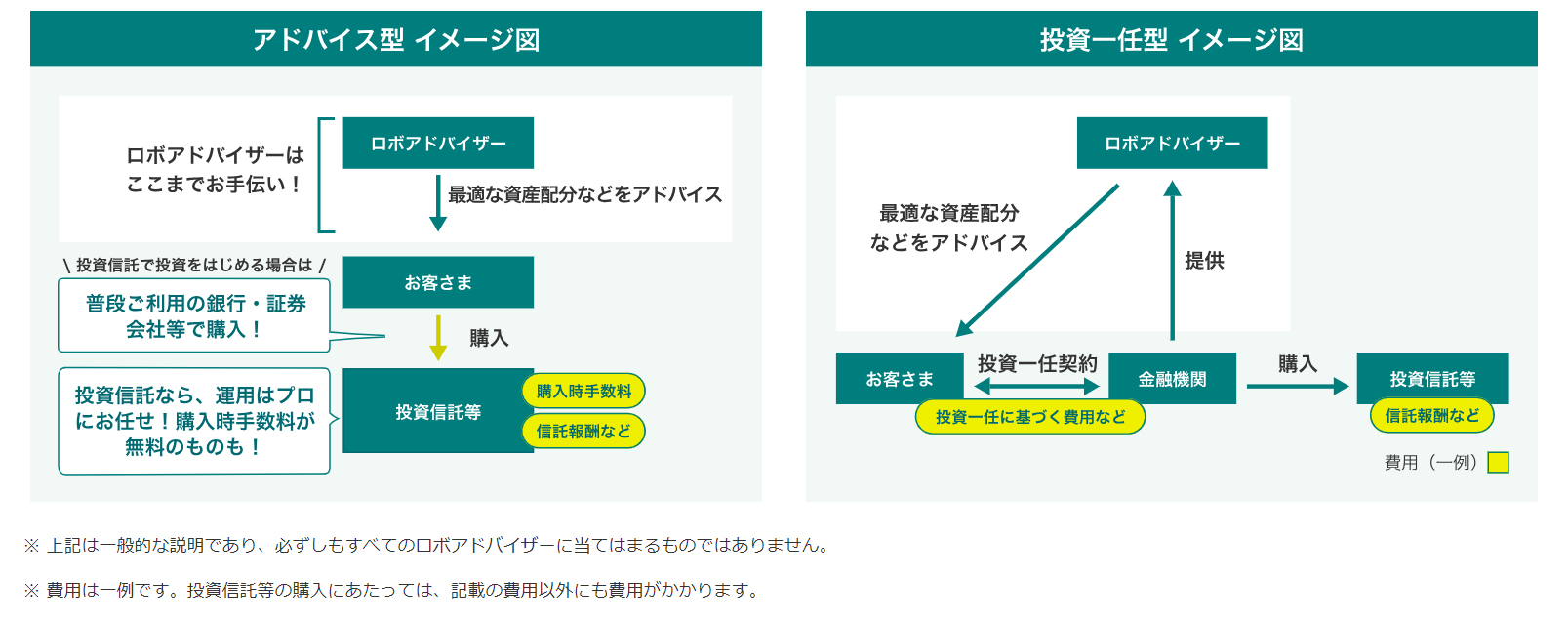

ロボアドバイザーとは、コンピューターのアルゴリズムを用いて資産配分や金融商品などをご提案するサービスです。「アドバイス型」と「投資一任型」の2種類があります。

「アドバイス型」は投資家に対して最適な資産配分などについて「助言」だけを行うタイプです。「投資一任型」はロボアドバイザーの提案内容を了承すれば、運用も含めて「すべて任せる」ことができる投資一任サービスです。

出所)三菱UFJアセットマネジメント「PORTSTAR あなたの投資信託選びをサポート<ロボアドバイザーとは>」

ロボアドバイザーは、自分の運用スタイルや目的に合った商品を提案してくれる便利なサービスです。また、比較的安価な手数料で少額から利用できるため、注目が集まっています。

モバイルPOS

モバイルPOSという決済サービスも注目されています。*3

このサービスは、小型の端末を挿入することで、スマートフォンやタブレットをクレジットカード決済の端末として利用できるというものです。

これまでは店舗でクレジット決済を利用するには、店舗側に専用のカードリーダーを導入する必要がありました。

一方モバイルPOSは、小型の端末に専用のアプリケーションをダウンロードすれば利用でき、導入コストを低減することができます。

暗号資産(仮想通貨)

「暗号資産(仮想通貨)」とは、インターネット上でやりとりできる財産的価値で、ビットコインやイーサリアムが代表的なものです。*4

暗号資産は貨幣や硬貨が存在しない電子的なものであることから、電子マネーと混同しがちですが、これらは異なるものです。*5

電子マネーは、電子化された決済手段のことで、基本的には円やドルなどの法定通貨を対価として支払うことで利用できます。また、必ず発行主体が存在し、発行主体が価値の裏づけをしています。電子マネーは原則として換金することができず、不特定の者との取引にも利用できません。

一方、暗号資産は、国家やその中央銀行によって発行された法定通貨ではありません。また、必ずしも発行主体や管理者が存在しないこと、価格が増減すること、法定通貨と相互交換できること、インターネット上で不特定の者に対する取引に利用できることなどの特徴があります。

暗号資産の価格が上がることを期待して、投資目的で保有するケースが多くなっていますが、暗号資産には価格が急落するリスクもあります。また、暗号資産に関する詐欺も数多く報告されていますので、注意が必要です。

フィンテックの進化と今後の展望

金融庁は、フィンテックの実証実験ハブを設けて実験を支援したり、フィンテックに関するシンポジウムや、海外の優れたフィンテック企業と日系金融機関とのミートアップ(交流会)を実施したりして、フィンテックの推進に取り組んでいます。*6

フィンテックは日々進化し、新たなサービスが開発されています。

今後も革新技術の進歩と連動して、より利便性の高いさまざまなサービスが登場することでしょう。

その動向に注目し、適切に活用することによって、私たちの生活は飛躍的に便利なものになるでしょう。

*1 出所)日本銀行「日本銀行について QFinTech(フィンテック)とは何ですか?」

*2 出所)総務省「自治体におけるAI活用・導入ガイドブック〈導入手順編〉」

*3 出所)一般財団法人 日本銀行協会「教えて!くらしと銀行 Fintechの代表的なサービスを教えて!」

*4 出所)日本銀行「日本銀行について 暗号資産(仮想通貨)とは何ですか?」

*5 出所)一般財団法人 日本銀行協会「教えて!くらしと銀行 暗号資産(仮想通貨)って何?」

*6 出所)金融庁「イノベーションの推進にむけた金融庁の取組み」(2023年3月17日更新)