教育ローンは、子どもの教育費に活用できるローンです。入学金や授業料をすぐに用意できない場合などには、教育ローンで必要な資金を確保することができます。教育ローンを利用する場合は、どんなことに注意すればよいのでしょうか。

今回は、教育ローンの種類や奨学金との違い、メリット・デメリットを解説します。

教育ローンとは

教育ローンとは、子どもの授業料や入学金など教育に必要な資金を準備するために利用できるローン商品です。高校や大学への納付金のほか、自宅から通学できない場合の家賃などの費用もカバーできます。*1

特に大学進学ではまとまった資金が必要になります。子どもが進学を希望していても、必要な資金の確保が難しいことがあるかもしれません。そのような時に教育ローンを利用すれば、自己資金だけでは足りない教育費を確保できます。

教育費はいくら必要?

日本政策金融公庫の調査によると、2021年12月20日時点で高校入学から大学卒業までにかかる教育費(入学・在学費用)は子ども1人あたり942.5万円で、内訳は高校が3年間で261.8万円、大学が4年間で680.7万円となっています。高校卒業後の入学先別では、大学卒業までに、国公立大学が743.0万円、私立大学文系が951.6万円、私立大学理系が1,083.4万円の費用がかかるとの回答が得られています。*2

この結果から、特に大学4年間でまとまった教育費がかかることがわかります。自己資金だけで教育費を負担することが難しい場合は、教育ローンの利用も検討してみましょう。

奨学金との違い

奨学金とは、学びたい意思をもつ子どもが経済的な事情で進学をあきらめることのないように支援するための貸付制度です。「貸与型」と「給付型」の2種類があります。貸与型は、卒業後に返済義務が生じます。給付型は返済不要ですが、審査が厳しく、学力が審査対象となることもありますが、世帯収入の基準を満たしていれば、成績だけで判断せず、しっかりとした「学ぶ意欲」があれば支援を受けることができます。*3

教育ローンは保護者が借主であるのに対し、奨学金は子ども自身が借主として貸付を受けるのが違いです。

(目次へ戻る)

教育ローンは2種類

教育ローンは、「国の教育ローン」と「民間の教育ローン」の2種類があります。それぞれの特徴を見ていきましょう。

国の教育ローン

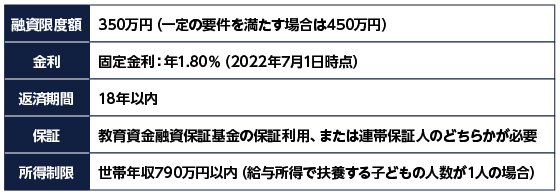

国の教育ローンとは、日本政策金融公庫が提供しているローン商品です。特徴は以下の通りです。

出所)政府広報オンライン「お子さんの進学・在学資金を支援!国の教育ローンをご利用ください」をもとに三菱UFJ国際投信作成

母子・父子家庭などの教育費負担が大きい家庭には、金利を減免される特例もあります。日本学生支援機構の奨学金との併用も可能です。*1

注意点は、世帯年収に上限が設けられていることです。給与所得の場合、扶養する子どもが2人なら890万円、3人なら990万円が上限となっています。*1

民間の教育ローン

民間の教育ローンとは、銀行や信用金庫などの金融機関が提供しているローン商品です。

融資限度額や金利、返済期間などの条件は金融機関によって異なり、金利は固定金利と変動金利の2タイプから選べることもあります。多くの金融機関では担保や保証人は不要ですが、保証会社の保証を求められるのが一般的です。

また、多くの金融機関で年収に下限を定めていることにも注意しましょう。詳しくはお取引金融機関にてご確認ください。

(目次へ戻る)

教育ローンのメリット

教育ローンのメリットは以下の通りです。

子どもへの負担を軽減できる

奨学金は子どもが借主であり、卒業後は子ども自身が返済する必要があります。収入の状況によっては、返済が大きな負担となることもあります。一方、教育ローンは保護者が契約して返済するため、子どもへの負担を軽減できます。

まとまった資金を調達できる

高校や大学では多額の教育費が必要となります。私立大学や専門学校の場合、高額な入学金が設定されているケースも珍しくありません。教育ローンは数百万円の資金を一括で借りられるため、必要な教育費の確保ができます。

幅広い用途に利用できる

教育ローンは、教育費に関連する幅広い用途に利用できるのもメリットです。入学金や授業料だけでなく、進学時の引っ越し費用や賃貸住宅の敷金・礼金に使えるローンもあります。ただし、教育ローンの資金使途は金融機関によって異なるため、事前に確認しておくことが大切です。

(目次へ戻る)

教育ローンのデメリット

教育ローンには以下のようなデメリットもあります。

金利が比較的高い

教育ローンの金利は、奨学金に比べると高い傾向にあります。

金利負担による最終的な返済金額が増えて、ローン返済が家計の圧迫要因となる可能性もあります。無理なく返済を進められるように、しっかりとした資金計画を立てるようにしましょう。

審査に通過しないと利用できない

教育ローンは誰でも利用できるのではなく、金融機関の審査に通過しないと利用できません。審査結果によっては、融資を受けられないこともあります。

ローン審査では、収入の安定性や勤続年数、他の借り入れや滞納の有無などをチェックして、申込者の返済能力を判断します。民間の金融機関だけでなく、国の教育ローンや奨学金でも審査は行われます。

教育ローンの審査に通過するには、公共料金の滞納に注意し、申し込み情報を正しく記載することも大切です。金融機関から信用情報機関に信用照会が行われるので、他社からの借り入れ金額なども正確に申告しましょう。

金利変動リスクがある

教育ローンを変動金利での借り入れを行った場合には、将来的な金利変動リスクが生じることがあります。一般的には借り入れ時には固定金利よりも低い金利で借り入れることができますが、金利が上昇した場合などには、金利負担が増える可能性があります。

ほかのローンやクレジットの審査に影響する恐れがある

教育ローンは多額の借り入れになることが想定されるため、以降、その他の借り入れや審査に影響する可能性があります。審査基準は各会社によって違うのですべて同様ではありませんが、他の用途等での借り入れが予定されている場合には注意が必要です。

(目次へ戻る)

まとめ

子どもの教育費の準備に不足が生じた場合などには、教育ローンで資金を準備することもできます。特に高校・大学ではまとまったお金がかかるため、教育ローンをうまく利用すれば、長期での資金の計画ができます。ただし、教育ローンは返済しなくてはならないため、借り過ぎには注意が必要です。

*1 出所)政府広報オンライン「お子さんの進学・在学資金を支援!国の教育ローンをご利用ください」

*2 出所)日本政策金融公庫「教育費負担の実態調査結果(2021年12月20日発表)」<PDF>P7

*3 出所)独立行政法人 日本学生支援機構「奨学金制度の種類と概要」