企業買収・合併の一種であるM&Aは現在、企業の成長戦略の手段として注目され、政府は、2021年4月より5年間に実施すべき官民の取組を推進する「中小M&A推進計画」を取りまとめました。*1

企業買収・合併は企業価値に影響を与えることがあるため、投資家はその動向を注視する必要があります。

「中小M&A」の概要と動向、意義について解説します。

「中小M&A」とは

まず、「中小M&A」の定義と手法、実施件数についてみていきます。

定義と手法

M&Aは、「Mergers(合併) and Acquisitions(買収)」の略で、2つ以上の企業が1つに統合されたり、一方の会社がもう一方の会社の経営権を買い取ること」をいいます。*2

また、後継者不在の中小企業・小規模事業者が事業承継の手段としてのM&Aを「中小 M&A」と呼びます。*3

「中小M&A」の主な手法には、以下のようなものがあります。*4

- 株式譲渡:譲り渡し側の株主が、保有している発行済株式を譲り受け側に譲渡し、譲り渡し側は譲り受け側の子会社となる。

- 事業譲渡:譲り渡し側の事業の全部または一部(土地、建物、機械設備等の資産や負債、ノウハウや知的財産権など)を、譲り受け側に譲渡する手法。個別の事業・財産ごとに譲渡が可能なため、事業の一部を手元に残すことも可能。

この他、「会社分割」「合併」「業務提携・資本提携」といった手法が用いられることもあります。

件数の推移

国内のM&Aの件数は増加傾向にあり、2022年は公表されているものだけでも4,304件で、過去最多でした。*5

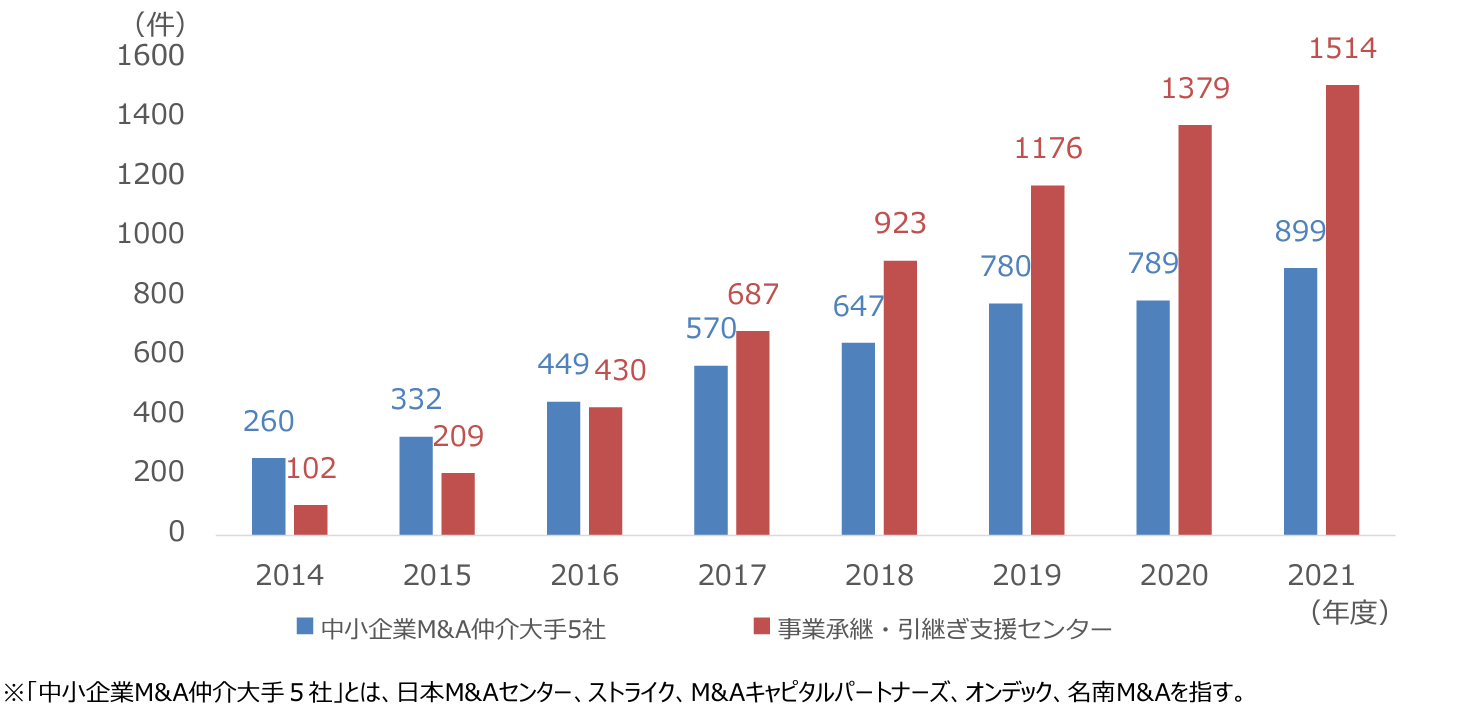

「中小M&A」の実施件数も右肩上がりで増加しており、2021年度の実施件数は、事業承継・引継ぎ支援センターが1,514件、中小企業M&A仲介大手5社が899件でした(図1)。*6

図1【中小M&Aの実施件数の推移】

出所)経済産業省 中小企業庁「中小企業の経営資源集約化等に関する検討会(第7回)配布資料」< PDF>(資料2 中小M&A推進計画」の主な取組状況 ~補足資料~)(2022年6月21日p.2)

「事業承継・引継ぎ支援センター」とは、国が設置する公的相談窓口で、中小企業の事業承継に関するあらゆる相談に対応しています。*7

以上のように、国内のM&Aは活発化していますが、国はなぜ「中小M&A」の推進に力を入れているのでしょうか。

それには主に「経営者の高齢化への対応」「生産性向上」「リスクやコストを抑えた創業促進」という3つの意義があるからです。

順にみていきましょう。

(目次へ戻る)

経営者の高齢化と事業承継

まず、経営者の高齢化と事業承継についてみていきます。

経営者の高齢化

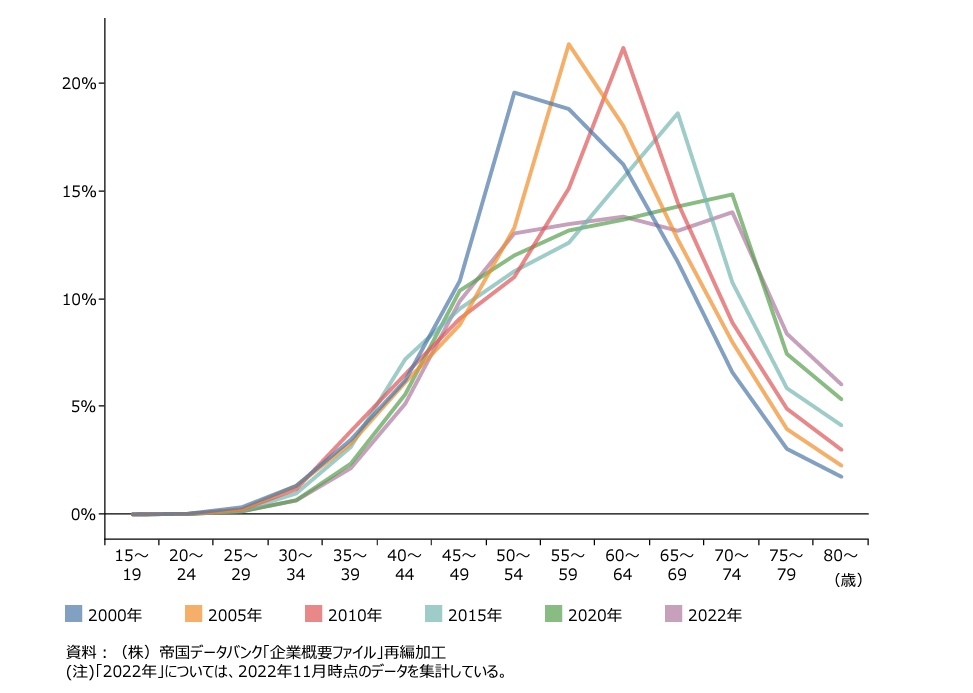

中小企業の経営者は年々高齢化しています(図2)。

図2 【年代別中小企業の経営者年齢】

出所)経済産業省 中小企業庁「2023年版中小企業白書・小規模企業白書 第2部第2章 新たな担い手の創出」<PDF>p.Ⅱ-116

経営者年齢のピークは2000年に「50~54歳」であったのに対して、2015年には「65~69 歳」で、高齢化が進んでいることが分かります。

2020年と2022年では、経営者年齢の多い層が「60~64歳」、「65~69歳」、「70~74 歳」に分散しています。それはこれまでピークを形成していた団塊世代の経営者が引退したからであると推測されています。

一方、75歳以上の経営者の割合は2022年も高まっていることから、経営者年齢の上昇に伴って、事業承継を実施した企業と実施していない企業に二極化している様子がみてとれます。

事業の承継・廃業の予定時期

事業承継、あるいは廃業の時期について経営者はどう考えているのでしょうか。

事業承継の意向がある企業を対象とした調査では、経営者年齢が高くなるにつれて、 後継者が「決まっている(後継者の了承を得ている)」と回答した企業の割合が高く、約4割の経営者は60歳以上70歳未満、約3割の経営者は70歳以上80歳未満の間で、事業承継・廃業を予定していることがわかっています。*5:p.Ⅱ-121

上掲の図2でみたとおり、2022年時点で60歳から74歳の経営者が占める割合が高いことから、事業承継・廃業の予定年齢が迫る経営者が多くなっている可能性があり、今後も事業承継の必要性が高まることが窺えます。

黒字廃業と第三者承継

後継者不在の中小企業は、仮に黒字経営であったとしても廃業等を選択せざるを得ず、2020年に廃業した事業者のうち黒字廃業の割合は61.5%に上ります。*8:p.3

一方、最近事業承継が行われた企業では、承継者の39.3%が社外の第三者であるM&A(「第三者承継」)となっています。

M&Aによって譲渡側の経営資源が維持される効果も期待できます。*8:p.5

M&A実施後でも多くの場合、譲渡企業の従業員の雇用は維持されているという調査もあります。

2020年の廃業件数はコロナ禍の影響もあり、過去最多です。中小企業の経営環境は厳しい状況にあり、経営者の年齢にかかわらず、M&Aによって経営資源が散逸するのを回避することが重要です。*8:p.4

このように、事業承継の手段として、M&Aの重要性が高まっています。

(目次へ戻る)

生産性向上

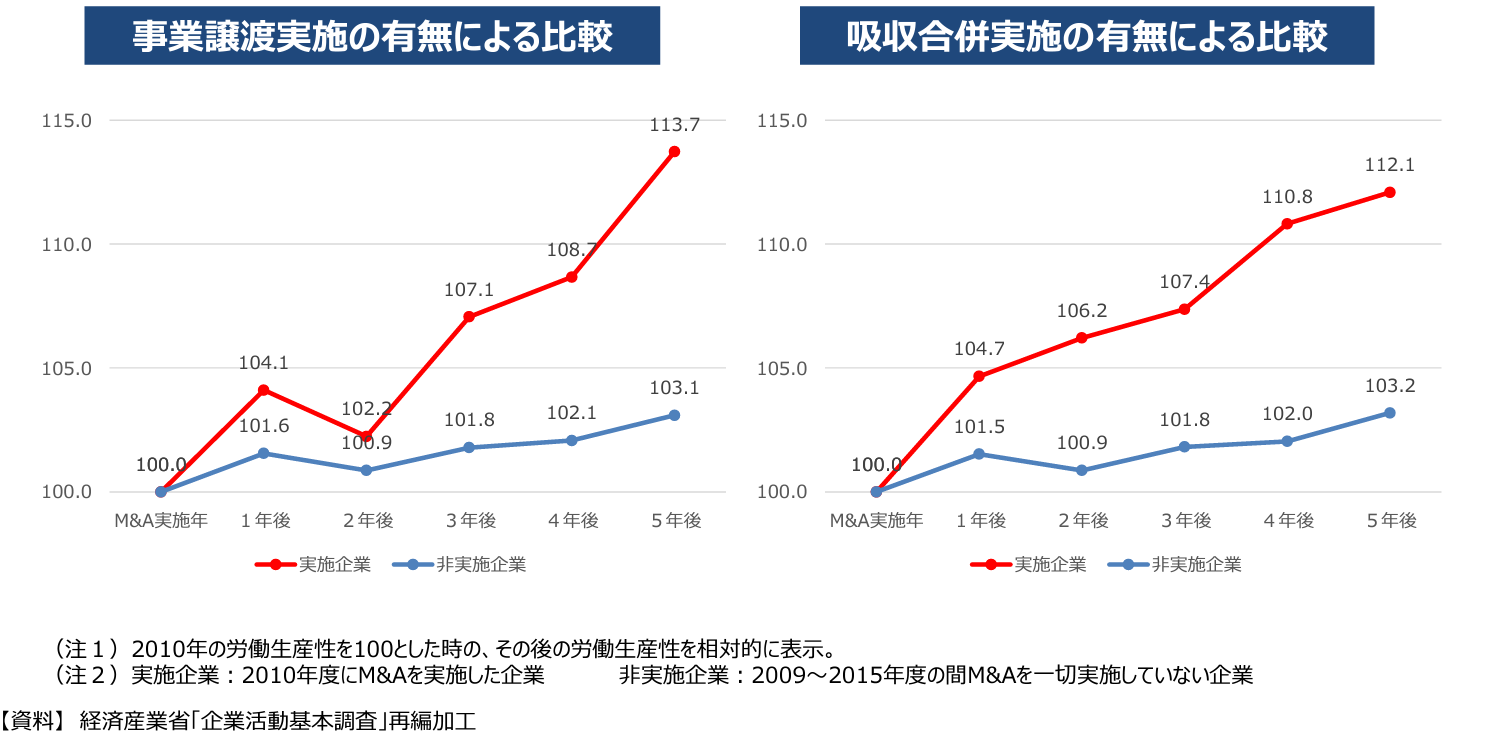

M&Aは、中小企業の生産性向上の重要な手段の1つでもあります。

M&Aによって経営資源の集約化を行った中小企業は、そうでない企業に比べて生産性や売上高が向上しています。

こうした傾向はM&Aの手法にかかわらずみられます(図3)。

図3 【M&Aの手法別生産性】

出所)経済産業省 中小企業庁「中小企業の経営資源集約化等に関する検討会(第5回)配布資料」< PDF >(補足資料(1)中小M&Aの意義 p.9)

(目次へ戻る)

リスクやコストを抑えた創業促進

M&Aの意義として最後に取り上げるのは、リストやコストを押さえた創業促進です。

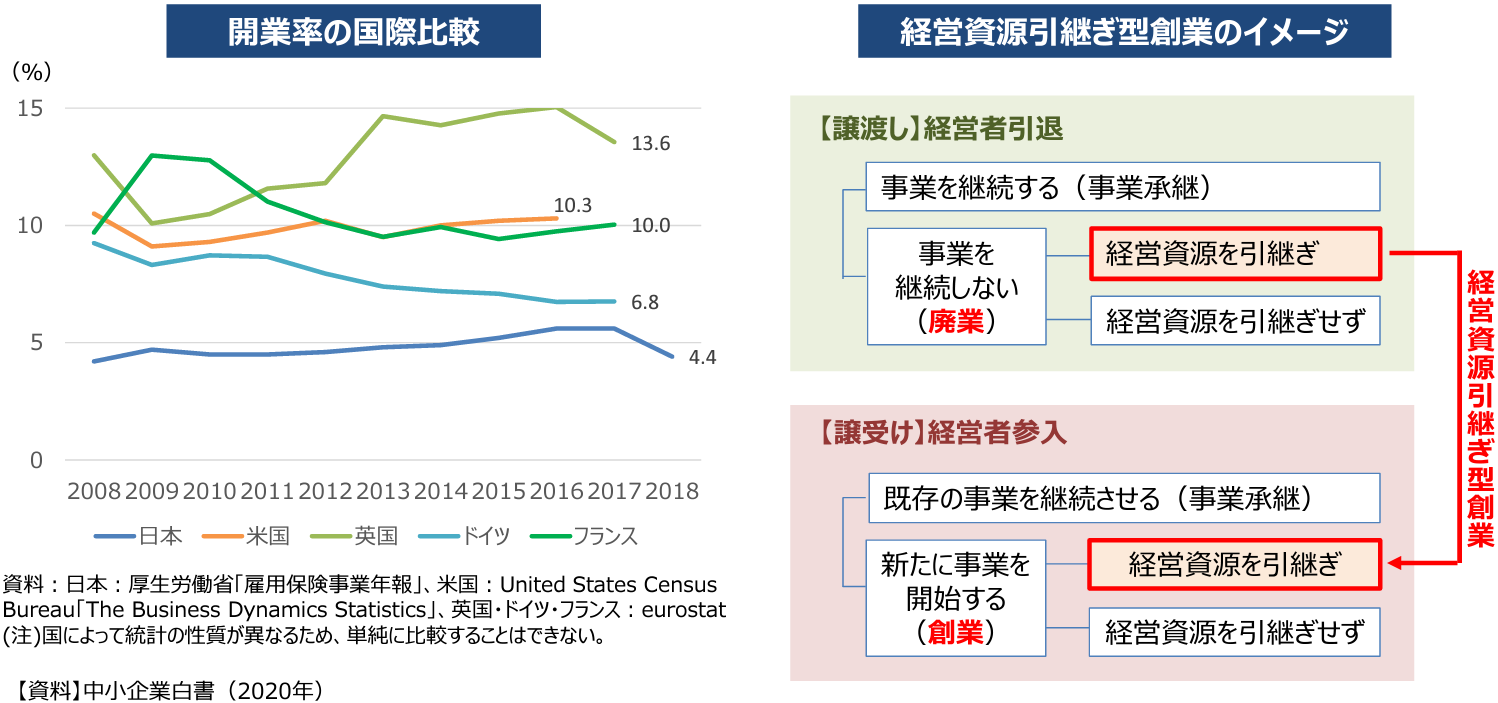

国によって統計の性質が異なるため、単純比較はできませんが、国際的に見ると日本の開 業率はかなり低水準です(図4)。

図4【リスクやコストを抑えた創業】

出所)経済産業省 中小企業庁「中小企業の経営資源集約化等に関する検討会(第5回)配布資料」<PDF>(補足資料(1)中小M&Aの意義 p.11)

このように開業率が低い状況にあって、他社が保有している経営資源を引き継ぐ形での創業を促すことは、創業時におけるリスクやコストを抑える上で有益です。

(目次へ戻る)

企業価値を高める「中小M&A」

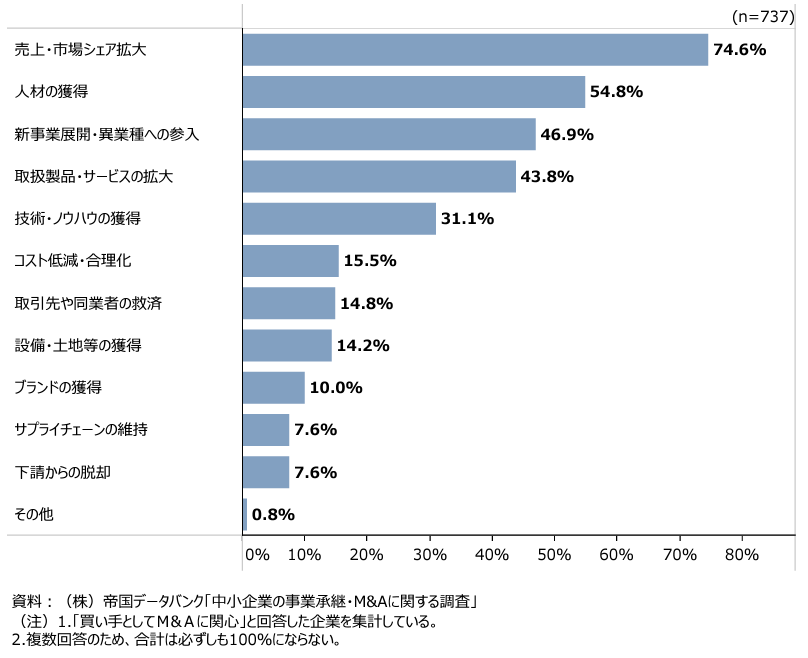

以下のグラフは「中小企業の事業承継・M&Aに関する調査」のなかで、買い手としてM&Aに関心がある企業を対象に、M&Aの目的を尋ねた回答結果です。

図5【買い手にとってのM&Aの目的】

出所)経済産業省 中小企業庁「2023年版中小企業白書・小規模企業白書 第2部第2章 新たな担い手の創出」<PDF>p. Ⅱ-176

この図を見ると、「売上・市場シェア拡大」が最も高く74.6%、次いで「人材の確保」が

54.8%、「新事業展開・異業種への参入」46.9%で、M&Aを企業規模拡大や事業多角化と

いった成長戦略の一環として捉えている企業が多いことが窺えます。

「中小M&A」は適切な事業承継を実現することによって経営資源の維持につながり、さらに企業の生産性を高め、リスクやコストを抑えた創業を促進します。

その結果、企業価値が向上すれば株価に反映することもあります。

「中小M&A」は年々増加傾向にあり投資家もその動向に注目しています。

*1 出所)経済産業省「ニュースリリース(「中小M&A推進計画」を取りまとめました)」

*2 出所)MUFG「ウェルスマネジメントに関する用語集「M&A」」

*3 出所)経済産業省 中小企業庁「中小M&Aハンドブックを策定しました」(2020年9月4日)

*4 出所)経済産業省 中小企業庁「中小M&A ガイドライン -第三者への円滑な事業引継ぎに向けて-(参考資料1)中小 M&A の主な手法と特徴 【本文11ページ以下】 」<PDF>

*5 出所)経済産業省 中小企業庁「2023年版中小企業白書・小規模企業白書 第2部第2章 新たな担い手の創出」<PDF>

*6 出所)経済産業省 中小企業庁「中小企業の経営資源集約化等に関する検討会(第7回)配布資料」<PDF>(資料2「中小M&A推進計画」の主な取組状況 ~補足資料~(2022年6月21日)p.2)

*7 出所)事業承継・引継ぎ支援センター