ポイント

・・・・・・・・

経済評論家の山崎元さんは、2024年1月1日にご逝去されました。

ここに謹んでお悔やみ申し上げます。(2024年1月10日追記)

・・・・・・・・

投資家の皆さまの注目度が高い、2024年スタートの新しいNISA。三菱UFJ国際投信では、2023年1月25日、3月1日の2回にわたり新しいNISAをテーマに「ブロガーミーティング 新春放談会」を開催し、新しいNISAの活用方法や資産形成期と取り崩し期の考え方など、活発な意見交換が行われました。今回は、その様子をダイジェストでお届けします!

山崎元氏(経済評論家・株式会社マイベンチマーク 代表)

小松原宰明氏(イボットソン・アソシエイツ・ジャパン CIO)

代田秀雄(三菱UFJ国際投信 常務取締役)

注記) 下記の内容はそれぞれ個人の意見として掲載している考え方の一例であり、当社の意見ではありません。また、将来の投資成果を保証等するものではありません。投資に関する決定はお客さまご自身のご判断と責任のもとに行っていただきますようお願いいたします。また、以降の情報についてはミーティング開催時点のものであり、その後の制度の確定により内容が変更となる場合があります。

代田

「新春放談会ということで、本音トークを展開していきたいと思います。今回のテーマは、新しいNISA。今、いろいろな情報が飛び交っている状態ですので、正しい情報に接するということが重要です。お二人と一緒に忌憚のない意見と正しい情報の発信を行っていければと思います。ところで山崎さん、2018年にお会いしたときよりもお痩せになって。」

山崎氏

「適正体重くらいになったかなあと思うんですけれども(笑)。食道がんの手術からまだ数ヶ月しか経っていなくて、回復中という感じです。」

代田

「山崎さんが執筆された記事の中で、「病気をするといろいろな情報が入ってくる」とありました。その中で、「正しい情報を見極めることが重要だ」とありましたが、新しいNISAも同じようなところがあるかと思うのですが。」

山崎氏

「そうですね。情報は、たくさんあれば良いというわけではないんですよね。情報を自分で判断する能力がないといけないし、判断するために必要な根拠がなければいけないし、判断に時間がかかりますよね。そういう意味で、ある程度情報を絞り込むということが大事。

例えば私の病気の話でいうと、こういう治療法があるとか、ああいうサプリがいいとか…。全部試すわけにもいかないので、信用できそうなものをどう絞り込んで、どう判断してくかが大事なんだと。

だから投資家の皆さんに対しても、適切な情報を早く伝える、なるべく余計な情報を伝えないことが大切だと思うし、投資家の皆さんも、たくさん情報があればいいというマインドセットを捨てること、良さそうな情報とそうでない情報をかぎ分けて早くアクセスすることが大事。この新春放談会をご覧になっている方は、適切な段階で適切な情報にアクセスしていると思います。」

テーマ1 新しいNISA制度をどう受け止めた!?

代田

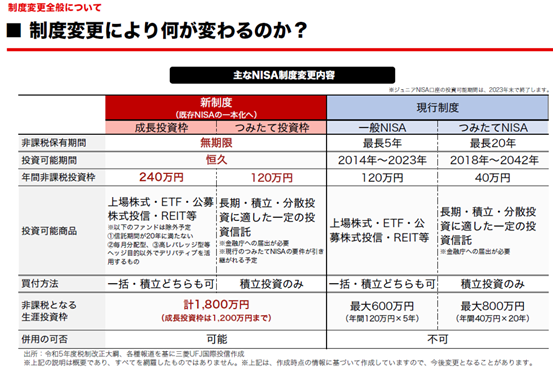

「では、新しいNISA制度のお話に入っていきます。ボードを用意しました。「成長投資枠」「つみたて投資枠」と枠が二つあります。ここで、一つ大きな誤解が生じてしまいます。枠がはっきり分かれていて、「成長投資枠は1,200万円まで」と書いてあるので、皆さんがどう思うかというと、成長投資枠は1,800万円のうち1,200万円なんだと。ということは、つみたて投資枠は600万までなのではないかと思ってしまうんですけれども、それは違います。

つみたて投資枠のところを見ていただくと、年間で投資できる枠が120万円。投資可能な商品は、「長期・積立・分散に適した一定の投資信託」ですので、これまでもつみたてNISA適格ファンドというものを金融庁が発表していましたけれども、基本的にはその適格ファンドがそのまま、このつみたて投資枠で投資可能なファンドになる。

成長投資枠の方を見ていただくと、年間の投資枠が240万円。投資可能な商品は、ETF、公募株式投信(除くETF)、REIT、個別企業の株式等とすごく幅広いんですね。公募株式投信も入っているということは、つみたて投資枠の対象商品も全部この中に入っているということなんです。かつ買い付け方法は、つみたて投資枠は積立投資のみですが、成長投資枠は一括、積立、どちらも可となっている。つまり、1,800万円全額をつみたて投資枠として使うこともできる。ですので、つみたて投資枠の中で、成長投資枠の部分をどれくらい持つかというふうに考えた方がいいかもしれないと。そこでお二人に質問ですが、新しい制度についてどのように受け止められました?」

小松原氏

「今までのNISAは、利用条件など難しいところがあると思っていましたが、今回は随分使いやすくなると思います。私は昔銀行員でしたが、当時はマル優(少額貯蓄非課税制度)という制度を多くの預金者がこぞって使っていました。それを考えると新NISAも多くの投資家に親しまれて使われるのではないかなと期待をしているところです。」

山崎氏

「思ったよりも規模も大きいし、制約も小さい。恒久化、無期限、今までのNISAと併用できるっていう新旧分離、しかも1,800万円という枠の大きさも含めて、金融庁良くやったなっと思います。もともと資産所得倍増、新しい資本主義と言っていて、せめて1つ目玉になるような政策が必要だったということもあり、ニュース等を聞いていると、この金額も土壇場で少し大きくなったというのもあった模様でしたね。

成長投資枠は、個別株投資を少しやってほしいのと、今までのNISAで個別株投資をしている人がいるので受け皿が必要だということがあったのかなと思いますね。過去のNISAを考えると2014年の使われ方があまりにも酷かったので、怒りのあまりに2018年につみたてNISAという資産形成にしか使えないような制度を作った。その延長でまた新しい制度を作っていくっていうことですね。つみたてNISAの対象銘柄になっているような投資家にフレンドリーな商品で運用すればいいし、成長投資枠という言葉に惑わされないで、上手に使ってほしいなと思いますよね。」

小松原氏

「1,800万円に大分広がりましたが、『1,800万円しかない』と思っている方々もいらっしゃると思い、ボードを用意しました。

こちら、米国株式の動向です。1925年末から、足元2022年12月末までのコスト控除後の累積リターングラフですが、97年前に100円投資していれば、現在14万円にもなっているんです。なんと1,400倍です。」

Copyright©2023 IbbotsonAssociatesJapan, Inc.All RightsReserved.

・過去の実績又はシミュレーションによるものであり、将来の運用成果の獲得を示唆あるいは保証するものではありません。図表を活用して、将来時点に関する計算結果や数値を例示していますが、仮想的な特定の条件のもとでの計算結果や数値の例示を目的としています。上記に記載されている情報、データ、分析、レポート、意見は、当資料作成時点のものであり、将来予告なしに変更する場合もあります。

・イボットソンが信頼できると判断した資料に基づいていますが、その情報の正確性、完全性、適時性、及び将来の市況の変動等を保証するものではありません。・イボットソンは、法律により定められている場合を除き、本レポートの情報、データ、分析、意見を利用して行ったいかなる投資の判断、損失、損害に責任は負いません。・上記指数はそれ自体運用商品ではなく、直接投資することはできません。・過去のパフォーマンスは将来のリターンを保証するものではありません。

「投資収益にすると年率約8%弱。72の法則に従えば、収益率が7%だったら(72÷7=)約10年で資産額が2倍になりますが、過去の米国株式同様に将来も年率8%が実現すれば、1,800万円まで蓄積した金額が(72÷8=)約9年で2倍の3,600万円になる訳です。将来の運用利益を過度に期待しすぎるのは危険ですが、運用によるリターンを考えると、含み益を考慮した時価総額は結構な金額になりますので、1,800万円の投資枠が少ないことはないと思います。」

山崎氏

「運用益まで考えると2,000万を超えてくるようなケースが多いだろうから。そういう意味では2019年に大騒ぎした2,000万円問題に対する一つの回答っていうことになっているので、あの時は酷いと思ったけど金融庁を許してやるかと(笑)」

代田

「そうですね。せっかくここまで良い制度に変わってきているので、金融庁も長く続けていってほしい。」

小松原氏

「本当にそうですね。」

代田

「長期投資とこれだけ言っているわけだから、その中で制度が変わるのは、必ずしもプラスではなく、どちらかというとマイナスの要因しかないので、そこはぜひお願いをしたいところかと思います。」

山崎氏

「そうですよね。2014年のNISAもロールオーバーという面倒くさいことを考えていたということは、そこを手直しながら続けていくつもりだったんだろうけれども。今度こそ長く続けていけるような制度にするぞということでいいんじゃないですかね。」

代田

「現行でNISAを活用しているのが1,700万人ぐらい。金融庁は5年でさらに1,700万の新しい人たちにNISA制度を活用してもらい、全部で3,400万人くらいの人に使ってほしいと。

まだ現行のNISAを始めていない方がいらっしゃれば、今年のうちから始めるのが良いと思います。例えば一般NISAで120万円投資すれば、ここから5年間は非課税で、さらに来年から新しいNISAが始められる。また、今年つみたてNISAを始めれば、40万円を20年にわたって非課税で運用できるということです。」

小松原氏

「手続きも一緒でいいのでしょうか?」

代田

「金融機関によっていろいろなパターンがあるんですけれども、現行NISAを始めた金融機関で新しいNISAをやるというパターンであれば、比較的簡単にお手続きができる予定です。ただ、一般NISAで買っていた投資信託が、新しいNISAで買えなくなる可能性はあります。」

小松原氏

「ありがとうございます。」

山崎氏

「分配金が毎月出るような投資信託は、新NISAにおいては対象外になる可能性があるってことですね。長期的な資産形成に合致しているものに絞り込みたい、金融庁的にはそういうことだろうし、金融業界的には手数料を稼げるものにならないかといったせめぎ合いがあるんだろうなと(笑)」

●新しくなるNISA制度についてもう少し詳しく知りたい方はこちらも併せてご覧ください。

(目次へ戻る)

テーマ2 つみたて投資枠・成長投資枠の使い分けは!?

代田

「二つ目のテーマが、今回の新しいNISA制度の『つみたて投資枠』『成長投資枠』をどう使っていったらいいのか。成長投資枠といっても、つみたてNISAと同じような商品群でいいという考え方もあれば、違うものをという考え方もある。これはもう人それぞれだと思うんですけれども、山崎さんはどうでしょう?」

山崎氏

「人それぞれっていうところに反論しようかなあ(笑)。お金を効率よく増やしたいというのは投資家みんな同じはずなので、わざわざ人それぞれと言って甘やかす必要もないんじゃないのかなと思うんですよね。

一般論を言うと、まずNISAっていうのは枠だからお金の器なので、この有利な器をできるだけ大きく使うということ。器に合致したものをそこに当てはめるということ。他のところにも資産があるだろうから合計で考えるということ。この3点を考えることで、論理的に答えは一つに決まるということだと思います。

だから、新NISAをできるだけ大きく使う。例えば360万円なら360万円、どんどんお金を移していくということですよね。預金とか一般の運用とかのお金を取り崩して移していけばいいし、移した中身は一番効率のいいもの、端的に言って私は全世界株式型のインデックスファンドで、信託報酬の安いものが良いと思いますけれども、そういうもので全ての枠を使う。これが基本的な使い方で、ファイナルアンサーだと思っています。

『自分は趣味だからもう少し面白いことがしたいので効率が悪くてもいい』っていう人がいれば、好きにすればということだと思う。成長投資枠っていうのがあるから、ちょっと違うことをしないといけないぞ、みたいな心境に陥る必要はないので。『成長投資枠に騙されるな』、キャッチフレーズはこれかな(笑)」

代田

「個人的にすごく興味があるのは、山崎さんのプライベートのポートフォリオってどうなっているのかなと。」

山崎氏

「昔、楽天グループの社員が楽天の株を1単元だけもらったことがあるんですね。それを大切に持っているだけで個別株投資は老後の楽しみにとっておいて、今は銀行預金とVT※だけ。あんまり自分のお金に興味がないんですよ。正確にいくらあるかも知らないし、入ってきたら使うみたいな。吸った息は吐くみたいな(笑)」

※米国の資産運用会社バンガード社が提供する米国籍の低コストETF。

小松原氏

「山崎さんのお話は非常に賛成すべきところと、ちょっと首を傾げるところがあって(笑)。賛成するところは、トータルで考えるということ。私も重要だと思います。

一つご紹介したいのは、アセット・ロケーションです。アセット・アロケーションは資産配分ですが、アセット・ロケーションは、資産の口座配分。新しいNISAと一般口座があったとします。どの口座に資産を配分すると、より効率的かという話です。例えば200の資金があったとしましょう。ある投資家の最適ポートフォリオが株式と債券100対100だとします。そうすると一つの考え方はNISA口座で株式と債券を50対50で持ち、一般口座でも50対50で持つ。実は、この方法は非効率なんです。NISA口座は非課税ですから、株式のように期待リターンの高い資産を100保有し、一般口座で債券を100持っていた方が、トータルで見た場合、課税の面で有利になるんです。

これがアセット・ロケーションの活用法のひとつです。

この考え方を用いると、山崎さんも仰っていたように、なるべく収益率の高いものをNISA口座で保有すべきなのです。トータルで、保有資産の資産配分や口座配分を最適にするという考え方が、この機会に根付くと良いと思っています。」

山崎氏

「これはご賛成いただけると(笑)」

小松原氏

「もう一つは、成長枠は一体何が良いかという話です。確かに、つみたて投資枠適格のインデックスファンドはすごく良いと思います。ただ、私は昔ファンドマネジャーもやっていて、個別銘柄も大好きなんです。」

代田

「個別銘柄っていうのは個別株式ですか?」

小松原氏

「はい、個別株式です。個別株式はNISAの成長投資枠でも買えますよね。成長性が高いと思える株式を選定し、自分でポートフォリオを組んで10年20年保有すれば、コストもかからず、そのまま良いポートフォリオを育てていくことができると思うのです。」

山崎氏

「なるほど。良いポートフォリオを個別株で作るということはできるんだけども、二つ問題があって、一つは個別株の投資単位が大きいんですよね。あとやっぱり個人が個別株投資で例えばインデックスファンドにそう劣らないポートフォリオを持つのは、いろいろな人に個別株投資について説明してみた感触からすると、昔思っていたより相当難しい。

趣味としての個別株投資と、資産形成とを両立するようなポートフォリオの作り方はあるし、それをお勧めしたい、情報提供をして手伝いたいというのは、私も元々ファンドマネジャーをやっていたから是非やりたいこと。でも、運用が趣味でもないし、仕事でもないっていう人は手数料の低い分散投資されたインデックスファンドを持っているのが良いんだろうなと思いますよね。ただ個別株投資というのは、自分の家庭菜園みたいなものを作って、土壌の良い一部として成長投資枠を使うというのは十分ありだと思うし、年間240万あればそこそこ投資できますよね。」

代田

「アセットロケーションについて、成長性の高い株式を中心に非課税枠を使うというのはその通りだと思うんですよ。一方で1,800万円という枠の大きさを考えると、その枠を使い切れない方ってかなりいらっしゃるので、債券も含めて運用するのであれば、1,800万円の枠のなかでほぼほぼ完結しながら、そこから超過する部分があれば期待リターンが低いものを出していく、そういう理解でよろしいですか。」

小松原氏

「そうです。」

山崎氏

「全体最適を意識しながら、枠をなるべく有効に使うことを考えましょう。」

(目次へ戻る)

テーマ3 資産形成層と取り崩し層、新NISAの枠の使い方に違いがある!?

代田

「さて、資産形成層と取り崩し層は、運用の仕方、新しいNISA枠の使い方に違いがあるかということですが。」

小松原氏

「つみたて枠と成長枠という意味では、大きな違いはないと思います。ただし、取り崩しについては色々考えるべきことがあります。例えば、取り崩しに備えた商品ポートフォリオです。バランス型一本保有している人はそれを取り崩すしかできません。しかし、複数の資産に投資をしている人は、割高の方から取崩すこともできるという話です。

もう一つは、せっかく新NISAは非課税枠なので、なるべく非課税枠は取り崩さないで普通預金や一般口座から取り崩していくのが常套手段です。NISAから取り崩すのはもったいないです。

取り崩しで難しいのは積立と違って、一人一人の諸条件が違います。生活水準によりますが生活費、取り崩し開始の資産額の水準などなど、皆さん異なり、どんな生活をしたいかよく考える必要があります。早く資産が枯渇するリスクとお金の寿命はトレードオフの関係があります。平均的にはリスクを取ったほうが、長期間では資産寿命が延びるので良い反面、短期的には資産価格の変動によって枯渇確率も高くなります。このような分析を踏まえ、どの程度のリスクを取るべきかについて、各自でよく考えないといけません。」

代田

「お金は、親からの相続もあればいろんなとこから入ってくる。不動産の売却もあるかもしれない。相続を考えればそもそもどれくらいを使い切るのかということも難しい。答えがないですよね。」

山崎氏

「実際に高齢者がどうやって取り崩すかを考えると、本人の余命ですよね。例えば、本人の持っているお金で最終的残したい金額を取り除いたうえで、余命+10年ぐらいですかね。余裕を見て1年間取り崩せる金額の目処をつける。でも多分それは資産運用が上手く行ったりすると、一年間取り崩せる金額もちょっと増えるし、うまくいかなかったりするとちょっと減るし、みたいなことがありながら。でも多分その後、健康状態も変わるだろうし家族の状態も変わるだろうし、働いて想定よりも稼いじゃったっていうことも起こるだろうし。それはその時々に考えていけばいい。

もう一つは、いろいろな家族の形態がありますけど、例えば50歳の人がいるとすると80歳の親がいて、80歳の親の資産はどうなっているか。親の資産と自分の資産と合わせて考えた時にどう最適化するかということを考えたらいい。例えば高齢になると取り崩していきましょう、高齢になるとリスクを下げてインカムものを増やそうというのは、俺のお金は俺だけで使うみたいな預金通帳だけ見ている人を頭に入れているプランニングのような気がしなくもないですよね。取り崩しはそもそも必要があれば部分的に取り崩せばいいし、取り崩しすぎて足りなくなるのはまた別途考えればいいし。だけど基本的には運用っていうのはずっとやるもの、それは資産形成期も取り崩し期も同じようにやっていけばいいし。そういう風に考えたほうがすっきりするし、現実的なんじゃないかなと思います。」

小松原氏

「ある取り崩しの分析によると、かなりリスクを取っても平均的にはお金の寿命が延びるために、あえてリスクの高い株式などのウエイトを低下させていく必要はないという結果もあります。一方で、取り崩し期になっても株式のウェイト高いと株式市場が下落した際に実額で大きく損失する可能性が高くなりますので、下落リスクを回避したい人にとってみると、資産が積み上がった後に株式のウエイトを低下させておくことは合理的な考え方でもあります。

重要なのは資産額を守りながら、増やしていこうという観点です。」

山崎氏

「自分の資産自体が増えているのは、リスク許容度が上がっている状態だよね。案外、何もしなくていいことが多いですよね。」

小松原氏

「山崎さんもおっしゃっているように、投資を続ければいいというのは、その通りなんですが、それができる人が少ないのも事実。そこをどうしたらいいのかは我々の業界の課題だと思っています。うちの親は現役の時に株式を購入していたのですが、現在は国債になっているわけですよ。ずっと株式で保有していれば相当増えたのになって・・(笑)」

代田

「その時の状況によってどれくらい取り崩せるものなのかとか、このぐらいやられる可能性もあるよという水準をざっくりと掴んでおくとよいですね。」

山崎氏

「大まかに理解して、そのリスクを持っていることに納得してしまうとそのポートフォリオ自体をいじらなければいけないっていうことがほとんどない。やるべきことは本当にシンプルだし、何種類も組み合わせなければいけないというようなことでもない。合理的なお金の扱いって案外退屈なんですよね。」

小松原氏

「どうやって数値に置き換えるかも必要だと思います。リスクを取った時と、取らなかった時で、資産が枯渇してしまう確率などを把握すべきです。リスクは取った方が平均的には資産額が増えますし、過去の傾向を元に長い目でみれば資産が枯渇するリスクも結局減っていく可能性があります。短期的な価格変動リスクに耐えられるかは個人にもよりますが、このようなことが分かれば個人金融資産2,000兆円が動くのではないかと思うんです。」

代田

「少額でも実際にやってみて、含み損も含み益も経験していかないと。なかなか理屈だと肌感覚としてわからないかもしれないですね。」

(目次へ戻る)

テーマ4 今、債券についてどう考える!?

小松原氏

「債券は、いくつか種類はありますが、株式と違い満期がある。クーポンレートが決まっていますので、クーポンを定期的に安定的にもらえるメリットがあります。ただし、金利が上がると債券価格が下がります。今はそういう状況です。

特に国内に比べて外国債券は金利が相当上昇しましたので、今までたくさん持っていた方は資産価値が減ってしまったと思われます。今後のことが不安かもしれませんが、金利が低い時よりも高い時に投資をした方が債券はメリットがあります。

ここで本質的なことは、すでに金利が上がり、債券価格が下がったことはもう気にしないことです。これから金利動向がどうなるかを意識しましょう。なぜなら、債券の長期的なリターンは、インカムリターン、つまりクーポンの水準で決まるからです。

したがって、現状における市中金利というのは非常に重要です。日本はまだ、たかだか0.5%ぐらいです。でも米国に関しましてはかなり上がって足元4%を超える水準になってきている。そういう意味では為替のことを考えなければ米債も投資メリットが出来たと言えます。ただこれはあくまでも債券を単品で考えた場合です。しかし、債券単品で考えてもしょうがないですね。どれに投資をするかというよりも、それを組み合わせて考える、いわゆるポートフォリオの考えが重要です。

リスク水準が同じだったらリターン高い方がいいな、同じ期待リターンだったらリスクが低い方がいいなと皆さんも思ってくださるでしょう。これが、教科書に書いてある効率的フロンティアという話なんですが、投資をする際に非効率な資産を持つ必要はなく、なるべくならリスクあたりのリターンの高い資産に投資しましょう!ということです。

注意すべきことは、今後金利が上がることは充分ありえます。金利上昇時にはキャピタル損が発生しますので、金利の上昇リスクに備えるべきです。そのためには個人国債や変動利付国債で金利上昇リスクを回避するのも一つの手です。」

山崎氏

「リスク許容度ごとのアセット・アロケーションの円グラフがあるじゃないですか。あれを個人の状況に当てはめるのはあんまり適切じゃないと思います。年金運用みたいに規格化されたお金は、アロケーションの中でローリスク型、ミドルリスク型、ハイリスク型っていうのを選べばよいと思う。しかし、そもそも個人でたいした大きなお金がない上に、拠出金も柔軟だしライアビリティ※も柔軟だし、その中で適切なリスクの大きさを決めるっていうのは、運用金額がこれだからそれに対して何パーセントっていう決め方ではない感じがします。

※ライアビリティ・・・ライアビリティとは責任・負債・債務などに対応する英語ではありますが、本稿では、将来必要な支払い義務全般を大きく指す言葉として使用。

例えば、よくあるケースとしては退職金が振り込まれて、分配金のあるミドルリスク・ミドルリターンと称するようなものに3,000万円を全部入れてしまう。しかし、同じリスクであれば、例えば1,000万円とか1,500万円でハイリスクなものを買って、残りは個人向け国債というポートフォリオの方が実質的にリスクは同水準でちょっと運用効率が良いし、さらに手数料だいぶ安いですよね。

上記のようなケースにおいて、性格占いみたいなアンケートの結果をもとに、慎重な人だからミドルリスク型とか、そういうような当てはめはどうもしっくりこない。個人の場合、ファクターとしてお金が足りなければ働けばいいし、いよいよ足りなければ節約すれば良いし、自分だけではなくて親からお金が転がり込んでくることもあれば子どもから助けてもらうこともあるだろうし、その逆もあるだろうし。機関投資家の言葉でいうとライアビリティ、将来払わなければいけないお金の義務みたいなものですけど、これが柔軟なんですよね。

そこで、リスクをコントロールするのは、リスク資産に投資する金額をベースに制御するのが一番。例えば個人で考えると、債券と株式と組み合わせる価値が本当にあるんだろうか。債券と株式と組み合わせて、例えば景気が悪くなった時に債券のパフォーマンスが好調で、株式のパフォーマンスが軟調なところを補うみたいな関係はあり得るけど、この相関関係ってそんなに安定しない。ある特定の状況でそれをうまく利用するっていうことは可能性としてできなくはないんだけれども。

あえて挑発的に言うけれども、そんな5,000万円とか1億円で、債券と株を組み合わせてどうこうとかっていうようなことに頭を使おうっていうのは、趣味ならばいいけれども実生活ではムダな努力だと思います。」

代田

「私なりに整理をすると、いわゆるファイナンシャルアドバイザーがお客様と対話をするときに、効率的フロンティアの例がだいたい出てきて、お客様のリスク許容度診断が入るけれども、山崎さんの今の説というのはそもそも個人のリスク許容度というアプローチそのものがなかなか難しいんじゃないかと。」

山崎氏

「リスク許容度とは、要するに投資する元本を固定した中でどれだけリスクを取るかっていう計算するための数字として登場しているんだけれども、そもそも投資する金額自体が個人の場合にフレキシブルでしょっていうのが現実だと思うんですよね。」

代田

「山崎さんはウエイトではなくて、金額ベースで考えていったほうがいいと。」

山崎氏

「リスクを取る金額ということですね。例えばこの3,000万円のお金があって300万円ぐらいは生活資金にしておこう、2,700万円あるぞっていうような時に、果たしてそれを細かく割る意味があるかどうかっていうことですよね。自分の人的資産とかそういうことを考えると2,700万円全部、株式でいい人もいるだろうし、私のハートはそれでは持たないっていうことだったら1,500万円だけ株式にしてあと個人向け国債に投資すれば良いし、とりあえず2,700万円を円グラフの元本と考えてその比率を考えるっていうようなプローチではどうもないなって言うことですね。」

小松原氏

「金額に落とし込むのはすごくいい考え方だと思います。では、それをどうやったらいいか?!そこで提案したいのは、個人資産の棚卸です。何も難しいことではありません。株式、債券、REITに何%ずつ保有しているか整理することです。

例えば、標準偏差20%の国内株式を50万円、標準偏差10%の外国債券を50万円、合計100万円保有していたら、トータルの標準偏差は、(20%と10%の平均の)15%になりますので、年間最大損失額の目安は(100万円×15%×2倍で)30万円となります。これに耐えられない場合は株式の金額を下げて、もっと債券に投資していこうとなるわけです。短期的に30万円の損失はたいしたことないと思うなら、株式をもっと保有していいわけです。資産の棚卸をして具体的な数値で考えることが重要です。」

山崎氏

「ただ、例えば300万円損するかもしれない。それは覚悟できるかっていった時に、この300万円をそもそも評価することが結構難しい。私が一つ提案しているのは、360万円を単位に考えましょうってことですね。360万円っていうのは、例えば65から95まで30年間がちょっと長めに見積もって老後の期間だと考えた時に、30年は360ヶ月じゃないですか。1ヶ月に1万円っていうことなんですよね。3,600万円保有している人なら1カ月10万円取り崩すことができる。年金と合わせて生活ができるだろうか。例えば、10万円が9万円になっても大丈夫であれば360万円減るということに対するリスクが取れるということ。360万円が最大損失額になるようなリスク資産の金額ってだいたい3倍ぐらいだから1,080万まで、例えばインデックスファンドを買っても大丈夫。そういう形で逆算していけばいい。ストックの損を一ヶ月あたりっていうフローに引き直して計算すると少し分かりやすいですね。」

小松原氏

「あともう一つは、今までリスクのことばかり話してきましたが、ポートフォリオを持つと期待リターンも見えてきます。例えば、リーマンショックのようなことが起きれば、分散されたポートフォリオでも短期的に下落します。しかし、その後10年間保有し続ければ元本が回復してきたことを考えると、短期的な損失を長期的な時間でポートフォリオのリターンが補ってくれるということです。

そこで重要なのはポートフォリオを持ったら、単年度で考えないで長期で考えること。私どもの試算ではつみたて投資を行い20年ぐらい持つと損失率はかなり低下するという結果がでています。これはリスクではなく、期待リターンに支えられているという話です。※」

※山口勝業・小松原宰明・服部陽一「時間軸とダウンサイド・リスクを考慮する積立投資のポートフォリオ選択」、日本ファイナンス学会第29回大会報告論文 2021年5月17日

代田

「20年間運用すればリスクが高くてもその期待収益率が高い、期待リターンが高いアセット、こういうものを中心に運用していたとしても、そのリスク分を収益率が上回って全体として20年という運用期間ではリスクの小さなものよりもリスクの大きいものの方がリターンが戻ってくる※。

※将来の運用成果を保証するものではありません。

最初の小松原さん説明のところで、去年と今年で外国債券が特に期待収益率は変わりましたと。効率的フロンティアもこう変わりますとご説明があったんですけれども、20年の運用であったとしてもポートフォリオを修正したほうがより良いというメッセージでしょうか?」

小松原氏

「一回決めたら、もうずっとそれを維持するというものではないです。マーケット環境が変わってきたら変わったなりに、投資対象や資産配分を微調整することは重要です。」

(目次へ戻る)

Q&A

―放談会の中で、参加者のみなさんからの質問に答えていただきましたので三つだけご紹介します。

Q.アクティブファンドは、インデックスファンドに駆逐されてしまうのでしょうか?

小松原氏

「この話は長いですよね(笑)。アクティブファンドは決して悪ではないと思うんですね。超過収益を狙っていきたいというのは商品提供側もそうですし、投資家もさらにリターンが欲しいというのは分かります。ただ、それは非常に難しいということと、それができやすいアセットクラスと、そうじゃないアセットクラスもありますので、まずアセットクラスの見極めが必要です。そのうえで、アクティブリターンを狙えるファンドを投資家自ら探せるかの問題があります。過去のパフォーマンスから将来のアクティブリターン(ポートフォリオのリターンとベンチマークのリターンとの差。超過収益率とも呼ばれる)を獲得できるファンドを探し出すのはほとんど不可能という分析結果※を数年前に私も発表しております。

※「よい投信をあらかじめ見つけられるか?」(MPTフォーラム2018年国際セミナー)

そうなると定性分析が非常に重要になります。5P(「フィロソフィー(Philosophy)=投資哲学」、「ピープル(People)=人材」、「プロセス(Process)=投資プロセス」、「ポートフォリオ(Portfolio)=ポートフォリオの構成」、「パフォーマンス(Performance)=運用効果」のこと)と呼ばれていますけれども、どのような哲学や運用プロセスでやっているか、どういう人が運用しているかというところを本当に見極めなくてはなりません。それは至難の業なんです。そう考えると、見つけるのも難しいファンドを手間暇をかけて探すことは慎重に考える必要があります。ただ、中にはインデックスを上回るファンドもあるので、これぞという哲学やプロセス、運用者が見つかれば、少しだけ投資するのはありと思います。また、しっかりとしたアクティブリターンを狙うファンドがあることも世の中には必要だと思います。」

山崎氏

「良いアクティブファンドを選んで投資するというのが方法論として確立されているわけではないから、合理的な意味ではアクティブファンドに投資することを正当化するのは難しい。アクティブファンド自体はなくなりはしないだろうし、なくなる必要もない。でも純粋に合理的にということを考えると、合理的ではないから。あとアクティブファンドの手数料を取りすぎているんですよね。そこを加味して、ご自身でご判断いただければと思います。」

Q. “自分だけではない資産運用”の考え方について、もう少し深掘りして聞きたいです。

代田

「資産運用は自分だけのものではなくて資産をつないでいくという面もあるので、自分たちが使い切るっていうことばかりじゃなくて、次にどう残すかっていう視点も必要だよねというところで、いかがでしょうか。」

山崎氏

「まずは親子仲良くっていうのが一番大切なものの、そもそも自分でしているかどうかも含めて問題なんですけれども(笑)。里帰りして、お金がどうなっているか聞いてみたら大変なことになっていたっていう話があまりに多い。私はあまり講演に呼ばれない評論家なんですけど、行く機会があれば『自分のお金のことはいいから親のお金一回確認してみてください』って言っています。

子どもが親のお金を確認するっていうことが大事だし、親の認知症リスクもありますよね。あとは、親子の資産も含めて合理的に考えるということですよね。子どもが一生懸命、積立投資しているのに、親はどんどんリスク資産を取り崩しているみたいなことだと全体としては無駄なので。お金を勝手に動かすと贈与税がかかったりしますが、最終的には相続するお金はこれだけあってっていうのは親子でうまくやったらいい。」

小松原氏

「そういう意味では、ファミリーオフィスみたいな発想ですね。孫も子もおじいちゃんも全部連結してトータルで家計のBS・PL(財務諸表)を考える。それを、できれば法人格できちんとやることはこれからの1つのビジネスになると思います。」

代田

「お金がある方にとっては、そういうやり方もあるでしょうし、さっき山崎さんがおっしゃっていた、せっかく1人1,800万円ある非課税枠、非課税の贈与額みたいなこともありますのでそういったものを活用しながら枠をうまく使っていくという考え方もありますね。」

Q. 投資信託を活用して外国株に投資した場合、海外の資産に掛かる税金についてどのように管理されてるのでしょうか。個人が市場から資産を購入する場合と、投資信託を通じて株式等に直接投資するようなファミリーファンド方式、ETFを通じて間接的に投資するようなファンドオブファンズ方式の場合での違いについて教えてほしいです。

代田

「外税控除に関する質問ですが、特定の投資国についてはその国との間で租税条約を結んでいて、余計な税金を払わないように我々のところでオペレーションしております。もう一つの質問ですが、間接的に一つのETFに投資したうえで複数の国の株式に投資しているファンドの場合、日本とその ETFが 上場している国との間に税金が一つ発生し、投資しているETF が上場している国と各国の間に税金が発生してきます。そのような場合、二重で発生している税金について取り戻せるかというと難しいケースも出てきます。そういう面でいうと、当社ノーロードインデックスファンドシリーズは基本的には直接各国に投資を行っていますので、租税条約の面からいうと、『きちんと払わなく済むものを払わないでいる』という状況がより実現しやすい構造にはなっているかと思います。」

・投資信託のリスクと費用については、こちらをご確認ください。

・価格変動リスクについて:株式の価格は、株式市場全体の動向のほか、発行企業の業績や業績に対する市場の見通しなどの影響を受けて変動します。組入株式の価格の下落は、基準価額の下落要因となります。債券の価格は、市場金利の変動の影響を受けて変動します。一般に市場金利が上がると、債券の価格は下落し、組入債券の価格の下落は基準価額の下落要因となります。市場金利の変動による債券価格の変動は、一般にその債券の残存期間が長いほど大きくなる傾向があります。

・為替変動リスクについて:外貨建資産への投資を行う場合、投資している国の通貨が円に対して強くなれば(円安)、ファンドの基準価額の上昇要因となり、逆に弱くなれば(円高)、ファンドの基準価額の下落要因になります。このような為替の変動により円ベースで投資を行う場合にはリスクがあります。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

・当ページは、過去の実績・状況またはミーティング開催時、及び本記事の作成時点での見通し・分析であり、将来の市場環境の変動や運用状況・成果を示唆・保証するものではありません。

【NISA制度に関する留意事項】・同一年において1人1口座(1金融機関)しか開設できません

・一般NISAとジュニアNISAは非課税期間満了時に新たな非課税投資枠へ移管(ロールオーバー)する場合は上限は適用されません。

・非課税投資枠が設定され、売却するとその非課税投資枠の再利用はできません。

・投資対象商品は金融機関毎に異なります。

・NISA口座で買い付けた有価証券を売却した際に譲渡損失が生じても、他の特定口座や一般口座での譲渡益と損益通算をすることや、繰越控除をすることはできません。

・当ページの新しいNISAに関する内容は2022年12月16日の資料作成時点における金融庁等、公的機関の公表資料に基づき、三菱UFJ国際投信が作成したものです。制度内容については、今後変更の可能性がある点にご留意ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員