金は、時代、国境を超えて価値が認められてきた実物資産です。投資対象の有価証券といえば株式や債券が代表的ですが、実物資産といえば金を挙げる人は多いでしょう。

過去、日本では金貨の一種である「小判」が貨幣として使われていた時代があります。現代は、中央銀行が通貨の量を管理する「管理通貨制度」が導入されていますが、19世紀から20世紀にかけては、紙幣を金と交換可能にすることで通貨の価値を維持する「金本位制」が、多くの国で導入されていました。

金本位制が廃止された現代でも、金は株や債券のように価値がある投資資産としての役割を持ち、さまざまな国の市場で日々取引されています。この記事では金投資の魅力と注意点を解説します。

金投資の魅力

金投資の魅力は以下のとおりです。

- 分散投資効果が期待できる

- 実物資産である

- インフレ対策になる

分散投資効果が期待できる

金は、「有事の金」とも言われ、一般的にはボラティリティの高い株式とは異なる値動きをする傾向があります。そのため、これらの有価証券に投資をしている人が金にも投資をすることで、分散投資の効果が高まります。

特に株式の割合が大きく、価格変動リスクが高いポートフォリオを組んでいる場合には、金投資による価格変動リスクの抑制効果が期待できます。

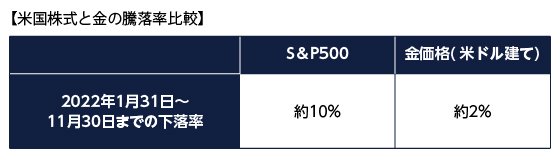

「有事の金」という表現の一例として、2022年の株式相場の下落時に、金がどれだけ資産全体の下落幅を抑えたのかを見てみます。本記事執筆時点(2022年12月初旬)では、ロシアのウクライナ侵攻や各国中央銀行の利上げの影響で、2022年中の株式相場は軟調な状況が続いています。米国の代表的な株式指数であるS&P500は、ロシアのウクライナ侵攻前の2022年1月31日から同年11月30日かけて約10%下落しました。一方、同期間の米ドル建ての金価格の下落率は約2%程度です。これは、株式市場が地政学的なリスクを回避し、株式よりも相対的に安全といわれる金は下落しなかったからだと思われます。

※指数については【当ページで使用している指数について】をご覧ください。

※各種資料をもとに三菱UFJ国際投信作成

もし、投資資産の100%をS&P500指数を対象とするインデックスファンドに投資をしていたら、約10%の損失※が発生していることになります。

※上記は試算であり、実際の運用とは異なります。したがって、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

一方で、このような有事の際には、同インデックスファンドを50%、金への投資を50%に分散していたら、損失は6%に抑えられていることになります。※

※計算式:50%×▲10%(米国株式に投資)+50%×▲2%(金に投資)=▲6%。また、左記は試算であり、実際の運用とは異なります。したがって、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

なお、実際に日本国内で販売されている円建てのS&P500のインデックスファンドの中でも為替ヘッジを行なわないファンドについては、米ドル/円の為替リスクが伴います。基準価額は株価だけでなく、為替の影響でも変動します。実は、日本国内で取引されている金価格も、同様に米ドル/円の為替の影響を受けています。世界の主要な市場における金の現物や先物の取引は米ドル建てで行われているため、円換算をする際に米ドル/円の為替レートの影響を受けるからです。上記の例では、為替の影響を抜きにして比較をするために、株価指数、金価格共に米ドル建てのデータを基に計算しています。

実物資産である

株式・債券については、それぞれ裏付け資産の価値に応じて価格が変動します。株式については企業倒産、債券はデフォルト(債務不履行)した場合、価値が0になってしまう可能性がありますが、金にはその心配がないという魅力があります。実は、銀行が破綻すると、預金であっても預金保険機構の保護を超える残高は戻ってこない可能性があります。このような事象が起きる可能性を「信用リスク」といいます。一方で、金は実物資産であるため、信用リスクがありません。そのため、戦争のような有事には金が買われることがあります。実際に、2022年2月24日のロシアによるウクライナ侵攻時から3月初旬にかけて、米ドル建ての金価格は世界の主要な株式市場の下落に反して上昇しました。

インフレ対策になる

インフレとは物価が上がること、すなわちお金の価値が下がることですが、金は実物資産であることから、物価の上昇にあわせて価格も上昇する傾向にあります。また、先述のとおり、日本国内の金価格は米ドル/円の為替レートの影響を受けるため、円安米ドル高は金価格の上昇要因になります。円安による輸入物価の上昇が原因でインフレが起きた際には、金価格も為替要因で値上がりすることがあるということです。

(目次へ戻る)

金投資の注意点

金には1つ大きな注意点があります。それは「金利が付かないこと」です。この点は、配当がある株式、金利が得られる債券もしくは預金と比較しても大きく異なる点です。後述しますが、金は購入時や保管時に費用がかかることがあります。金利が付かないということは、コストの回収のためには、金価格の上昇が不可欠だということです。

(目次へ戻る)

金に投資する方法

金に投資する方法には大きく分けて2つあります。

- 金の現物を買う

- 金の価格に連動する投資信託を買う

金の現物を買う

現物を買うのが金に投資する際に最も一般的な方法です。金の取引業者から金を買うことができます。

■金の現物の買い方

金を買う際の方法には、毎月一定額ずつ購入する「積立投資」と、一回でまとまった金額分を購入する「スポット購入」があります。

「積立投資」の良さは、積立額を一定にすることでドルコスト平均法の効果が期待できる点です。ドルコスト平均法とは、同じ金額で定期買い付けを行うことです。このようにすることで、投資対象の価格が安い時に多くの数量を買い、高い時には少ない数量しか買わない、ということが自然に起きます。1g(グラム)あたりの金価格が1月4,000円、2月8,000円、3月6,000円で推移したところ、平均の購入価格は2月3月の価格より低い5,535円/gになります。積立投資であれば、ドルコスト平均法の効果が期待できるので、相場に一喜一憂する必要がなくなります。

「スポット購入」の良さは、好きなタイミングでまとまった金額を投資できる点です。何らかの理由で金の価格が暴落した際に、「この価格なら一気に投資したい」と考える人に向いています。ただ、自分では安いと思った価格よりもさらに金価格が下落してしまうことがあるので、初心者には難しい投資法だといえます。

最初は積立投資でスタートしながら、金価格の動向を見ることに慣れてきたら時々スポット購入を検討する、というやり方がおすすめです。

■金の現物の保管の仕方

金を購入した後は、金の取扱業者から一定単位の現物を引き取るか、取扱業者によっては預けておくこともできます。金の現物を受け取る際には、金地金で受け取る方法と金貨で受け取る方法に分けられます。一般的に金貨は地金に比べるとプレミア分が価格に上乗せされているため、割高な傾向があります。自宅の保管場所に困る人は、業者に預けておくのが得策ですが、保管費用がかかる場合があります。

■金の現物の注意点

ここで金の現物投資の注意点をまとめておきます。

- 価格変動リスクがある

- 購入時に手数料がかかることがある

- 保管に苦慮することがある

1つ目の注意点は、価格変動リスクです。金は、信用リスクがないことから安全資産的なイメージを持つ人が多いですが、市場価格はある程度の幅で上下しているという事実もあります。過去の金の価格変動を良く見た上で投資判断をしましょう。

2つ目の注意点は手数料です。金の購入時には、取扱業者に一定の手数料を支払うのが一般的です。複数の取扱業者を比較することが大切です。

3つ目の注意点が保管についてです。金を自宅に保管していると、万が一空き巣に盗られてしまうなどの危険性があります。自宅保管の場合は金庫に入れておくのがベストですが、盗難の可能性をゼロにはできません。取扱業者に預けておけば盗難の可能性はなくなりますが、保管料は出費になってしまいます。

なお、取扱業者が金を預かる際には保管料が割安な「消費寄託」という方法があります。消費寄託は金の所有者が取扱業者に移転する代わりに、顧客は金を受け取る権利を付与される、という保管方法です。ただし、消費寄託をしている状態で、取扱業者が破綻した場合には金を受け取れなくなる可能性があります。消費寄託を選択すると、金の魅力の1つである「信用リスクがない」という点が失われてしまいます。

保管方法について悩んでしまう人には、次項で解説する投資信託を選択するのも一案です。

金の価格に連動する投資信託を買う

投資信託には、①国内の純金上場信託(ETF)に投資するものや、②海外(ロンドン)の金価格に連動する投資成果を目指すもの(以下、①②を総称して金連動型投信と呼びます)、③金鉱企業の株式に投資するものなどがあります。「金に投資をしたいけど、手続きや保管のことを考えるのが億劫」という人に向いています。証券会社の口座で手軽に買うことができるからです。

上記の①・②のような投資信託に投資すれば、現物の金に投資しているのとほぼ同じ経済効果を得ることができます。このような投資信託の代表的な仕組みの一つとして、投資家から集めた資金でETF等の金価格に連動する証券に投資をすることで、基準価額が金の価格に連動するというものがあります。一見複雑な仕組みに見えますが、「金連動型投信の基準価額は金価格に連動する」という結論を理解すれば、さほど難しい商品ではありません。証券会社に口座があれば、新たに金の取扱業者に申込書の請求などをする必要はなく、すぐに始められる点は金連動型投信の良さです。

■金の価格に連動する投資信託のメリット

金連動型投信のメリットは以下のとおりです。

- 手軽に投資できる

- 資産管理がしやすい

- NISAが利用できる

- 盗難の心配がない

金連動型投信は、既に証券会社に口座がある人であれば、すぐに投資をスタートすることができます。積立設定をすることで、ドルコスト平均法の効果を得ることもできます。購入した金連動型投信の残高は、他の株式、債券、投資信託と同様に、証券会社の口座管理画面で確認可能です。証券口座に資産の情報がまとまるので管理はしやすいといえます。また、逐一金のマーケット価格を確認しなくても、投資信託の評価額を見れば、損益及び金価格の動向をすぐに把握できます。

また、金連動型投信はNISAの対象になります。この点は現物への投資と大きく異なる点です。盗難の心配がないことも投資信託の利点です。

ちなみに、投資信託の仕組み上、販売会社、運用会社、信託銀行が破綻した場合でも信託財産は守られます。またETFの裏付け資産が金の現物であれば、投資家の保有口数に応じた金の現物が裏付け資産といえます。金連動型投信は証券でありながら、実物資産的な長所を有しています。

■金の価格に連動する投資信託のデメリット

金連動型投信のデメリットは以下の通りです。

- 手数料がかかる

- 商品選択をする必要がある

- 地金や金貨を引き出せない

1つ目のデメリットは、手数料がかかる点です。投資信託は、買う時、保有時、売る時に手数料がかかるのが一般的です。証券会社によっては金連動型投信がノーロード(買付手数料なし)に設定されている場合があります。一方で、信託報酬は、ほぼすべての金連動型投信で発生します。投資信託には売る時にかかる手数料的な費用として信託財産留保額がありますが、こちらは、なしの投信も多いので購入前にチェックをしておくと良いでしょう。

2つ目のデメリットは、購入可能な投資信託は複数あるため、商品選択をする必要があることです。選択の際には信託報酬が安ければ良い、というわけではありません。過去の基準価額の推移が金と連動しているか、純資産は十分にあるか、などの他の要素も含めて商品を選択することが大切です。

3つ目のデメリットは現物で引き出せないことです。金連動型投信は、あくまでも有価証券のため、金地金や金貨で引き出すことができません。この点が前半で述べた現物への投資と異なる点です。

(目次へ戻る)

まとめ

金は人類の歴史上、価値が認められてきた実物資産です。インフレ対策にもなるため、利潤目的だけでなく、資産防衛のための手段として金を取り入れる人も少なくありません。金は株式や債券と異なる値動きをするため、ポートフォリオに組み込むことで、資産全体のリスクを下げる効果が期待できます。

「持ち運びできる金地金を自宅に保管しておきたい」という人には、現物への投資が向いています。一方で、手軽さと管理のしやすさを重視する人にとっては、証券会社で売買できる金連動型投信が便利です。まずは金投資の目的が「実物の保管」「インフレ対策」「資産分散」のどれに当たるのかを考えてみましょう。そうすることで自身に合う投資方法が見つかるのではないでしょうか。

【当ページで使用している指数について】

S&P500株価指数とは、S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数で、米国の代表的な株価指数の1つです。市場規模、流動性、業種等を勘案して選ばれたニューヨーク証券取引所等に上場および登録されている500銘柄を時価総額で加重平均し指数化したものです。

・当ページ中の指数等の知的所有権、その他一切の権利はその発行者および許諾者に帰属します。また、発行者および許諾者が指数等の正確性、完全性を保証するものではありません。

各指数等に関する免責事項等については、三菱UFJ国際投信のホームページを合わせてご確認ください。

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員