収入を得たときや商品・サービスを購入したときなど、私たちは日々の生活の中でさまざまな税金を納めています。投資においても税金はかかりますが、世界の金融商品に対する課税はどうなっているのでしょうか。

今回は、知っておきたい税金の雑学として、投資にかかる税金や株式投資の課税方式の国際比較を紹介します。

投資した利益に税金がかかる

資本からの所得のうち、金融商品への投資で得られる所得のことを「金融所得 (国際的には資本所得)」(以下金融所得)と呼ばれることが多くあります。*1

金融所得には、株式などの譲渡所得や預金の利子などがありますが、日本では、復興特別所得税を除いた国と地方をあわせた金融所得課税の税率は所得に関わらず、原則として一律で20%です。金融所得に対する課税は、国によって制度は異なるものの、海外でも給与所得と比べると低く抑えられているケースが多くみられます。

(目次へ戻る)

課税対象となる金融所得の種類

課税対象となる主な金融所得は以下の通りです。

- 譲渡益:株式や投資信託などを売却したときに生じる利益

- 配当:株主への企業利益還元

- 分配金:投資信託を運用して得た利益を保有口数に応じて投資家に分配するもの

- 利子:貸借した金銭に対して一定利率で支払われる対価

(目次へ戻る)

知っておきたい投資にかかる課税の基礎知識

国ごとの課税の仕組みを見ていく前に、投資にかかる課税の基礎知識について確認しておきましょう。

総合課税と分離課税

日本の場合、金融所得に対する課税方式は、「総合課税」と「分離課税」の2つがあります。*1

- 総合課税:各種所得を合計した総所得金額から所得控除を差し引いた残額に一定の税率を乗じて税額を計算する方法

- 分離課税:他の所得と合計せず、分離して税額を計算する方法

給与所得のある人が、金融商品に投資して利益を得た場合には、総合課税であれば、給与所得と金融所得の合計額をもとに税額を計算します。一方、分離課税の場合は給与所得と金融所得を合計せず、分離してそれぞれ税額を計算します。

分離課税は、確定申告によって税額を納める「申告分離課税」、源泉徴収で納税が完結する「源泉分離課税」の2つに分けられます。

源泉徴収と確定申告

日本での税金の徴収方法は、「源泉徴収」と「確定申告」の2つがあります。*1

- 源泉徴収:所得の支払者が所得税などを徴収して国や自治体に納付する仕組み

- 確定申告:1年間の全ての所得金額とその税額を計算し、源泉徴収された税額との過不足を精算する手続き

金融商品に投資して利益が出た場合は、基本的に確定申告が必要です。しかし、証券口座を開設する際に「特定口座(源泉徴収あり)」を選択すれば、金融機関が所得税および住民税の源泉徴収を行い、納税が完了します。

(目次へ戻る)

株式譲渡益の課税方式の国際比較

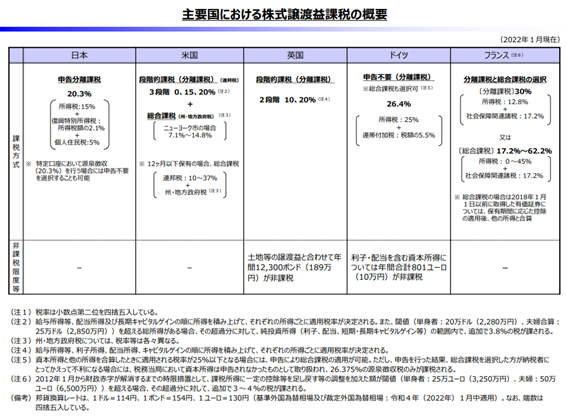

日本と諸外国では、投資に対する課税の税率や仕組みにどのような違いがあるのでしょうか。主要国における、株式譲渡益の税率と課税方式は以下の通りです。

出所)財務省 「金融・証券税制に関する資料」(主要国における株式譲渡益課税の概要)

2022年1月現在の各国の株式譲渡益の課税方式について、詳しく見ていきましょう。

日本

日本の税率は約20.315%で、内訳は「所得税15%、復興特別所得税0.315%、個人住民税5%」となっています。申告分離課税のため、基本的には確定申告が必要です。ただし、「特定口座(源泉徴収あり)」で取引する場合は申告不要を選択することも可能です。

米国

米国は分離課税で、税率は「0%、15%、20%」の3段階です。給与所得等、配当所得、長期キャピタルゲイン(保有期間12ヵ月超)の順に所得を積み上げ、それぞれの所得ごとに適用税率が決まります。州・地方政府税については、地域によって税率が異なります。

保有期間が12ヵ月以下の場合は総合課税となり、「連邦税10~37%+州・地方政府税」がかかります。

英国

英国は分離課税で、税率は「10%、20%」の2段階です。給与所得等、利子所得、配当所得、キャピタルゲインの順に所得を積み上げ、それぞれの所得ごとに適用税率が決まります。

英国では非課税限度額が設けられており、土地等の譲渡益と合わせて年間12,300ポンドまで非課税となります。

ドイツ

ドイツは分離課税で、基本的に申告不要です。税率は約26.375%で、「所得税25%+連帯付加税(税額の5.5%)」となっています。

ただし、資本所得と他の所得を合算したときの適用税率が25%以下の場合は、申告によって総合課税も選択可能です。申告の結果、総合課税が納税者にとって不利になる場合は、税務当局において申告はなかったものとされ、26.375%の源泉徴収税のみがかかります。

また、利子・配当を含む資本所得については、年間合計801ユーロが非課税となります。

フランス

フランスでは、分離課税と総合課税の税率を比較して有利なほうを選択できます。税率は、分離課税が30%(所得税12.8%、社会保障関連諸税17.2%)、総合課税が17.2~62.2%(所得税0~45%、社会保障関連諸税17.2%)です。

(目次へ戻る)

まとめ

投資の利益には税金がかかりますが、税率や課税方式は国によってさまざまです。日本の投資課税の仕組みを理解しつつ海外との違いも理解しておきましょう。

*1 出所)日本証券業協会「金融所得の実態に関する分析~「1億円の壁」を読み解く~」