2022年10月に、米ドル円の為替レートは「1米ドル=150円」に到達しました。同年の1〜2月の為替レートは1米ドルあたり115円前後で推移していましたが、3月から急激に円安米ドル高(以下、円安)が進み、同月中に「1米ドル=120円」を超えました。その後も10月のピークまで円安は続き、同年10月に150円に至りました。1年も経たないうちに、約35円も円安が進んだことになります。

日本は、多くの食料を輸入に頼っているため、この急激な円安は、2022年〜2023年にかけて起きている「食品の値上げラッシュ」の一因になっていると考えられます。

実際に、日本銀行調査統計局が公表している輸入物価指数(円ベース)は、2022年4月〜10月にかけて前年同月比40%超えの状態が続いていました。*1

もちろん、輸入物価の上昇は、海外のインフレも影響しており、円安だけが原因ではありません。しかし、為替レートは、私たちの生活に影響を与えるというのも事実です。

米ドル/円の為替レートは今後どのように変化していくのでしょうか。それを考えるために、この記事では、為替レートがどんな要因で変動するのかを解説します。

為替を動かす要因

為替相場は実需による通貨の取引と、利殖のための投機的な取引が要因で変動します。

実需による通貨の取引とは、たとえば「輸入をしている会社が決済用の米ドルを買う」とか、「輸出をしている会社が支払いを受けた米ドルを売って円に替える」といった経済活動上で必要な取引のことをいいます。

投機的な取引とは、為替相場の変動を利用して収益を得ることを目的とした取引のことをいいます。FX取引といわれる「外国為替証拠金取引」や、金融経済ニュースなどで取り上げられる「通貨先物取引」は投機目的で利用される通貨取引の代表例です。たとえば、「1米ドル=130円」の時に米ドルを買い、「1米ドル=132円」になった時点で保有している米ドルを円に交換すれば、差し引き2円分の利益が得られます。このような取引を巨額な金額で行うことで、まとまった利益を得ることができます。

FX取引や通貨先物取引は、金融機関に預けた証拠金の何倍もの取引が可能なため、投機的な取引が為替相場に与える影響は大きくなっています。

実需の通貨取引は「経常収支」を見ることで、今は円買い傾向にあるのか否かのだいたいの状況を確認できます。投機的な取引は日米の金利差を見ることで、ある程度の変動の傾向を掴むことができます。次の項からそれぞれの指標の見方を解説します。

(目次へ戻る)

経常収支とは

実需の通貨取引の状況を確認する際に、代表的に見られる指標が「経常収支」です。よく「貿易収支」という言葉を聞くことがありますが、貿易収支は経常収支を構成する項目の1つです。経常収支が黒字であれば、「円買い>円売り」の状態なので、円高傾向になると考えられます。経常収支の黒字幅が縮小したり、赤字になると、「円買い<円売り」の状態になるので、円安が進みやすくなります。例えば、企業が日本から米国への製品輸出を増やすと、米国からの受取代金が増加するため、経常収支の黒字幅は拡大します。企業は受け取ったドルを円に交換しなければならず、ドルを売って円を買う取引を行うため、ドル安円高の要因となります。一方で、経常収支が赤字になると、円安ドル高の要因となるといえるからです。

経常収支は、次の項目の合計額で構成されています。

- 貿易収支

- サービス収支

- 第一次所得収支

- 第二次所得収支

たとえば、2022年中の円安のピークの時期である、1米ドル=150円超えの水準に達した2022年10月の経常収支速報値は、下記のように発表されました。

出所)令和4年10月中 国際収支状況(速報)*3を基に三菱UFJ国際投信作成

あくまで10月の一例にはなりますが、経常収支は赤字となっており、このことは、米ドル円の為替レートが円安方向に動いているようです。※次に貿易収支等の指標も解説していきます。

※為替については、様々な要因が考えられるため、ここではあくまで一つの要因として捉えてください。

貿易収支とは

貿易収支は、輸出額から、輸入額を差し引くことで求められる統計数値です。

例示した上記の経常収支の表では、輸出額と輸入額が記載され、2つの金額の差額が、「貿易収支」として記載されています。貿易収支は輸出が輸入より多ければ「貿易黒字」、輸出が輸入より少なければ「貿易赤字」となります。2022年10月は、貿易収支は▲1兆8,754億円だったので「貿易赤字」でした。

円安は、外国からみたら日本の製品を安く買える機会です。日本の企業が国内に製造拠点を増やすなどして、輸出を増加させると、貿易赤字が縮小、または黒字化する可能性があります。

サービス収支とは

サービス収支は、主に下記の収支をまとめたものです。

- 輸送

- 旅行

- 金融

- 知的財産権等使用料

輸送の収支は、国際貨物の運賃や旅客運賃を受け取った金額から、支払った金額を差し引いたものです。

旅行の収支は、宿泊費や飲食費が対象です。外国人旅行者が日本で支払った額から、日本人が海外旅行で支払った額を差し引くことで求めます。

金融の収支は、証券売買手数料等が対象で、国内に支払われた金額から外国に支払った金額を差し引いた金額を指します。知的財産権等使用料の収支は、特許権や著作権等の使用料が対象で、外国からの受取額から外国への支払い額を差し引いた額のことです。

先述の経常収支の表では、2022年10月のサービス収支は▲7,224億円となっており、こちらも貿易収支同様、赤字ということになります。日本への外国人旅行者が増えれば、サービス収支の赤字幅は縮小する可能性があります。

第一次所得収支、第二次所得収支とは

第一次所得収支は、海外から利子や配当を受け取った金額から、支払った金額を差し引くことで求めます。親会社・子会社間の配当や利子のやり取りで発生する収支や、証券投資による配当や利子の収支、貸付や借入、預金などの利子の収支を合計します。

第二次所得収支は、居住者と非居住者間における官民の無償資金協力や寄付・贈与などの収支の合計を指します。

2022年10月の第一次所得収支は2兆8,261億円の黒字、第二次所得収支は▲2,924億円の赤字でした。第一次所得収支は、先述の貿易収支やサービス収支と異なり、黒字を維持しています。後述しますが、過去を振り返ってみると、第一次と第二次を合わせた「所得収支」は黒字傾向です。日本人がいかに多くの海外資産を保有しているのかを物語っています。

経常収支の状況と為替レートの比較

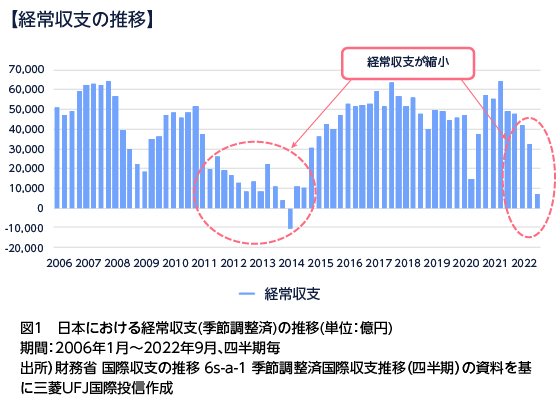

下図1は、2006年〜2022年までの日本における四半期ごとの季節調整済みの経常収支をグラフ化したものです。2022年は9月までのデータで作成しています。

まずグラフを見ると、日本は長期的に経常収支黒字国であることがわかります。つまり、実需の取引では「円買い傾向」ということです。

しかし、2022年および、2011年〜2014年ごろのように、経常収支幅が縮小している時期もあることがわかります。

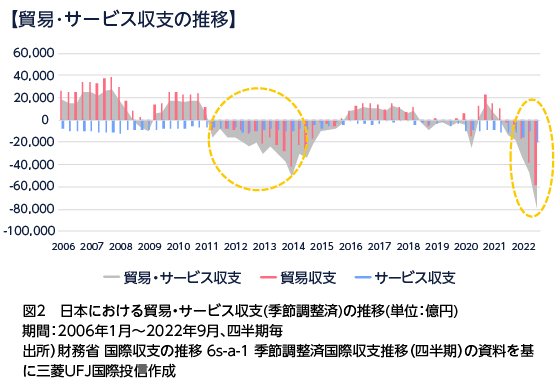

次に下図2【貿易・サービス収支の推移】を見てみます。このグラフから以下のことがわかります。

- 図1のグラフと比較すると、経常収支と貿易・サービス収支の上向いている時期、下落基調にある時期はおおよそ重なっている

- サービス収支はいつも赤字のため、貿易収支が赤字であれば、貿易・サービス収支も赤字になっている

さらに、下図3【所得収支の推移】も見ておきましょう。このグラフからわかることは、以下の2点です。

- 第一次所得収支はいつも黒字でありその額は増加傾向にある

- 第二次所得収支はいつも赤字だが第一次所得収支の黒字幅と比較すると少額であるため、所得収支はいつも黒字傾向である

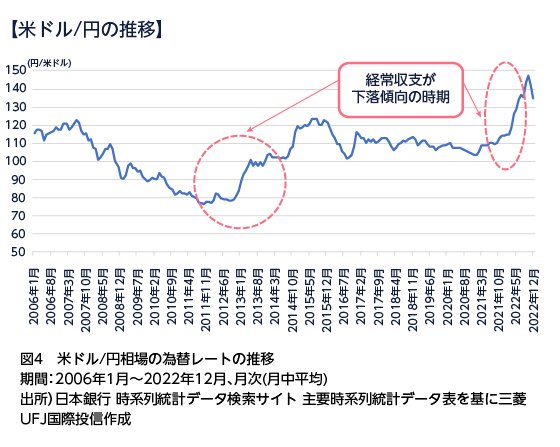

そして、下図4【米ドル/円の為替レートの推移】を見ると、要因は一つとは限りませんが、傾向として、経常収支の黒字幅が縮小傾向にある時期、すなわち貿易・サービス収支が赤字傾向にある時期(2011年〜2014年ごろ、および2022年)に米ドル/円の為替チャートは円安方向に推移していることがわかります。

ここまでの考察をまとめると下記のとおりになります。

- 経常収支のグラフの波形は貿易・サービス収支の影響を大きく受けている

- サービス収支はいつも赤字のため、貿易・サービス収支が赤字になるかどうかは、貿易収支次第となっている

- 所得収支はいつも黒字なので、貿易・サービス収支の赤字幅が所得収支の黒字幅を超えると経常収支が赤字になる

- 経常収支の黒字幅が縮小傾向の時期に、米ドル/円為替レートは円安傾向になっている※

※為替については、様々な要因が考えられるため、ここではあくまで一つの要因として捉えてください。

実需の通貨取引は、為替レートに一定の影響を与えているといえそうです。次の項では投機的な為替取引に影響を与える日米の金利差について解説します。

(目次へ戻る)

米国と日本の金利差が米ドル/円為替に影響する?

利殖のための為替取引、すなわち投機的取引では金利の高い国の通貨が買われ、金利の低い国の通貨が売られる傾向があります。もし米ドルの定期預金の金利が年3%、円の定期預金の金利が0.02%だったら、多くの方が「米ドルの定期預金の方が魅力的だ」と判断するのが自然です。これが、金利が高い国の通貨が買われる理由です。

もちろん、日本人から見れば為替変動リスクがあるので、すべての人が、金利が高いからといって米ドル預金をするというわけではありません。しかし、米ドルの使用予定がある人や、資産を分散させる観点で米ドルを持ちたいという人、現状相対的に米ドルを保有するよりも円預金では増えにくいと感じている人などにとっては、金利が高いことが米ドルを買う理由になる可能性は大いにあります。また、ヨーロッパ人やオセアニア地域の人々のように、円も米ドルも外国通貨である場合は、「外貨預金をするなら高い金利のほうがいい」と考えるのは当然です。

これは、投資家が国債に投資する際も同じです。たとえば10年満期の米国債が金利年3.5%、10年満期の日本の国債が金利年0.5%だったら、投資した通貨ベースでお金が増えるのは米国債ということになります。

FX取引では、金利の高い国の通貨を買い、金利の低い国の通貨を売ることで「スワップポイント」という収益が得られます。これも「金利が高い国の通貨買い」を後押しします。

なお、一般的には外貨預金や米国債への投資を「投機的」とは表現しません。しかし、今回は、「自分の資産を増やすための為替取引」を、経済活動の中で行う実需の為替取引と区別するために、広義の投機的な為替取引として解説しています。

(目次へ戻る)

為替レートの変動は投資信託の基準価額に影響する?

米ドル/円の為替レートは、日本の輸入物価に影響するだけでなく、資産運用の成績にも影響します。円安は、米国株のインデックスファンドのような米ドル/円の為替リスクがある投資信託の基準価額には上昇圧力となります。逆に円高は、そのような投資信託の基準価額の下落要因になります。

「自分が投資した後に円高になるのが怖い」という人は、投資タイミングを分散させる「積立投資」が有効です。

(目次へ戻る)

まとめ

米ドル円の為替レートは、実需と投機によって動きます。特に、貿易収支や金利差は、数ヶ月という短い期間に急激に変化するため、注視する必要があります。円安が進めば、日本から海外への輸出は有利になりますし、外国人旅行者の流入も期待できます。そうこうするうちに、貿易・サービス収支が黒字化し、円高の流れに転換するというサイクルも起き得ます。また、恒常的な円買い需要の基盤となる所得収支が増加していることは、「一方向への極端な円安論」に対する反論材料になると考えられます。

為替レートの今後の行方が気になる人は、経常収支と金利の推移をじっくりと観察し、自分なりの今後の見通しを立ててみましょう。

*1 出所)日本銀行調査統計局「企業物価指数(2023年1月速報)」

*2 出所)財務省「用語の解説 経常収支」

*3 出所)令和4年10月中 国際収支状況(速報)

*3の掲載場所:財務省「報道発表資料(発表日別)」

*4 出所)財務省「国際収支の推移 6s-a-1 季節調整済国際収支推移(四半期)」

*5 出所)日本銀行 時系列統計データ検索サイト「主要時系列統計データ表」

*6 出所)財務省「国債金利情報」

*7 出所)日本銀行「金融政策」の各公表情報

*8 出所)「Board of Governors of the Federal Reserve System Federal Open Market Committee」の各公表情報

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員