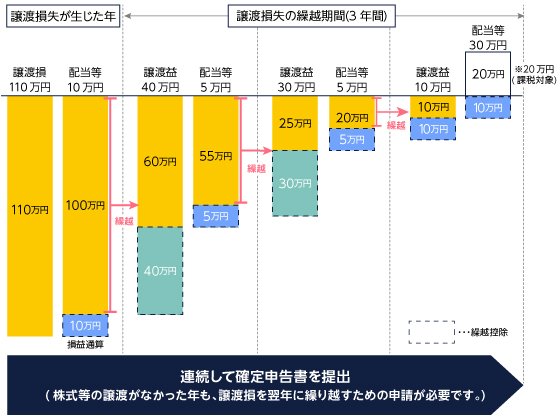

損益通算とは、同一年分の利益と損失を相殺することです。上場株式等の投資を行って利益(譲渡益や配当など)が出た場合は税金がかかりますが、一方で損失が出た場合には利益から差し引いて、その分だけ税金を減らすことができます。それでもマイナスになった場合、確定申告を行うことで最長3年間損失を繰り越して控除することも可能です。

株式投資や投資信託の運用において譲渡損失が発生した場合に、この損益通算を利用することで支払い税額が軽減できるメリットがあります。

効率良く資産運用を進めるためにも、損益通算を有効活用することは重要といえるでしょう。

損益通算を利用するための手続きは利用している口座などによって異なっており、制度を正しく把握して適切な判断をすることが大切です。

そこで今回は、資産運用で有効活用できる損益通算について、必要となる手続きも含めて解説していきます。

損益通算の理解が曖昧だと感じている人は、本記事の内容をしっかり理解しておきましょう。

株式投資や投資信託の運用における損益通算

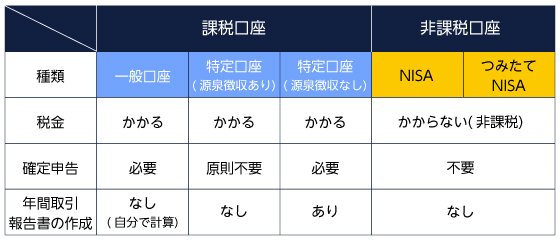

上場株式等の取引が行える口座には、一般口座・特定口座・NISA口座の3種類があります。このうち損益通算ができるのは、一般口座・特定口座です。

NISA口座では譲渡損失が発生したとしても、その譲渡損失を使って損益通算を行うことはできません。NISA口座で発生した利益は非課税となりますが、損失については税金計算上ないものとみなされるからです。*1

NISA口座における取引は、利益が発生しても損失が発生しても税制上は影響を受けません。

一般口座・特定口座における損益通算の仕組み

一般口座・特定口座において上場株式等の売買を行うと、利益や損失が発生します。

この利益と損失を相殺してマイナスとなった部分が、譲渡損失です。

この譲渡損失は確定申告により、その年分の上場株式等の配当等に係る利子所得の金額および配当所得の金額(上場株式等に係る配当所得については、申告分離課税を選択したものに限ります。)と損益通算ができます。控除しきれない損失は、確定申告することによって最長で3年間にわたって翌年に繰り越すことが可能となります。*2

出所)国税庁「No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除」

ただし、損益通算ができるのは、これらの配当所得について申告分離課税を選択している場合だけなので注意しましょう。

確定申告において上場株式等の配当等について申告分離課税を選択しない場合は、総合課税の対象となります(利子所得は総合課税の選択不可)。*3

この場合、損益通算はできませんが、「配当控除」という税額控除を利用することが可能です。*3

総合課税で配当控除を利用するのか、申告分離課税を選択して損益通算を利用するのかは、ご自身が適用される税率や譲渡損失の金額など、状況によって異なります。

そのため、ご自身の条件を踏まえた上で、最も投資効率が良くなる方法を選ぶようにしましょう。

(目次へ戻る)

ケース別損益通算に必要な要件

上場株式等の取引で譲渡損失が発生した場合、損益通算を利用するために確定申告が必要となる場合と必要とならない場合があります。

ケース別に分類しながら、確定申告が必要かどうかを確認していきましょう。

以下の通りNISA以外では3種類が課税口座となります。

特定口座(源泉徴収あり)で「配当金等を受入れる」

特定口座(源泉徴収あり)で上場株式等を売買して発生した利益については、税金計算を金融機関が行い税金を源泉徴収してくれます。

そのため、特定口座(源泉徴収あり)で発生した譲渡利益については確定申告する必要がありません。

特定口座(源泉徴収あり)には、上場株式等の配当等を受入れることが可能です。*4

この選択をした場合、金融機関が損益通算を行ってくれます。上場株式等の配当金や公募株式投信の分配金と他の譲渡所得(損失)とを合算して計算してもらえるので、特定口座(源泉徴収あり)の口座中で配当所得が発生しても原則、確定申告する必要がありません。

複数の金融機関で上場株式等の取引を行っている場合、金融機関の間で損益通算するなどの税金計算を行うところまでは対応してくれないので注意が必要です。

例えば、ある金融機関で上場株式等の配当等があり、別の金融機関で上場株式等の取引で譲渡損失が発生しているケースを考えてみましょう。

この場合には、特定口座(源泉徴収あり)で配当金等を受入れていても損益通算は行われないため、自身で確定申告を行わなくてはいけません。

特定口座(源泉徴収あり)で「配当金等を受入れない」

特定口座(源泉徴収あり)に上場株式等の配当等を受入れない場合、金融機関における税金計算上、上場株式等の譲渡損失と配当等の損益通算は行ってくれません。

そのため、損益通算には確定申告が必要となります。

一般口座・特定口座(源泉徴収なし)

一般口座・特定口座(源泉徴収なし)で取引を行っている場合、確定申告は自ら行う必要があります。損益通算を利用するためには、確定申告をしましょう。

(目次へ戻る)

まとめ:資産運用で損益通算を有効活用しよう!

今回は、上場株式等で資産運用を行う際の損益通算について説明しました。

上場株式等の取引では譲渡損失が発生することもありますが、その場合には上場株式等の配当等と相殺できることをしっかり頭に入れておきましょう。

なお、上場株式等の配当等については配当控除という選択肢もあるので、損益通算とどちらが有利なのかも意識しておくことが大切です。

また、損益通算を選択する場合、確定申告が必要となるのかはご自身の状況を踏まえてしっかり確認しておいてください。

特に複数の金融機関で上場株式等の取引を行っている場合には、特定口座(源泉徴収あり)で配当等を受入れていても確定申告が必要になることがあるので、注意しましょう。

損益通算の仕組みをしっかり理解し、効率の良い資産運用を進めていきましょう。

*1 出所)日本証券業協会「知っておきたいNISAのポイント」

*2 出所)国税庁「No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除」概要

*3 出所)国税庁「No.1331 上場株式等の配当等に係る申告分離課税制度」

*4 出所)auカブコム証券「特定口座(源泉徴収あり)で配当等の受入れ」