為替ヘッジとは、外貨建て資産の為替変動リスクを抑える運用手法です。投資信託の中には、「為替ヘッジあり」の商品もあります。為替ヘッジをするかしないかで、投資成果にはどんな違いが生じるのでしょうか。外貨建て資産に投資をするなら、為替ヘッジについての理解を深めておくことも大切です。

今回は、為替ヘッジの仕組みやメリット・デメリット、向いている人の特徴を解説します。

為替ヘッジとは

為替ヘッジとは、外貨建て資産の為替変動リスクを小さくするためにとられる手法です。*1

また、為替変動リスクとは、為替相場の変動によって円換算額に損益が生じる可能性のことです。*2

投資対象に外貨建て資産を組み入れると、換金時の為替レートによっては為替差損益が生じるかもしれません。この為替変動リスクを抑えるために、運用方針として為替ヘッジが行われる投資信託もあります。

為替変動リスクを抑えながら外貨建て資産に投資したい場合は、「為替ヘッジあり」の投資信託を選ぶのも選択肢の一つです。

為替変動が投資成果に与える影響

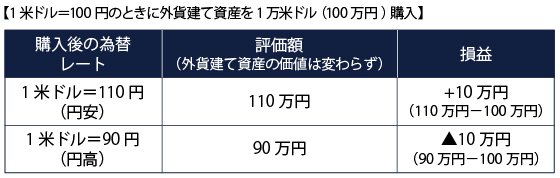

為替レートの変動は、投資成果にどのような影響を与えるのでしょうか。具体例として、「1米ドル=100円」のときに、外貨建て資産を1万米ドル(100万円)購入するケースについて確認しましょう。

購入後に、外貨建て資産の価値が購入時と変わらないとの前提で、為替レートが「1米ドル=110円(円安)」および「1米ドル=90円(円高)」になった場合の損益は以下の通りです(税金・手数料は考慮外)。

「1米ドル=110円(円安)」になると、為替差益が10万円生じています。一方で、「1米ドル=90円(円高)」となった場合は、10万円の為替差損となります。

このように、外貨建て資産への投資では、基本的に為替変動リスクの影響を受けることになります。

為替ヘッジ「あり」「なし」の見分け方

為替ヘッジがついた投資信託は、ファンド名に「為替ヘッジあり」と表記されているのが一般的です。

ファンドの運用方針などを記載した「目論見書(もくろみしょ)」で、為替ヘッジ「あり」「なし」を確認できます。通常は「ファンドの目的・特色」において、為替ヘッジを行うかどうかが明記されています。*3

(目次へ戻る)

為替ヘッジの仕組み

「為替ヘッジあり」の投資信託では、決済時の為替レートをあらかじめ決めておく「為替予約取引」を行うのが一般的です。為替予約取引を行うことで、為替相場がどのように推移しても、約束したレートで決済できます。

- 為替ヘッジなし:海外資産の買い

- 為替ヘッジあり:海外資産の買い+為替予約取引(売り予約)

上記のような仕組みとなります。

具体例を見てみましょう。「1米ドル=100円」のときに外貨建て資産を1万米ドル(100万円)購入し、同時に「1米ドル=100円」の為替予約取引(売り予約)を行うと、外貨建て資産の価値が購入時と変わらないとの前提で、損益は以下のようになります。(ヘッジコスト、税金・手数料除く)

外貨建て資産を1万米ドル購入後、円安となった場合為替益が10万円生じます。しかし、為替ヘッジの売り予約分が10万円の損失となり合わせてプラスマイナス0円となります。

円高(米ドル安)になった場合は逆に為替差損が10万円、売り予約が10万円の利益となり相殺されます。

このように、為替ヘッジでは、為替予約取引を組み合わせることによって為替変動リスクを抑える仕組みになっています。

なお、あくまで評価額のため、日本円に戻すまでは損益は確定しません。

(目次へ戻る)

為替ヘッジのメリット

為替ヘッジは、為替変動リスクの低減が期待できるのがメリットです。

外貨建て資産への投資では、購入時より為替レートが円高(他通貨安)になると為替差損が発生します。為替ヘッジをすれば為替変動リスクを抑えられるため、為替レートの変動を気にすることなく資産運用に取り組めます。

(目次へ戻る)

為替ヘッジのデメリット

一方で、為替ヘッジには以下のようなデメリットも存在します。

円安(他通貨高)で為替差益を得られなくなる

外貨建て資産は、為替レートが購入時より円安(他通貨高)になると為替差益を得られるのがメリットです。しかし、為替ヘッジを行うと、円安(他通貨高)になっても為替差益を得られなくなってしまいます。

為替ヘッジは円高(他通貨安)による資産の目減りを小さくしたい場合は有効ですが、円安(他通貨高)のメリットを得られなくなる点に注意が必要です。

コストがかかる

為替ヘッジは、コストがかかるのもデメリットです。為替ヘッジでは、理論的には外貨と円の短期金利差相当分のコストが生じます。*4短期金利とは、期間1年以内の取引に適用される金利のことです。*5円より投資先通貨の短期金利が高い場合に為替ヘッジを行うと、その金利差相当分をコストとして負担することになります。なお、金利差相当分のほかに、外貨の調達コスト等が上乗せされることもあります。

為替変動リスクをゼロにできない

為替ヘッジは、為替変動リスクを完全になくせるわけではありません。「為替ヘッジあり」の投資信託を選んでも、為替ヘッジのタイミングや市場動向などによっては損失が生じる可能性があります。

(目次へ戻る)

為替ヘッジ「あり」と「なし」はどちらを選ぶ?

投資信託で資産形成に取り組む場合、「為替ヘッジあり」と「為替ヘッジなし」のどちらを選べばよいのでしょうか。

為替ヘッジありが向いている人の特徴をまとめました。

- 為替変動リスクを抑えながら外貨建て資産に投資したい人

- 当面円高が続くと予想する人

為替変動リスクを完全になくせるわけではありませんが、為替ヘッジありの投資信託なら為替変動の影響を小さくできます。また、しばらくは円高(他通貨安)が続く(為替ヘッジをしなければ為替差損が生じる)と考える人も為替ヘッジありが向いているでしょう。

一方、為替ヘッジなしが向いている人の特徴は以下の通りです。

- 為替差益を得たい人

- 為替ヘッジのコストをなくしたい人

- 当面円安が続くと予想する人

為替ヘッジを行うと為替差益が期待できず、為替ヘッジコストもかかります。円安(他通貨高)局面で為替差益を得たい人、為替ヘッジコストを抑えて投資したい人は為替ヘッジなしが向いています。また、しばらくは円安(他通貨高)が続くと考えている人も為替ヘッジなしがいいでしょう。

(目次へ戻る)

まとめ

為替相場の動向は予測が難しいため、為替ヘッジ「あり」「なし」の選択はよく考えて行う必要があります。為替変動リスクを抑えて外貨建て資産に投資したい場合は、「為替ヘッジあり」を選択するのも有効です。

為替ヘッジの仕組みやコスト、メリット・デメリットを理解した上で、自分に合った商品を選びましょう。

*1 出所)投資信託協会「為替ヘッジ」

*2 出所)三菱UFJモルガン・スタンレー証券「為替変動リスク」

*3 出所)三菱UFJ銀行「3.目論見書・報告書の見方・読み方 -目論見書の見方・読み方(2ファンドの特色)」

*4 出所)三菱UFJモルガン・スタンレー証券「用語解説 為替ヘッジ」

*5 出所)三菱UFJモルガン・スタンレー証券「用語解説 短期金利」