投資を行う場合にはリスクが伴いますので、利益ばかりを期待することはできません。

そのため、投資信託等の取引を行っていれば、年間の投資成績がマイナスになることもあるでしょう。

年間での取引がマイナスとなった場合には、きちんと確定申告の手続きを行うことが重要です。

確定申告をせずにそのままにしていると、支払う税金が本来の金額よりも多くなってしまう可能性があります。

そこで今回は、「譲渡損失の繰越控除」という制度を紹介していきます。

投資信託等の取引を効率良く進めていく上で役立つ制度なので、ご参考にしてください。

投資信託等の損失は翌年に繰り越せる

投資信託などの通年の取引では、以下の2つの制度を利用することができます。*1

- 損益通算

- 譲渡損失の繰越控除

損益通算

投資信託等の取引で利益が発生した場合には、その利益の金額に対して税金が発生します。この際、投資信託等の取引で譲渡損失が発生していれば、この譲渡損失を他の上場株式等(投資信託含む)の取引で発生した利益(※)と合算して、利益金額から差し引くことが可能です。

(※)上場株式等に係る配当所得については、申告分離課税を選択したものに限ります。*1

これは「損益通算」という制度で、同一年分の利益と損失を相殺することです。「損益通算」では、投資信託等への投資を行って生じた利益(譲渡益や配当など)と、損失が生じた場合の損失分を合算して、その金額に課税することで利益金のみの課税の場合に比べ、税金を軽減することができます。

この損益通算で注意したいのは、以下に該当しているような人です。

- 特定口座(源泉徴収あり)を利用している

- 複数の金融機関で取引している

- 年間トータルで利益が発生している金融機関と、損失が発生している金融機関がある

特定口座(源泉徴収あり)では、取引と同時に金融機関が税金を計算して控除してくれるため、基本的に確定申告をする必要はありません。

ただし、税金の計算はあくまで金融機関ごとに行われるため、金融機関ごとに利益と損失が混在する場合に「損益通算」を利用するためには、取引金融機関ごとの損益を確定申告して合算する必要があります。

特定口座(源泉徴収あり)でも確定申告が必要になることがある点、しっかり頭に入れておきましょう。

譲渡損失の繰越控除

損益通算を行ってもなおマイナスになった場合、確定申告を行うことで損失を繰り越して控除することができます。

損益通算後、譲渡損失が残る場合に、譲渡損失を翌年に繰り越して、翌年の投資信託等の取引で発生した利益から差し引くことができる仕組みです。

また、翌年の利益から差し引いてもまだ譲渡損失が残る場合には、さらにその翌年にも繰り越すことができます。

このような形で残った譲渡損失を繰り越すことができる期間は、最長で3年間です。

前年に損失があり、繰り越した損失があった場合、翌年に全く投資信託等の取引を行っていなかったとしても、そのまま繰越したい譲渡損失がある場合には確定申告が必要です。

翌年に繰り越すことのできる譲渡損失が残っている場合には、しっかり確定申告を行うようにしましょう。

なお、NISA口座で発生した損失は、他の口座で得た利益と損益通算できず、損失の繰越控除もできないので、注意が必要です。

(目次へ戻る)

投資信託等の譲渡損失の繰越控除の事例

続いて、具体的な事例で確認していきましょう。

投資信託等の取引で譲渡損失が発生した場合、譲渡損失の繰越控除を行うとどれぐらいの税金負担になるかのイメージです。

なお今回の事例では、取引で利用した金融機関は1社で、特定口座(源泉徴収あり)を利用しているものとします。

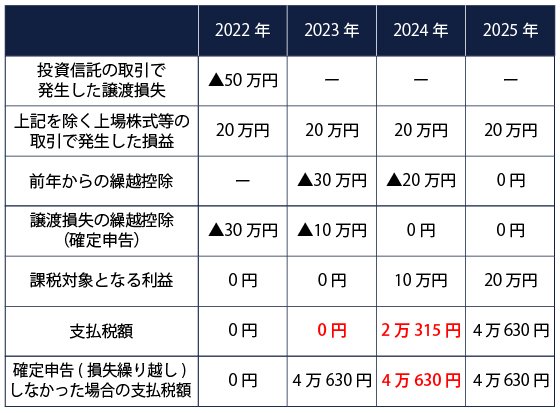

【ケース1】2年間繰り越しのケース

※上場株式等の取引で発生した利益に適用される税率は20%(所得税15%、住民税5%)です。なお、平成25年から令和19年までは復興特別所得税として所得税に2.1%が上乗せされるため、税率が20.315%となります。*2

上記の表では、2022年に投資信託で50万円の譲渡損失が出ており、それ以外の上場株式等の取引では、毎年20万円の利益が出ている場合を想定しています。

2022年は年間で30万円の損失があるため税金はかかりません。2022年に確定申告をしていない場合には翌年(2023年)以降に納税額の差が出てきます。

2023年は年間20万円の利益があり、もし確定申告をせずに前年の損失を繰り越していなかった場合には20万円の利益に課税されます。

一方、2022年の損失である30万円を確定申告し翌年に繰り越していた場合には2023年の課税対象は利益の20万円から繰越控除の30万円が控除されるため、年間利益は-10万円となり税金はかかりません。

さらに2023年に確定申告して2024年の年間利益(20万円)から繰越控除(-10万円)を控除すると2024年の税金も確定申告しなかった場合の半分の税額で納税終了となります。

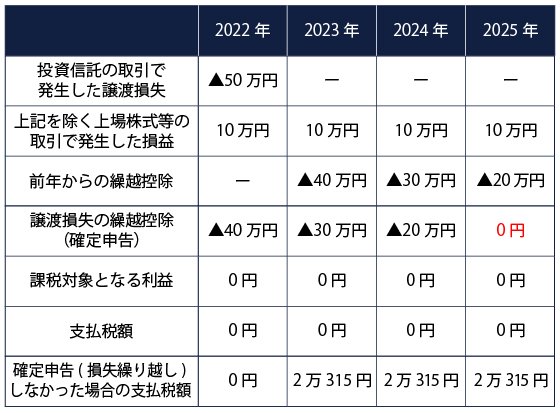

【ケース2】最長で繰り越せるのは3年間

続いて2つ目は、譲渡損失を繰り越せる最長期間(3年間)について確認していきます。

次の表を見てください。

この表では、2022年に投資信託で50万円の譲渡損失が出ており、それ以外では毎年、上場株式等の取引で10万円の利益が出ている場合を想定しています。

繰り越すことになる譲渡損失40万円に対して3年間で発生した利益は30万円であり、3年間で繰り越した損失の全てを消化できていない点です。

そのため2025年を見てみると、前年からの繰り越した譲渡損失は20万円でしたが、利益は10万円のため繰越控除は10万円分が残ります。確定申告をしても繰り越せる譲渡損失は0円となります。

損失の40万円を繰り越した場合にすべての損失金額を利益と相殺できた場合には支払税額は、約8万円抑制できるはずですが、このケースで実際に抑えられた支払税額はトータルで約6万円です。

このように、譲渡損失の繰越控除をすれば必ずその分の納税額が減少する、というわけではありません。

繰越控除によって相殺できる支払税額は、翌年以降3年間の利益の発生状況によって変わってくる点はしっかり理解しておきましょう。

(目次へ戻る)

繰り越すために必要な手続き

損益通算において有効な譲渡損失の繰越控除の制度ですが、確定申告を行わないと利用できない点に注意が必要です。

その年に忘れずに確定申告しておきましょう。

また、前年からの繰越控除がある場合で、今年は上場株式等の取引(損益)が全くなかったということもあるかもしれません。

このケースだと、取引をしなかったから確定申告が不要ではないかと考えてしまいそうなところですが、前年からの繰越控除を翌年に繰り越すためには確定申告が必要です。

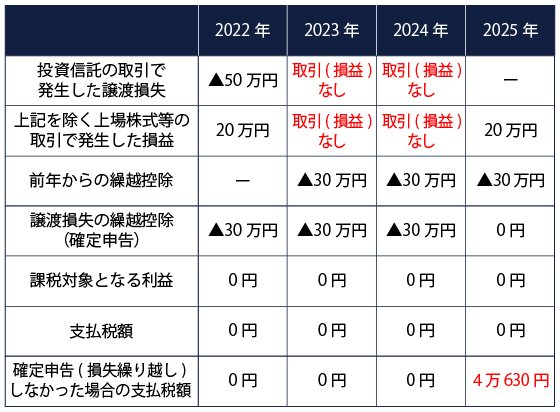

【ケース3】年間取引(損益)がなかったケース

この表では、2022年に確定申告をして30万円の譲渡損失を繰り越しており、2023年と2024年には取引(損益)が無く、2025年に利益が20万円発生した場合を想定しています。

この場合、2023年と2024年にきちんと確定申告していれば、2025年の支払税額は0円となりますが、取引(損益)のない年の確定申告を忘れていると支払税額が約4万円発生いたします。

譲渡損失の繰越控除を利用するには確定申告の手続きが必要になるということは、しっかりと押さえておいて下さい。

(目次へ戻る)

確定申告は忘れずに行いましょう

今回は、投資信託で発生した譲渡損失を繰り越して、翌年以降の利益から差し引く制度について解説してきました。

資産運用を効率良く行っていく上で、税金の仕組みを適切に理解することはとても重要です。

譲渡損失が発生した場合には、この制度を忘れずに活用しながら、長期的な資産形成に取り組みましょう。

*1 出所)国税庁「No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除」の概要

*2 出所)国税庁「No.1463 株式等を譲渡したときの課税(申告分離課税) 」の概要>税率