iDeCoとは、個人型確定拠出年金の愛称です。

国民年金や厚生年金といった公的年金とは異なり、加入は任意であり、申込手続きや掛金の運用はすべて自分で行う年金制度です。*1

「iDeCoという名称を聞いたことはあるが、どんなものか知らない」という方も多いと思います。

今回は、iDeCoに加入することで受けられる税制優遇制度について解説します。

iDeCo(個人型確定拠出年金)の仕組み

iDeCoは、国民年金基金連合会が実施主体となっている私的年金の制度です。

国民年金などの公的年金に上乗せできるため、老後の資産をより豊かにするための有効な方法の一つです。*1

月々5,000円から積み立てられるので、ご自身のペースで無理なくスタートできます。*2

私的年金は、大きく分けると「確定給付型」と「確定拠出型」の2種類があります。*3

「確定給付型」とは、確定給付企業年金制度のことを指します。

原則、事業主(企業)が掛金を拠出し、給付額があらかじめ決まっている制度です。*4

一方、「確定拠出型」は加入者ごとに拠出された掛金を加入者自らが運用し、その運用結果に基づいて給付額が決定される年金制度です。*5

確定拠出年金には、企業型年金(企業型DC)と個人型年金(iDeCo)の2つに分かれており、iDeCoは個人型の確定拠出年金の愛称です。

iDecoは加入の申込手続きや掛金の拠出・運用まで、すべて自分で行う必要があります。

iDeCoに加入することで得られるメリットは、税制優遇を受けられることです。

iDeCoでは、拠出・運用・給付時の3つの段階において優遇措置を受けられます。*6

(目次へ戻る)

iDeCoのメリットとは?3つの税制優遇制度を解説

iDeCoの強みは、老後に向けた資産形成をしながら税制優遇が利用できるという点です。

受けられる税制メリットは3つあります。以下、詳しく見ていきましょう。

掛金全額が所得控除の対象となる

iDeCoでは、拠出した掛金すべてが所得控除(小規模企業共済等掛金控除)の対象となります。*6

課税所得が減るので、その年の所得税と翌年の住民税から優遇措置が反映されます。*7,8

国民年金基金連合会から「小規模企業共済等掛金払込証明書」が届くので、勤め先で年末調整を受けるか、証明書を添付して確定申告をすることで控除を受けられます。*9

運用益が非課税で再投資できる

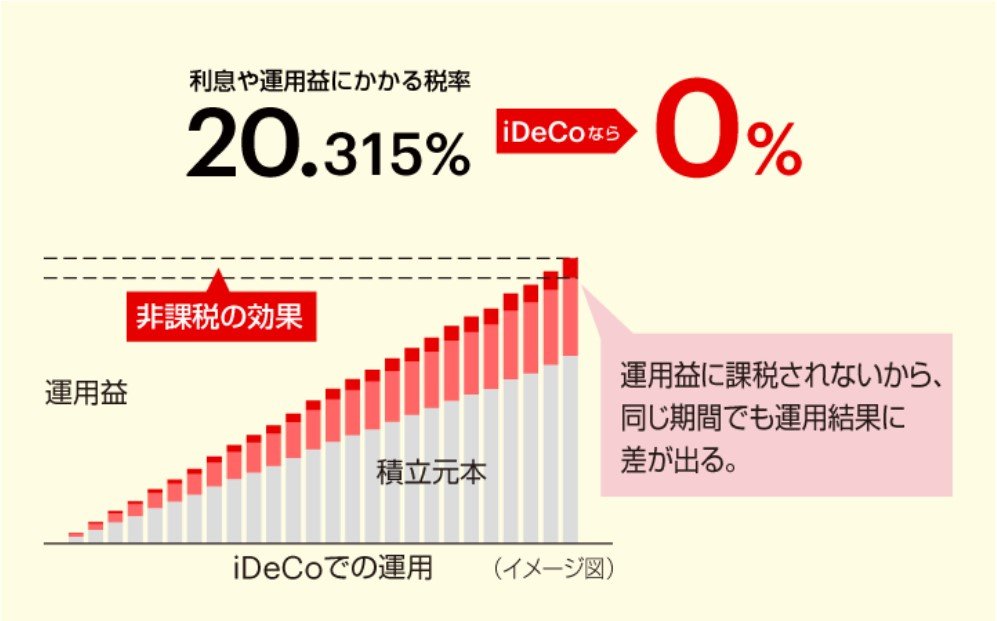

株式や投資信託など金融商品を運用すると、運用益に対して課税されることが一般的です。所得税15%および住民税5%に、復興特別所得税が加わり、合計20.315%の金額が徴収されます。

しかし、iDeCoであれば運用して得た利益に課税されず、再投資できます。*6

下図のように、20.315%の課税の有無によって、運用益の結果に差が生じます。

〈iDeCo(イデコ:個人型確定拠出年金)の3つの税制メリット〉

※運用益に対する税率20.315%(所得税15.315%、住民税5%)が非課税になります。運用中の年金資産には1.173%の特別法人税がかかりますが、現在は課税が凍結されています。

引用)三菱UFJ銀行「iDeCo(イデコ:個人型確定拠出年金)の3つの税制メリット」

長期間かけて資産形成していくのであれば、ぜひ受けておきたい税制優遇制度です。

受け取り時にも控除がある

iDeCoの資産は、受給権が発生する年齢(原則は60歳)に到達したら受け取れます。*11

老齢給付金として受給するには、「年金」または「一時金」、「年金と一時金の併用」の3種類から選択可能です。

年金として受け取る場合は雑所得として扱われ、「公的年金等控除」の対象となります。iDeCo以外の国民年金や厚生年金と合わせた収入に対して控除があります。iDeCoを年金として受け取り、他の年金等とも合わせて年間110万円以下であれば課税されません。しかし、110万円を超えてくると雑所得として課税の対象となります。また、受取時に毎回440円の手数料が必要となります。

一時金として受け取る場合には、退職所得扱いのため「退職所得控除」の対象となります。*6

iDeCoに加入した場合、どのくらい税が軽減されるかを年齢別にシミュレーション

ここでは、実際にiDeCoに加入した場合、どの程度の税金優遇があるのか年齢別に比較します。

iDeCo公式サイトの「かんたん税制優遇シミュレーション」を使用し、所得税や住民税がどれくらい軽減されるのか具体的に見ていきましょう。

今回は、国税庁が公表している平均給与の値を基に年収を433万円とし、月10,000円を65歳まで積み立てた場合の税制優遇額を計算しています。*12

税制優遇額は、iDeCoによる所得税および住民税の軽減額の合計です。

20歳・30歳・40歳・50歳と、スタート時期が異なる場合、受けられる税の軽減額に差は生じるのでしょうか。

引用)iDeCo公式サイト「かんたん税制優遇シミュレーション」を基に三菱UFJ国際投信作成

同じ収入・掛金で計算した場合、加入年齢が10年違うと税制優遇総額に180,000円の差が生じています。

正確な税制優遇額を把握するには「扶養家族の有無」などを加味する必要がありますが、同じ条件ならば、加入が早いほど税制優遇効果は大きいことは明らかです。

(目次へ戻る)

iDeCoを始めるタイミングはいつが正解?制度の注意点も知っておこう

掛金の全額控除を受けられる点から考えると、iDeCoのスタートは早いほどメリットが大きいといえます。

しかし、iDeCoの制度には注意点もあります。

iDeCoは、受給権が発生する年齢(原則60歳)まで資産を引き出すことができません。*13

「現金化しにくい」という流動性リスクがあるため、資産形成をするうえでiDeCoに拠出する額が偏らないように留意する必要があります。

なお、ほかにも運営管理機関の管理手数料や元本割れのリスク等にも注意が必要です。

(目次へ戻る)

まとめ

iDeCoでは、拠出・運用・給付という3つの段階で税制優遇を受けられます。

公的年金にプラスできる制度として、税制メリットから考えても有効な資産形成方法です。

年齢別シミュレーションのとおり、開始が早いほど税制優遇メリットが大きい点も事実ですが、「現金化しにくい」というデメリットもあります。

バランスを考えながら無理なく運用し、老後をより豊かにするための準備をしていきましょう。

*1 出所)厚生労働省「iDeCoの概要」

*2 出所)iDeCo公式サイト「iDeCo(イデコ)の仕組み」

*3 出所)厚生労働省「私的年金制度の概要(企業年金、個人年金)」

*4 出所)企業年金連合会「確定企業給付年金に関して よくあるご質問」Q1

*5 出所)企業年金連合会「確定拠出年金に関して 確定拠出年金の仕組み」Q1

*6 出所)iDeCo公式サイト「iDeCo(イデコ)のイイコト」

*7 出所)国税庁 令和3年度分確定申告書等作成コーナー「よくある質問(小規模企業共済等掛金控除の金額)」

*8 出所)東京都主税局「個人住民税(7 個人住民税の所得控除)」

*9 出所)iDeCo公式サイト INDEX iDeCoのご案内「1.3所得控除の手続きについて」

*10 出所)国税庁「株式・配当・利子の税(利子等・配当等の課税関係)」

*11 出所)iDeCo公式サイト 加入者の方へ「年金資産の受け取り(老齢給付金)について」

*12 出所)国税庁「令和2年分 民間給与実態統計調査」p15

*13 出所)iDeCo公式サイト iDeCoをはじめよう「ご注意いただきたいこと」