ポイント

投資信託の中には、年齢やライフサイクルにあわせて資産配分比率が変更される「ターゲットイヤー型」と呼ばれるファンドがあります。個人の資産形成において、ターゲットイヤー型ファンドは有効な手段となり得るのでしょうか。

今回は、ターゲットイヤー型ファンドの特徴とメリット・デメリット、注意点について解説します。

ターゲットイヤー型ファンドとは?

ターゲットイヤー型ファンドとは、投資家の年代などに合わせて資産配分やリスクを変動させる、ライフサイクルファンドの一種です。あらかじめ目標とする年(ターゲットイヤー)を決め、ターゲットイヤーが近づくにつれて資産配分比率を変更します。*1

ターゲットイヤーに向けて徐々に値動きの大きい株式の比率を下げ、比較的値動きが小さい債券の割合を上げるのが一般的です。

ターゲットイヤーに到達した後は、固定された資産配分比率で安定的な運用を行います。

定年退職を迎える時期にターゲットイヤーを設定することによって、計画的に退職後や老後の資金を準備できます。

自分で資産配分を変更する場合との違い

投資信託を活用した資産形成では、複数のファンドを保有して、自分で資産配分を変更する方法もあります。定期的に運用状況を確認し、必要に応じてファンドを売買することによってリバランス(資産配分の調整)が可能です。

たとえば、運用方針が「株式50%、債券50%」のときに、株価の値上がりによって資産配分が「株式80%、債券20%」に変化したとします。この場合、株式を売却したり、債券を追加購入したりして、資産配分を「株式50%、債券50%」に戻します。

ただし、初心者が自分でリバランスを行うのは難しいかもしれません。また、資産管理に時間や手間をかけられない人もいるでしょう。

ターゲットイヤー型ファンドは、ターゲットイヤーに向けて自動的に資産配分比率を調整し、リスクを抑制していくため、初心者や忙しい人でも利用しやすい商品といえます。

(目次へ戻る)

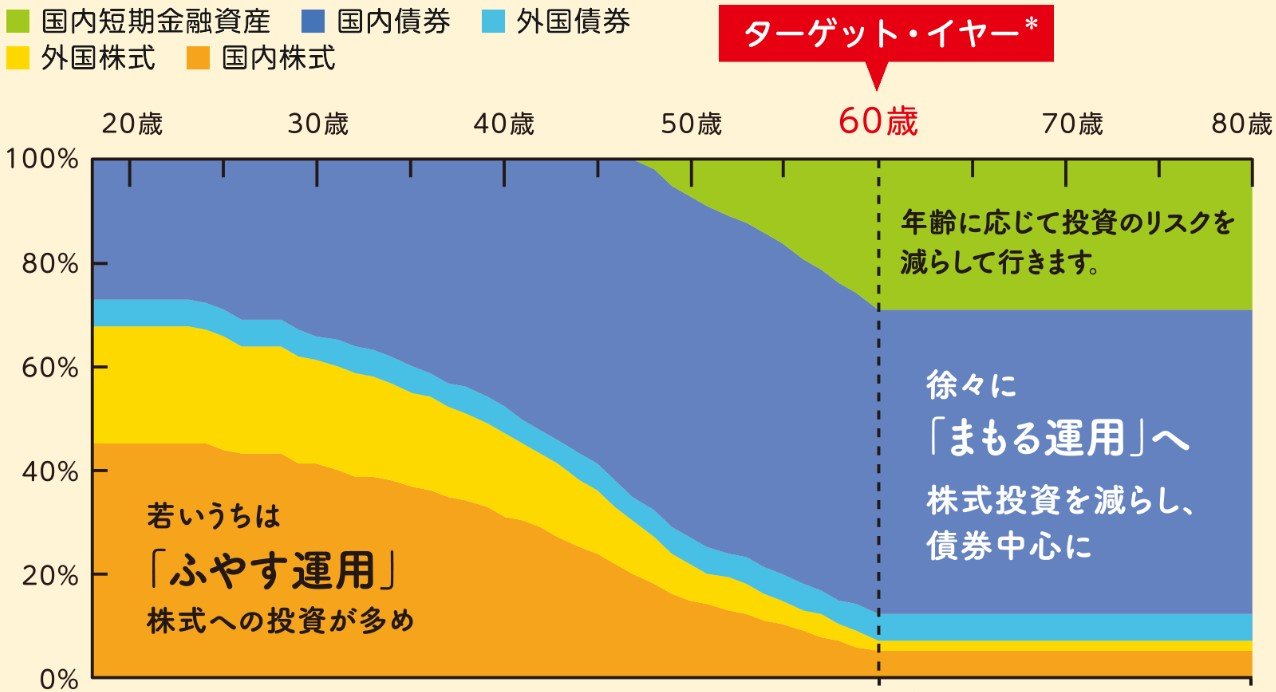

ターゲットイヤー型ファンドのイメージ

以下は、仮にターゲットイヤーを60歳とした場合の、ターゲットイヤー型ファンドの運用イメージです。

<ターゲットイヤー型ファンドの運用イメージ>

*一般的な定年退職時期である60歳を迎える年次を「ターゲット・イヤー」と仮定していますが、あくまで一例であり、すべての場合にあてはまるわけではありません。

出所)三菱UFJ国際投信作成

若いうちは国内株式や外国株式の割合を高め、資産を増やすために積極的な運用を行います。しかし、年を重ねるにつれて許容できるリスクは小さくなるのが一般的です。そのため、徐々に株式を減らして債券を増やし、投資のリスクを抑えていきます。

60歳でターゲットイヤーに到達した後は、債券中心の固定された資産配分で運用が継続されます。

上記はあくまでターゲット・イヤー型ファンドの資産配分推移のイメージであり、すべてのターゲット・イヤー型ファンドの資産配分を示したものではありません。

(目次へ戻る)

ターゲットイヤー型ファンドのメリット

ターゲットイヤー型ファンドのメリットは以下の通りです。

加齢に伴うリスク許容度の変化に対応しやすい

投資信託を活用した資産形成では、年齢とともにリスク許容度が変化するのが一般的です。

若いうちは働ける期間(=将来にわたって収入を得られる期間)が長く、投資で損失が出ても勤労収入でカバーができるため、リスクをとりやすい年齢層となります。しかし、40代や50代になって働ける期間が少なくなると、許容できるリスクは一般的に少なくなっていきます。

ターゲットイヤー型ファンドは、ターゲットイヤーに向けて自動的に資産配分比率を調整してくれるため、加齢に伴うリスク許容度の変化に対応しやすい金融商品といえます。

リバランスに時間や手間がかからない

ターゲットイヤー型ファンドは、リバランスに時間や手間がかからないのもメリットです。ライフサイクルに応じて自動的に資産配分を変更してくれるので、運用途中で資産配分を見直したり、自分でリバランスを行ったりする必要がありません。

ターゲットイヤー型ファンドを活用すれば、資産管理に時間をとられることなく、長期の資産形成に取り組めます。

(目次へ戻る)

ターゲットイヤー型ファンドのデメリット

一方で、ターゲットイヤー型ファンドには以下のようなデメリットもあります。

資産配分を自由に変更できない

ターゲットイヤー型ファンドは、ライフサイクルを考慮して自動的に資産配分比率を調整してくれますが、そのルールはあらかじめ決まっています。運用中に「もっとリスクをとって運用したい」と思っても、資産配分を自由に変更できません。

途中で資産配分を変更する可能性があるなら、複数のファンドに投資して、自分で定期的にリバランスを行うことを検討しましょう。

ターゲットイヤーの設定が難しい

ターゲットイヤー型ファンドは、ターゲットイヤーの設定が難しいのもデメリットです。

ターゲットイヤーは、多くの人が定年退職を迎える60歳代に設定するのが一般的です。しかし、将来は何が起こるかわからず、当初の計画通りにライフイベントが進むとは限りません。70歳以降も働く人もいれば、50代で早期退職する人もいるでしょう。

仕事の状況や考え方の変化により、ターゲットイヤーと退職時期に大きなズレが生じる可能性があります。

(目次へ戻る)

ターゲットイヤー型ファンドを選ぶ際の注意点

ターゲットイヤー型ファンドを選ぶ際は、以下の点に注意が必要です。

ライフプランを検討する

ターゲットイヤー型ファンドに投資する場合は、ターゲットイヤーの設定が重要です。定年退職の前後にターゲットイヤーを設定するのが一般的ですが、最適な年齢は人によって異なります。

まずは退職時の年齢や将来の予定、目標など、今後のライフプランを検討しましょう。そのライフプランを考慮して、自分に合ったターゲットイヤーのタイミングを見極めることが大切です。

投資対象資産と配分比率を確認する

ターゲットイヤー型ファンドは、商品によって運用方針が異なります。投資対象資産や配分比率の推移、ターゲットイヤー到達後の資産配分などを比較して、自分の運用方針と合致するファンドを選びましょう。

運用コストが低い商品を選ぶ

ターゲットイヤー型ファンドは、商品によって運用コストに差があります。特に「信託報酬(運用管理費用)」は、ファンドの保有中は継続してかかる費用であるため、長期の運用成果に大きな影響を与えます。*2

ターゲットイヤー型ファンドは退職や老後を見据えて資産配分を変更していくため、長期にわたって保有することが想定されます。購入するファンドを選ぶ際は、なるべく運用コストが低い商品を選ぶことが大切です。

(目次へ戻る)

まとめ

ターゲットイヤー型ファンドは、ライフサイクルを考慮して資産配分を自動的に変更してくれるのが特徴です。資産管理に時間や手間をかけたくない人は、ターゲットイヤー型ファンドが向いているかもしれません。

メリット・デメリットを比較した上で、ターゲットイヤー型ファンドの活用を検討しましょう。

*1 出所)投資信託協会「用語集」

*2 出所)三菱UFJ銀行「リスクを抑えてしっかり運用したいなら(運用管理費用(信託報酬)にも注意して)」