バランス型ファンドとは、1本でさまざまな資産に投資ができる投資信託です。分散投資によるリスクの低減効果が期待できるため、個人の資産形成で活用できる可能性があります。

では実際に購入する際には、どんなことに注意してファンドを選べばよいのでしょうか。

今回は、バランス型ファンドの概要やメリット・デメリット、注意点について解説します。

バランス型ファンドとは

バランス型ファンドとは、複数の資産を投資対象とする投資信託です。国内外の株式や債券、不動産(REIT)、コモディティ(金・プラチナ)等に分散投資を行い、安定したリターンの獲得を目指します。*1

バランス型ファンドを1本購入した場合、様々な資産への投資ができることから初心者でも比較的簡単に分散投資を実践できます。

分散投資の効果

分散投資とは、1つの資産だけに投資するのではなく、複数の投資対象資産に資金を分けることによってリスク低減を図る投資手法です。過去の実績をもとに、分散投資の効果を確認してみましょう。

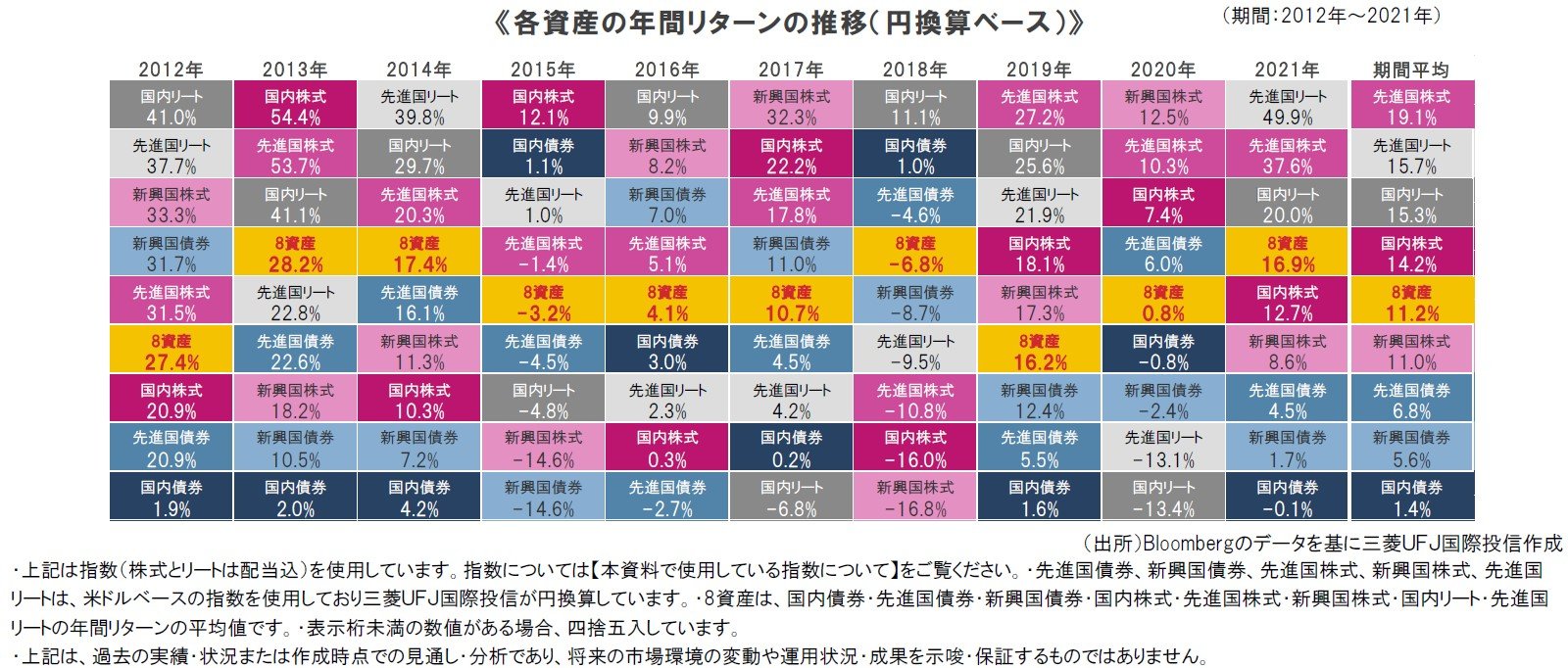

以下は、2012年〜2021年の各資産(国内、先進国、新興国の株式と債券 国内および先進国リート)と8資産均等投資の年次パフォーマンスです。8資産均等投資はそれぞれの8資産に均等に投資を行った場合のシミュレーションです。

8つの個々の資産でみると、毎年連続してパフォーマンスが1位になった資産はありません。2017年は新興国株式が1位(32.3%)でしたが、翌2018年はその新興国株式が最下位(▲16.8%)になるなど、資産によっては大きな値動きが見られます。

8資産均等投資は、1位になった年はありませんが、毎年4〜6位の間におさまっており、最下位(8位)にもなりませんでした。単一の資産に投資した場合と比べると安定していたことがわかります。

パフォーマンスは毎年変わるため、どの資産が1位になるのかを予測して投資するのは難しいことです。さまざまな資産に分散投資を行うことによって、資産全体の値動きの変動を抑え、リスクを低減させる効果が期待できます。

(目次へ戻る)

バランス型ファンドにはどんな種類がある?

複数の資産を投資対象とするバランス型ファンドは、投資信託協会が定める投資信託の属性区分表において、投資対象資産分類は「資産複合」に該当します。

資産複合は、さらに資産配分が固定されている「資産配分固定型」と相場状況などに応じて資産配分が調整される「資産配分変動型」の2つに分けられます。*2

資産配分固定型

資産配分固定型は「株式50%、債券50%」のように、あらかじめ決められた資産配分比率が維持されるように運用するファンドです。投資対象資産の値上がりや値下がりによって資産配分は変動するため、定期的にリバランス(資産配分の調整)が行われます。

リバランスは値上がりした資産を売却し、値下がりした資産を購入して配分を元に戻すため、合理的な運用が可能となります。*3

リバランスのタイミングやルールは、ファンドによって異なります。

資産配分変動型

資産配分変動型は一定のルールに基づいて、運用中に資産配分比率が変更されるファンドです。具体的には、「アロケーション型」「ターゲットイヤー型」などがあります。

アロケーション型は、相場の状況に応じて資産配分比率が変更されます。たとえば、基本は「株式40%、債券60%」での運用比率ですが、金利が一定の基準を超えて上昇したら「株式20%、債券80%」に資産配分比率の変更を行うようなタイプです。

ターゲットイヤー型は、目標年次に向けて資産配分比率を調整し、目標年次到達後は資産配分比率が固定されます。

2040年が目標年次の場合、2040年に向けて徐々に値動きの大きい株式の比率を下げ、値動きが比較的小さい債券の比率を上げていきます。そして、2040年以降は固定された配分比率で安定的な運用を目指す内容となっています。

資産配分変動型は相場や年齢に応じた資産配分の調整がファンドの運用方針に組み込まれているため、投資する際に将来どのように変化することがあるのか理解しておくことが大切です。

(目次へ戻る)

バランス型ファンドのメリット

バランス型ファンドのメリットは以下の通りです。

1本のファンドでさまざまな資産に分散投資ができる

バランス型ファンドは、1本のファンドで国内外のさまざまな資産に分散投資ができます。複数のファンドを組み合わせるよりも、少額から分散投資を始めることが可能です。分散投資によって資産全体の値動きが安定し、リスクが低減する効果も期待できます。

投資後のメンテナンスに手間がかからない

長期の資産形成で安定したリターンの獲得を目指すには、定期的に運用状況を確認し、資産配分が崩れている場合はリバランスを行うのが有効です。しかし、複数のファンドを組み合わせて分散投資を行う場合、本数が多くなるほどリバランスに手間がかかります。

バランス型ファンドなら、決められた資産配分比率が維持されるように自動でリバランスを行ってくれるため、初心者でも手間をかけずに分散投資を実践できます。

(目次へ戻る)

バランス型ファンドのデメリット

バランス型ファンドは、自分で資産配分の決定や変更ができないのがデメリットです。

長く運用を続けていると、自分の運用方針やリスク許容度が変わる可能性があります。しかし、バランス型ファンドはあらかじめ資産配分比率が決められているため、自分で「資産配分を変更したい」と思っても対応ができません。

自分で資産配分を自由に変更したい場合には、複数のファンドを組み合わせることなどを検討してみましょう。

(目次へ戻る)

バランス型ファンド選びの注意点

バランス型ファンドを選ぶ際は、以下の点に注意が必要です。

資産配分を確認する

バランス型ファンドは、あらかじめ決められた投資方針に基づいて資産配分等を決定した運用を行います。自分の判断で資産配分を自由に変更できないので、運用方針を理解したうえで投資することが大切です。

投資対象資産や資産配分比率はファンドによって異なります。複数のファンドを比較検討し、自分の運用方針にあった商品を選びましょう。

手数料の影響を考慮する

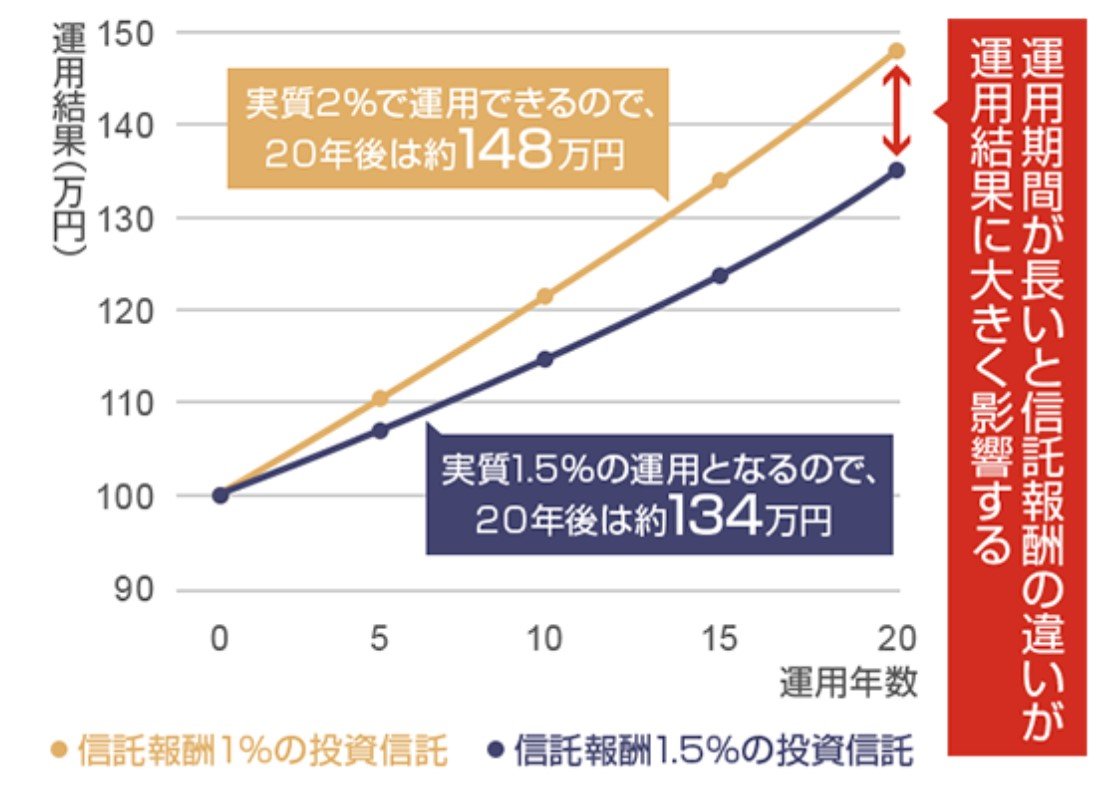

投資信託は商品にもよりますが、購入時に「販売手数料」、保有中は「信託報酬(運用管理費用)」がかかるものが一般的です。たとえば、投資信託に100万円投資して年3%で運用を行う場合、20年後の投資成果は信託報酬の違いによって以下のように変わります。*4

<信託報酬が運用結果に与える影響>

※運用能力年3%の投資信託で100万円を運用と仮定

※期間中、一定の利率での運用が均等なペースで続いたものとして計算しており、期間中の値動き(上げ下げ)や税金等は考慮しておりません。また、運用能力は、運用成果を試算するために仮定として置いたものであり、実際の運用成果を保証するものではありません。

- 信託報酬1%の投資信託:148万円

- 信託報酬1.5%の投資信託:134万円

※運用期間中の値動きや税金などは考慮外

運用期間が長くなるほど、信託報酬の違いが投資成果に大きな影響を与えます。投資信託で資産形成に取り組む場合は、なるべく手数料が安い商品を選ぶことも大切です。

(目次へ戻る)

まとめ

バランス型ファンドは複数の資産で運用するため、初心者でも分散投資を実践しやすく、リスクの低減が期待できます。一方で、途中で自分の運用方針やリスク許容度が変わっても、自由に資産配分を変更できないデメリットもあります。

投資信託を活用した資産形成でリバランスに手間をかけたくない場合は、バランス型ファンドを検討してみてはいかがでしょうか。

*1 出所)日本証券業協会「金融・証券用語集」

*2 出所)投資信託協会「運用対象での分類(投資信託協会が定める投資信託の「属性区分」)」

*3 出所)三菱UFJ銀行「2.投資信託購入後のチェックポイント -リバランス」

*4 出所)三菱UFJ銀行「リスクを抑えてしっかり運用したいなら」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員