日本円がデジタルになる?通貨をデジタル化する目的とメリットは?

非接触で支払いができるクレジットカードや二次元コードなどによる電子マネー決済は、いまや珍しいものではなくなりました。

一方で、こうした「電子マネー」とは違い、通貨の発行主体である中央銀行が直接デジタル通貨を発行する「中央銀行デジタル通貨(CBDC=Central Bank Digital Currency)の研究が進んでいます。

今回は、CBDCとはどのようなものなのか、なぜ研究されているのかについて見ていきましょう。

まずはキャッシュレス決済の状況について見てみましょう。

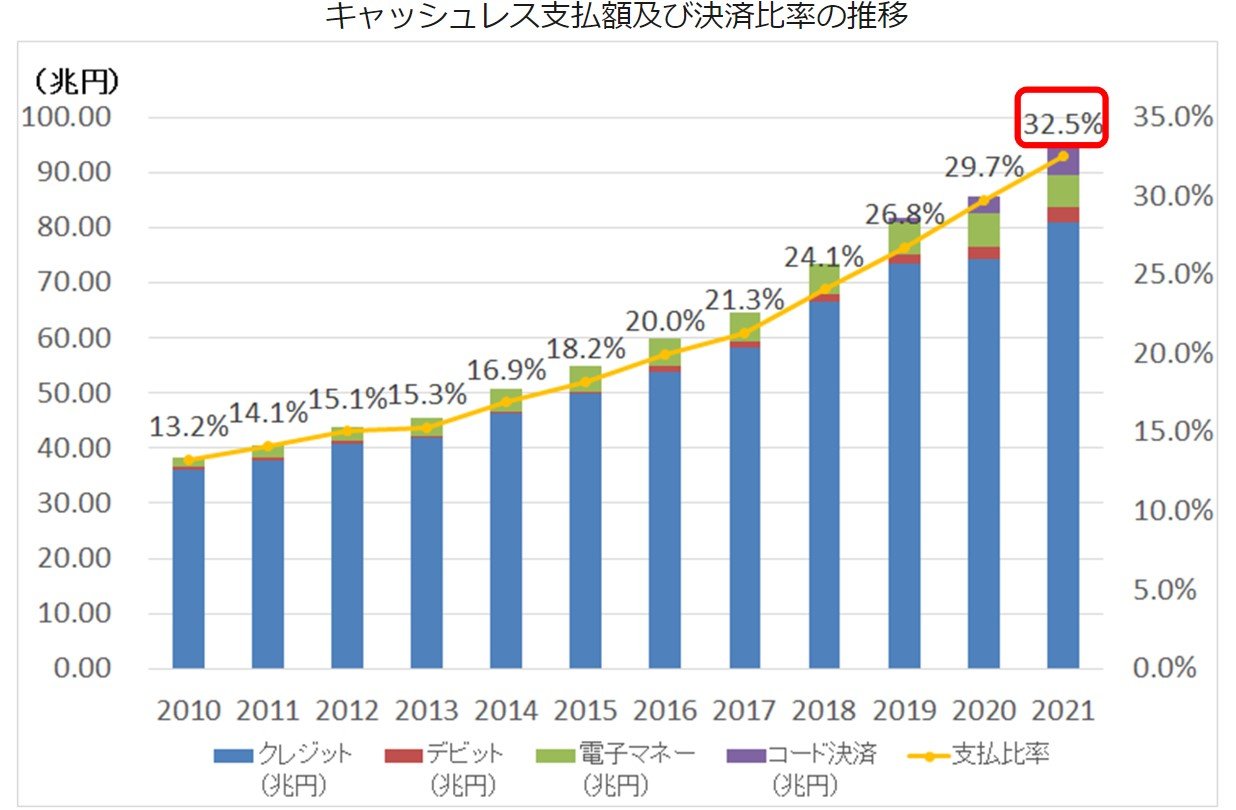

出所)経済産業省「2021年キャッシュレス決済比率」

上記のグラフは経済産業省のまとめた2021年までのキャッシュレス決済比率の金額と比率の推移を表しています。

2010年に13.2%であったキャッシュレス比率は2021年には32.5%と約2.5倍に増えてきています。

出所)経済産業省「キャッシュレスに関する説明資料等」

「キャッシュレス・ロードマップ2022」本体(キャッシュレス推進協議会作成)P9

一方、上記のグラフの通り日本のキャッシュレス決済比率は世界に比べてまだ低い水準となっています。政府の今後の目標では大阪関西万博の開かれる2025年にキャッシュレス比率を40%としており、その後将来的には世界最高水準の80%を目指すとの目標を掲げています。*1

(目次へ戻る)

中央銀行デジタル通貨(CBDC)とは?

中央銀行デジタル通貨(CBDC)とは、現金のデジタル版として時代のニーズに合わせた検討がされています。お札や硬貨と同様に、デジタルのお金を発行するという構想です。

デジタル化が進んでいる昨今において、ますますキャッシュレス化が加速していくことが考えられています。

CBDCは一般的に次の3つを満たすものと言われています。*2

- デジタル化されていること

- 円などの法定通貨建てであること

- 中央銀行の債務として発行されること

CBDCと電子マネーとの違い

CBDCと電子マネーとの大きな違いは、電子マネーは民間企業など、中央銀行以外の機関によって発行されるものであるのに対し、中央銀行デジタル通貨は発行主体が中央銀行となります。

電子マネーは一見CBDCと似ていますが、あくまでも決済業者が管理しているデータに過ぎません。使える店舗などは、その業者と契約しているところに限られます。基本的には、ほかの電子マネーと交換することもできず、残高を現金化することも簡単ではありません。また、商品やサービスの代金を電子マネーで受け取った店舗は、現金の入金を1カ月なり2カ月なり待つことになります。

これに対しCBDCは、中央銀行が発行する「誰でも1年365日、1日24時間使える支払決済手段」である銀行券を、デジタル化するものです。使える店を選びませんし、誰にでも送金で、受け渡しも即座に完了します。

CBDCの役割

CBDCには、金融機関間の大口資金決済に利用される「ホールセール型CBDC」と個人や一般企業を主体とした「一般利用型CBDC」があり、現金と並ぶ決済手段として「一般利用型CBDC」が提供されると考えられます。日銀では2021年4月より実証実験が開始され、現在第2フェーズまで進んでいます。*3

CBDCの主な役割は3つ*4

民間のデジタルマネーが現金の持つ機能を十分に代替できない場合「一般利用型CBDC」提供の可能性がある。

② 民間決済サービスのサポート

決済システムの安定性、効率性を高めるためCDBCの発行が適切となる可能性がある。

③ デジタル社会にふさわしい決済システムの構築

民間事業者のサービス上乗せにより、デジタル社会にふさわしい安定的・効率的な決済システムの構築に繋がる可能性も考えられる。

CBDCの具備すべき特性*4

「誰でも使える」ものとするための簡便性や携帯性の設計面での工夫

② セキュリティ

「安心して使える」ものとするためには、偽造抵抗力、不正アクセスの排除等の強力なセキュリティ

③ 強靭性

「いつでも どこでも使える」ものとするため24時間365日現金と同様に利用できる仕組み。通信障害、電力喪失、自然災害時等にも利用できる仕組みの確保

④ 即時決済性

現金と同様に決済の支払い完了性および即時決済性の追求

⑤ 相互運用性

民間決済システムなどとの相互運用性を確保していることと高度化に対応するための柔軟な構造

現金同様の利便性を兼ね備えるためには最低限上記のような5つの特性を具備するべきと考えられます。

(目次へ戻る)

海外でのCBDC検討状況

日銀はまだCBDCを発行する計画はないとしていますが、海外では具体的な検討が始まっています。*5,6

まず、スウェーデンの事例です。

スウェーデンでは、キャッシュレス化が大幅に浸透した結果、現金を受け入れる小売店が減少し、銀行口座を持たない人々が街での買い物に困難をきたすほどになっています。こうした状況下で、全国民が中央銀行のマネーへアクセスできるようにすることが一つの狙いとなっています。

次に、カンボジアやバハマなどの発展途上国です。

これらの国では、世界に先駆けてCBDCを導入しました。自国通貨や決済を巡るインフラが未整備である一方で、スマートフォンの普及率は極めて高いといった状況にあります。そこで、決済制度を一から設計し直すことが課題であるために、最新のデジタル技術を全面的に採用することが可能となったケースです。

次に中国です。

現金の発行・流通に伴うコストの削減だけでなく、偽造リスクへの対応、マネーロンダリングやテロ資金供与の防止といった、不正防止の観点に大きな重点が置かれています。

実際、中国ではデジタル人民元の実証実験が行われています。

独自のアプリを使い、事前にチャージした人民元を使ってスマートフォンで決済を可能にするという実験です。

また、ユーザー同士で端末を近づければ、デジタル人民元のやりとりもできるというしくみにもなっています。

(目次へ戻る)

社会背景と技術レベルにマッチするか

日本の場合、すでに金融ネットワークがある程度発達している、かつ、他国に比べてデータプライバシーに敏感という事情や現金主義の傾向等があるため、デジタル通貨に対する考え方や受容性もまた異なると考えられます。

デジタル通貨の需要の見極め、プライバシー保護技術のさらなる向上、流通経路に関する議論がどこまで進むのか、といったことが日本でのデジタル通貨導入の課題であり、現在研究が進められているところです。

現物の通貨の需要が完全になくなるというわけではありませんが、

地震や水害、パンデミックなど大規模な災害が起こっても、「いつでも、どこでも」使えるサービス提供の強靭性、「誰でも」使えるユニバーサルアクセスの問題、そして「安心して」使えるセキュリティの堅牢性を技術でカバーできれば、決済の有効な手段となる可能性があります。

CBDCには長所・短所はありますが、慎重姿勢であった米国がCBDC導入へ積極姿勢に転換したことからもわかるように、IT技術革新を止めることはできず、その進展は今後も進み、デジタル通貨時代の到来も近いかもしれません。

*1 出所)経済産業省「キャッシュレスの将来像に関する検討会」

*2 出所)日本銀行「中央銀行デジタル通貨とは何ですか?」

*3 出所)日本銀行「中央銀行デジタル通貨」関連公表資料

*4 出所)日本銀行「公表資料 広報活動」中央銀行デジタル通貨に関する日本銀行の取り組み方針」の公表について

*5 出所)日本銀行「中央銀行デジタル通貨に関する 日本銀行の取り組み」

*6 出所)日本銀行「中銀デジタル通貨と決済システムの将来像」