ポイント

ジュニアNISAは、未成年者が利用できる少額投資非課税制度です。株式や投資信託等の利益が非課税になるのがメリットですが、NISA制度の見直しにより、2023年で廃止されることが決まっています。子どもがいる場合、ジュニアNISAを今から始めても遅くないのでしょうか。

今回はジュニアNISAの制度概要や活用シーン、今から始めてもよいのか?の判断基準について解説します。

ジュニアNISAの概要

最初に、ジュニアNISAの制度概要を見てみましょう。

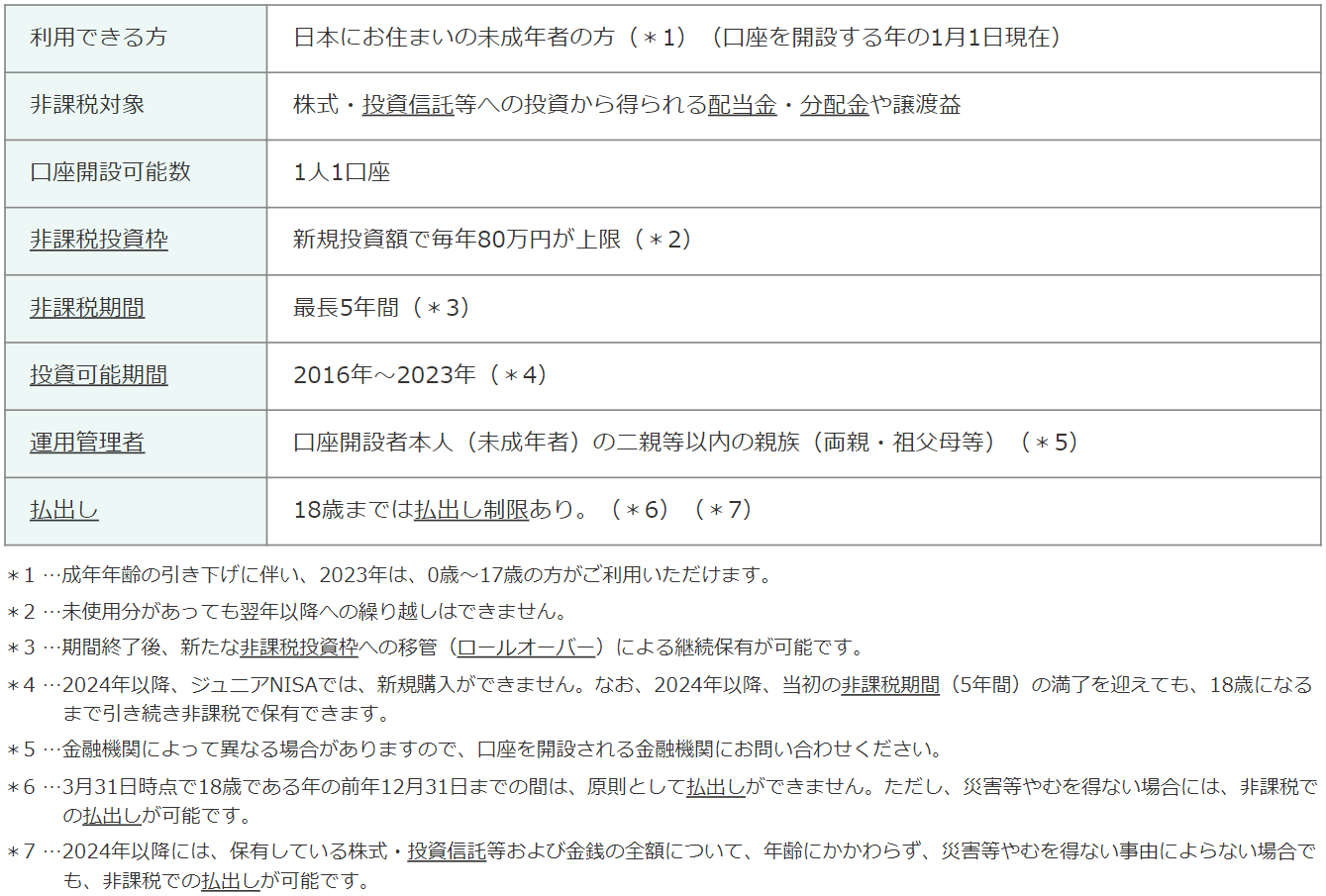

出所)金融庁「ジュニアNISAの概要」

口座開設者は未成年者本人ですが、口座開設手続きや投資判断は両親や祖父母などの運用管理者が行います。株式や投資信託等の運用益には一般口座、特定口座では20.315%の税金がかかりますが、ジュニアNISAなら非課税です。

非課税投資枠は年80万円が上限で、非課税期間は最長5年間です。2023年での制度廃止が決まっているので、2022年に口座開設する場合は最大160万円まで投資できます。

原則として18歳まで払出しできませんが、災害などやむを得ない理由がある場合は非課税で払出しが可能です。

(目次へ戻る)

ジュニアNISAを今から始めても遅くない理由

2022年6月末のジュニアNISA口座数は688,489口座で、2021年末と比べて25.6%増加しています。*1

制度廃止が決まっているにもかかわらず、口座数が増えているのは以下のような理由が考えられます。

制度廃止後も18歳まで非課税で運用を継続できる

ジュニアNISAは、2023年の制度廃止後も18歳になるまでは非課税で運用を継続できます。

2024年以降は、5年間の非課税期間終了後に「継続管理勘定」への移管(ロールオーバー)を行うことで、18歳まで非課税で継続保有が可能です。非課税期間終了時点で時価が80万円を超えていても、全額を継続管理勘定へ移管できます。*2

払出し制限が廃止される

ジュニアNISAは払出し制限があり、原則18歳まで資金を引き出せません。

しかし、2023年の制度廃止に伴い、2024年以降は年齢・やむを得ない理由の有無に関わらず非課税で払出しが可能になりました。2024年以降は、お金が必要になったときにいつでも資金を引き出せます。

ただし、運用を続けながら一部のみを引き出すことはできません。ジュニアNISA口座を解約し、全額を一括で引き出すことになります。*3

(目次へ戻る)

ジュニアNISAの活用シーン

今からジュニアNISA口座を開設する場合、どんな目的で利用すればよいのでしょうか。ここでは、ジュニアNISAの活用方法をご紹介します。

教育資金の準備

ジュニアNISAは年80万円の非課税枠があり、制度廃止後も18歳まで非課税で運用を続けられるので、教育資金の準備に活用できます。

2024年以降は払出し制限が廃止され、18歳になる前に解約して資金を引き出せるようになります。そのため、大学の入学金や授業料はもちろん、高校の入学費用などに充てることも可能です。

生前贈与と組み合わせ

祖父母などから資金援助を受けられる場合は、ジュニアNISAと生前贈与と組み合わせる方法もあります。

財産をもらったときには、基本的に贈与税が課税されます。ただし、暦年贈与の場合は、贈与を受ける方1人につき年間110万円までは贈与税が非課税となる基礎控除があります。*4 *4

贈与を受けた資金をジュニアNISAで運用することによって、非課税メリットを享受しながら、将来に向けて資産形成に取り組めます。

(目次へ戻る)

ジュニアNISAを今から始める場合の判断基準

ジュニアNISAを今から始めるのかを判断する際は、以下の基準を参考にするといいでしょう。

まとまったお金を2年間投資に回せる

ジュニアNISAの非課税枠は年80万円が上限です。2022年に始めると、子ども1人につき最大160万円まで(2022年、2023年で各80万円)投資できます。2年間で160万円程度のまとまったお金を投資に回せるなら、ジュニアNISAを始めるメリットがあるといえます。

子どもがまだ小さい

ジュニアNISAは、制度廃止後も子どもが18歳になるまで非課税で運用できます。子どもの年齢が低いほど、非課税期間が長くなるので有利です。反対に、近い将来18歳になる場合は非課税期間が短くなるため、長期での運用よりは得られるメリットは少なくなります。

資産運用で教育資金を準備したい

教育資金を用意する手段は複数ありますが、資産運用でまとまったお金を準備したい場合はジュニアNISAも選択肢の一つです。

子どもが18歳になるまで非課税で運用できるので、大学の入学金や授業料などに充てられます。2024年以降は払出し制限が廃止されるので、お金が必要になったらジュニアNISA口座を解約して資金を引き出すことができます。

両親や祖父母から資金援助を受けられる

自分で資金を用意できなくても、両親や祖父母から資金援助を受けられる場合はジュニアNISAを始めるメリットがあります。贈与を受けた資金をジュニアNISAで運用することで、教育資金の準備や資産形成に取り組めます。

(目次へ戻る)

ジュニアNISAを始めるときの注意点

今からジュニアNISAで運用を始めるときの注意点は以下の通りです。

元本割れリスクがある

ジュニアNISAは株式や投資信託等で運用を行うため、元本割れリスクがあります。運用がうまくいけば利益を得られますが、値下がりすれば損失が生じ、非課税メリットも得られません。国内外のさまざまな資産に分散投資を行うなど、リスク低減を考えることも大切です。

2024年以降は新規投資ができない

ジュニアNISAで新規投資ができるのは、2023年12月末までです。2024年以降も18歳になるまで非課税で運用を続けられますが、追加の投資はできないので注意しましょう。

(目次へ戻る)

まとめ

ジュニアNISAは2023年で廃止されますが、2024年以降も非課税で運用を続けられます。そのため、「まとまったお金を運用に回せる人」「子どもの年齢がまだ小さい人」などは今から始めても遅くないといえます。

資産運用で教育資金の準備や資産形成に取り組む場合は、ジュニアNISAの活用も検討しましょう。

*1 出所)日本証券業協会「ジュニアNISA口座開設・利用状況調査結果(2022年6月30日現在)について」

*2 出所)金融庁「ジュニアNISAのポイント」

*3 出所)三菱UFJ信託銀行「2024年から大変更!ジュニアNISAの廃止や新NISA制度をFPが解説(ジュニアNISAの廃止に伴う4つの注意点)」

*4 出所)三菱UFJ銀行「ジュニアNISA」