国内上場株式の配当金や投資信託の分配金を受け取ったときは、配当控除を利用すると税負担の軽減が期待できます。ただし、配当控除が有利なのかどうかは状況によって異なります。利用する前に、制度内容を理解しておくことが大切です。

今回は、配当控除の仕組みや計算方法、利用するかどうかの判断基準について解説します。

配当控除とは

配当控除とは、国内上場株式の配当金などの配当所得があるときに適用される税額控除です。配当所得を総合課税で申告すると、所得税額・住民税額から一定額が控除されます。

個人投資家が受け取る国内上場株式の配当金は、法人税が課税された後の利益を分配するものです。配当金を支払う際は所得税と住民税が源泉徴収されます。法人税と所得税・住民税の二重課税を軽減するために、配当控除が設けられています。

配当所得には複数の課税方法があるため、配当控除が有利かは状況によって異なります。*1

配当控除の対象となる配当所得

配当控除の対象となる配当所得は、「国内上場株式の配当金」や「株式投資信託の普通分配金」などです。ただし、確定申告において総合課税を選択した場合に限られます。

外国法人から受ける株式配当金は配当控除の対象外です。外国の株価指数に連動するなど、国内株式の組み入れが少ない投資信託の普通分配金にも配当控除は適用されません。*2,9

(目次へ戻る)

配当所得の課税方法

国内上場株式の配当金や投資信託の普通分配金は、支払いの際に20.315%(所得税および復興特別所得税15.315%、地方税5%)の税金が源泉徴収されます。そのため、確定申告を行わず、源泉徴収のみで課税関係を終了することが可能です。*3

確定申告を行う場合は、「総合課税」と「申告分離課税」のいずれかを選択します。

総合課税

総合課税とは、各種所得(給与所得など)の金額を合計して所得税額を計算する方法です。*4

総合課税を選択すると、配当控除の適用を受けられます。

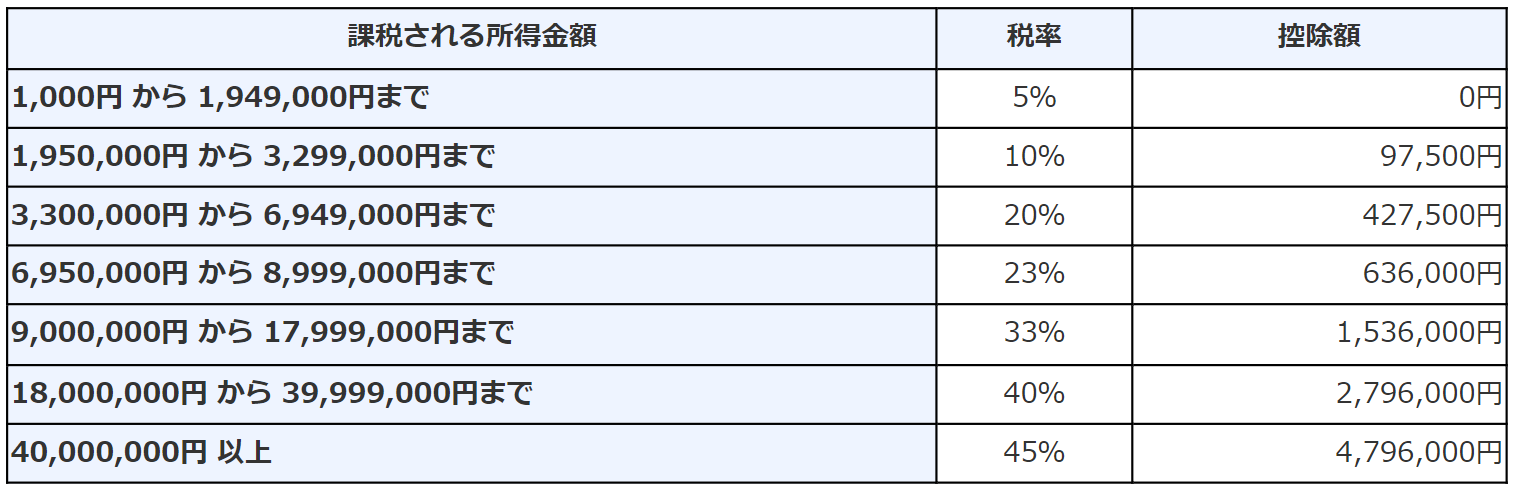

総合課税では、所得が増えると税率が高くなる「超過累進税率」が採用されています。所得税の速算表は以下の通りです。

< 所得税速算表 (平成27年分以降) >

出所)国税庁「No.2260 所得税の税率」

たとえば、課税所得金額が800万円であれば、所得税額は以下のように計算します。

800万円×0.23(23%)-63万6,000円=120万4,000円

一方、住民税(所得割)の税率は所得に対して一律10%です。*5

申告分離課税

申告分離課税とは、他の所得金額と合計せず、分離して所得税額を計算する方法です。*6

国内上場株式の配当金や投資信託の普通分配金は、総合課税に代えて申告分離課税を選択できます。

申告分離課税では、20.315%(所得税および復興特別所得税15.315%、地方税5%)の税率が適用されます。申告分離課税を選択した配当所得については、配当控除は適用されません。*7

上場株式等の譲渡損失がある場合は、配当所得とその譲渡損失との損益通算が可能です。配当所得から譲渡損失が控除されるため、税負担の軽減が期待できます。

(目次へ戻る)

配当控除の計算方法

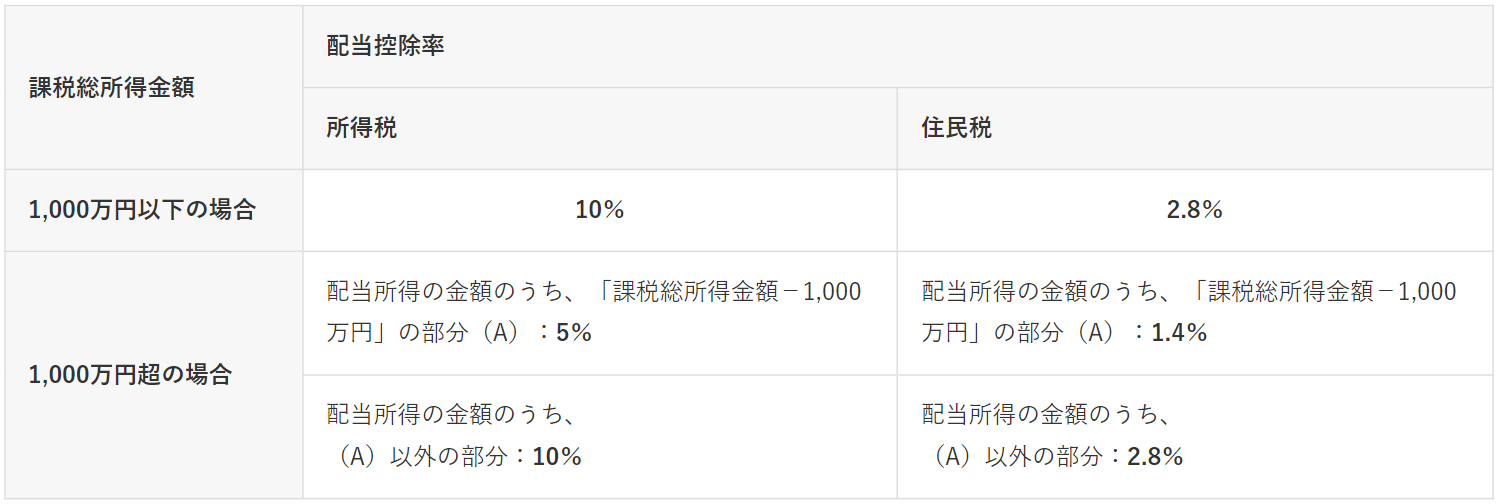

配当控除の金額は、配当所得に配当控除率を乗じて計算します。

配当控除率は、国内上場株式の配当金と投資信託の普通分配金で異なります。また、配当所得を含めた課税総所得金額が「1,000万円以下の部分」と「1,000万円超の部分」でも変わってきます。

< 国内上場株式の配当金の配当控除率 >

出所)三菱UFJモルガン・スタンレー証券「証券投資の税制(株式)(配当控除)」

参考までに、配当控除の金額の計算例を2つ紹介します。*8

- 所得税:4万円(40万円×10%)

- 住民税:1万1,200円(40万円×2.8%)

②課税総所得金額が1,030万円、うち配当所得の金額が40万円の場合の配当控除の金額

- 所得税:2.5万円(30万円×5%+10万円×10%)

- 住民税:7,000円(30万円×1.4%+10万円×2.8%)

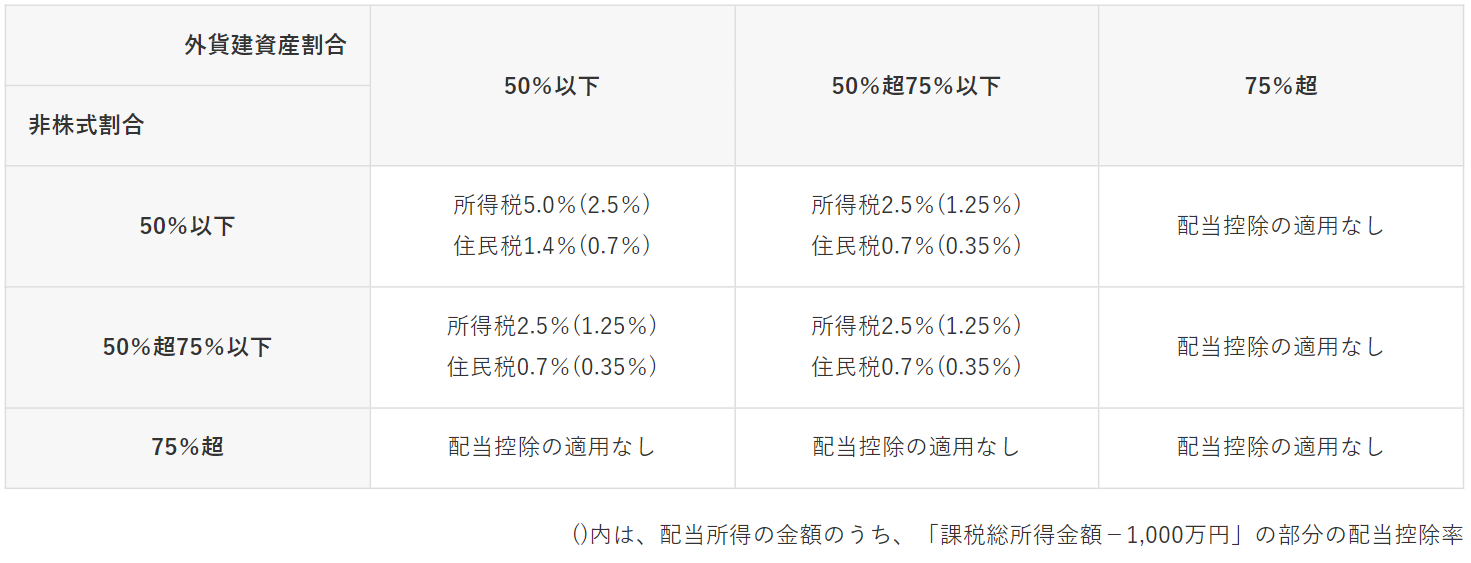

投資信託の配当控除

投資信託は、株式以外の資産や外貨建資産が組み入れられている銘柄もあります。普通分配金に外国法人の株式配当金や利子などが含まれることがあるため、株式配当金に比べて配当控除率は低く設定されています。

< 投資信託の普通分配金の配当控除率 >

出所)三菱UFJモルガン・スタンレー証券「証券税制(投資信託)(公募国内株式投資信託の普通分配金と「配当控除」)」

保有中の投資信託が配当控除の適用対象となるかは、「特定口座年間取引報告書」「目論見書」などに記載されている「外貨建資産割合」と「非株式割合」で確認できます。「外貨建資産割合」「非株式割合」のいずれかが75%超の場合、配当控除は適用されません。*9

(目次へ戻る)

配当控除を利用すると有利なケースは?

配当控除が有利か否かは状況によって異なります。収入が高く、課税所得金額が多い人が配当控除を選択すると、源泉徴収よりも税負担が増えてしまう可能性があります。

配当控除を選ぶと譲渡損失との損益通算ができません。また、総合課税を選んで課税所得金額が増えると、職業によっては社会保険料などに影響が出ることもあります。

配当控除と申告分離課税はそれぞれメリット・デメリットがあるので、総合的に判断することが大切です。どちらが有利なのかを正確に知りたい場合は税理士に相談しましょう。

(目次へ戻る)

まとめ

配当控除を選択すると、配当所得の一定額の税額控除を受けられます。ただし、配当控除は総合課税のため、状況によってはかえって不利になるかもしれません。配当控除を検討する場合は、申告分離課税と比較した上で総合的に判断しましょう。

*1 出所)三菱UFJモルガン・スタンレー証券「用語解説 配当控除」

*2 出所)国税庁「No.1250 配当所得があるとき(配当控除)」

*3 出所)国税庁「No.1330 配当金を受け取ったとき(配当所得)」

*4 出所)国税庁「No.2220 総合課税制度」

*5 出所)総務省「個人住民税」

*6 出所)国税庁「No.2240 申告分離課税制度」

*7 出所)国税庁「No.1331 上場株式等の配当等に係る申告分離課税制度」

*8 出所)三菱UFJモルガン・スタンレー証券「証券投資の税制(株式)(配当控除)」

*9 出所)三菱UFJモルガン・スタンレー証券「国内株式投資信託の分配金について、「配当控除」の適用となるか確認する方法はありますか?」