米連邦準備理事会(FRB)の金融引き締めやインフレ懸念を背景に、世界の主要国の金利は上昇傾向にあります。一方国内では低金利が続いており、今後の日銀の動向が注目されています。

市場金利の上昇と住宅ローン金利・住宅価格にはどのような関係があるのでしょうか。今回は、住宅ローン金利の推移や市場金利の変動要因、住宅購入の考え方を解説します。

利上げと住宅ローン金利・住宅価格の関係

まずは、利上げと住宅ローン金利・住宅価格にどのような関係があるのかを見ていきましょう。

市場金利が上がると住宅ローン金利も上がる

住宅ローン金利は、市場金利の動きに応じて変動します。住宅ローンの金利タイプは、大きく分けると「固定金利型」と「変動金利型」の2つに分けられます。

固定金利型は、借入後に市場金利が変動しても適用金利が変わらないタイプです。将来にわたって借入時の金利が適用されるため、借入時に返済額が確定します。

変動金利型は、市場金利の変化に伴い、定期的に適用金利が見直されるタイプです。借入後に市場金利が下がると返済額は減少しますが、市場金利が上昇すると返済額は増加します。変動金利型には、当初は固定金利が適用され、一定期間後に変動金利に切り替わる「固定金利期間選択型」もあります。*1

変動金利型は固定金利型より適用金利が低い傾向にありますが、利上げによって返済額が増える可能性がある点に注意が必要です。

利上げは住宅価格の下落につながる可能性がある

住宅ローン金利が上昇すると総返済額が増えてしまうため、消費者の購入意欲の低下を招く恐れがあります。希望条件に合った物件が見つかっても、ローン返済に不安を感じて購入を見送る人が増えるかもしれません。

その結果として、利上げは住宅の需要が低下し、住宅価格の下落につながる可能性があります。

(目次へ戻る)

住宅ローン金利の推移

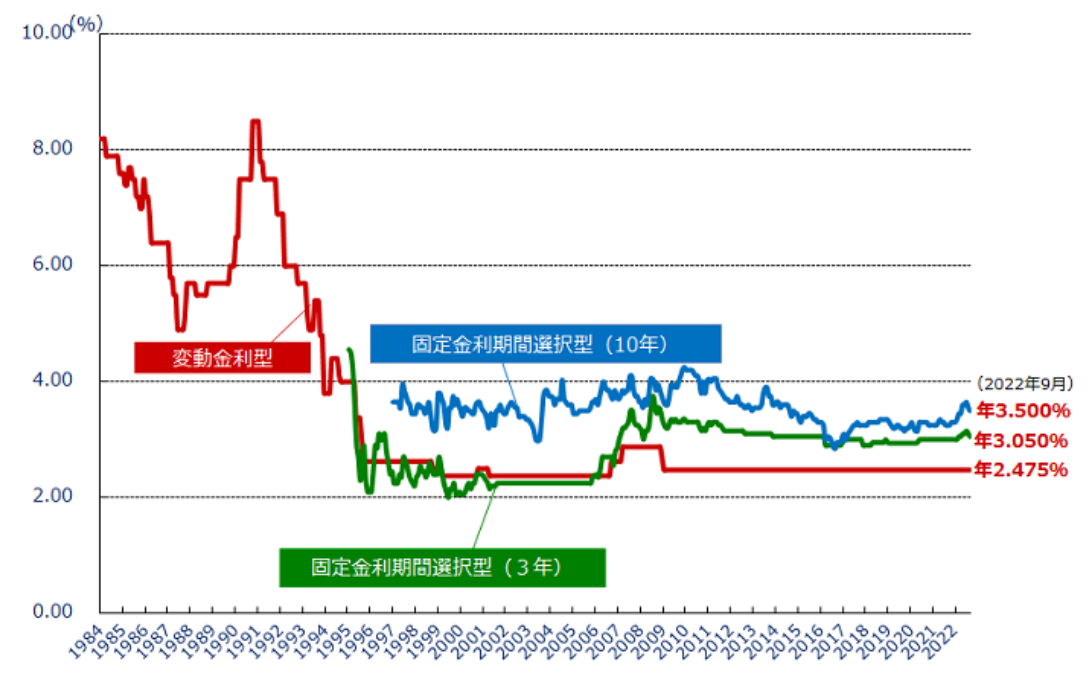

住宅金融支援機構の資料によれば、1984年以降、民間金融機関の住宅ローン金利は以下のように推移しています。

引用)住宅金融支援機構「民間金融機関の住宅ローン金利推移」(変動金利等)

上記は主要都市銀行のホームページなどから集計した金利の中央値です。2022年8月現在、変動金利型は年2.475%、固定金利期間選択型は年3.100%~3.550%となっています。実際の適用金利は、金融機関や個人の属性(収入、勤務先)などによって異なります。

1980年代後半から1991年のバブル期に住宅ローン金利は急騰しました。バブル崩壊後は景気悪化とともに金利は低下し、1999年に日銀がゼロ金利を導入してからは歴史的な低金利状態が続いています。

この低金利は政策によっていわば人為的に続いているものであり、当然ながら永遠に続くわけではありません。今後、政策が転換されれば、住宅ローンの金利が大きく変動する可能性は大いにあります。*2

(目次へ戻る)

住宅ローン金利の上昇が返済額に与える影響

住宅ローン金利が上昇すると、毎月の返済額や総返済額はどれくらい増えるのでしょうか。具体例として、3,000万円を返済期間30年(固定金利、ボーナス払いなし)で借り入れた場合の概算返済額を確認しましょう(諸費用は概算880,000円にて計算)。

出所)三菱UFJ銀行「新規お借り入れシミュレーション」で計算

毎月の返済額は金利が1%なら96,492円ですが、3%では126,481円です(約3万円の増額)。総返済額で比較すると、1%と3%では30年間で1,000万円以上の差が生じます。このように、住宅ローンは金利によって返済額に大きな影響を与えます。

(目次へ戻る)

市場金利の変動要因

住宅ローン金利や住宅価格に影響を与える市場金利は、どんな理由で変動するのでしょうか。主な変動要因は以下の通りです。

金融政策

政府や日銀が行う金融政策は、主に「金融緩和」と「金融引き締め」の2つがあります。

金融緩和は政策金利を引き下げて資金供給量を増やし、投資や消費を促すことです。金利が下がると、企業は借入を活用した設備投資や新規事業への投資がしやすくなります。また、住宅ローンの利用増加も期待できるため、景気が低迷しているときは景気回復を目的に金融緩和が行われます。

一方、金融引き締めは政策金利を引き上げて資金供給量を減らし、投資や消費を抑えることです。景気が過熱気味のときに、インフレ(物価上昇)の抑制や金融崩壊の防止を目的に行われます。*3

つまり、金融緩和は金利低下、金融引き締めは金利上昇につながります。

世界の主要国の金利

2022年はウクライナ情勢による期待インフレ率の高まりや米連邦準備理事会(FRB)の金融引き締めを背景に、米国金利は上昇傾向にあります。*4

また、欧州中央銀行(ECB)も7月21日に0.5%の利上げを実施。9月以降にも利上げが予想されております。*5

経済のグローバル化に伴い、政策金利について各国で足並みをそろえる場面が増えています。そのため、世界の主要国の金利が上昇すると、国内の金利上昇圧力も強まる傾向にあります。

景気動向

景気がよいときは消費が活発になり、物やサービスがよく売れます。企業業績が向上して給与が増えれば、さらに消費者の購入意欲は高まるでしょう。景気拡大局面では、資金需要が増えることによって市場金利は上昇します。

反対に、景気が悪くなると物やサービスが売れなくなり、企業業績が低迷して給与も減ってしまいます。この結果、資金需要が減少して市場金利は低下します。*3

物価

物価は景気がよいときに上昇し、景気が悪いときに下落する傾向にあります。

物価が上昇すると、品物の購入に多くのお金が必要になります。資金需要が増えるので、市場金利は上がりやすくなります。反対に、物価が下落すると資金需要が減るため、市場金利は下がりやすくなります。*3

為替

一般的に円安は金利上昇、円高は金利低下の要因となります。円安になると、輸入価格の上昇により国内の物価が上がるため、金利上昇につながります。円高は円安とは逆の流れになり、金利低下を招きやすくなります。*3

(目次へ戻る)

利上げを見据えた住宅購入の考え方

住宅ローンを組む場合、「低金利のうちに買っておいたほうがいい」と考えるのではないでしょうか。

確かに世界の主要国の金利は上昇傾向にありますが、国内の市場金利が今後上昇するとは限りません。また、住宅価格がどのように推移するかを正確に予測することは困難です。

住宅購入は重要なライフイベントであり、家計に大きな影響を与えます。「金利が低いうちに住宅ローンを組まなくてはいけない」と考え、資金計画を立てることなく焦って購入すると、ローン返済に苦労する恐れがあります。

住宅の買いどきに正解はありません。金利だけでなく、年齢や仕事、貯金などと今後のライフイベント等を考慮して慎重に購入タイミングを判断することが大切です。もし利上げに不安を感じるなら、固定金利を選択することも視野に入れるといいでしょう。

(目次へ戻る)

まとめ

利上げは、住宅ローン金利や住宅価格に影響を与えます。世界の主要国の金利は上昇傾向にありますが、国内で利上げが実施されるかは不透明な状況です。住宅購入の予定がある場合は、市場金利の動向を確認しながら住宅ローンを組むタイミングを検討しましょう。

*1 出所)住宅金融支援機構「金利タイプとは?」

*2 出所)三菱UFJ銀行「住宅ローン金利の推移とは?金利変動の要因や住宅ローンを借りるメリット・デメリットをライフステージ別に解説! 」(住宅ローン金利の推移について)

*3 出所)三菱UFJ銀行「住宅ローン金利の推移とは?金利変動の要因や住宅ローンを借りるメリット・デメリットをライフステージ別に解説!」(住宅ローン金利が変動する要因とは)

*4 出所)三菱UFJ信託銀行「2022年度投資環境見通し(2022年6月)」P12

*5 出所)三菱UFJリサーチ&コンサルティング「ECBが利上げに着手」