企業型確定拠出年金(企業型DC*以下企業型DC)を採用する企業や、個人で老後のために個人型確定拠出年金(iDeCo*以下iDeCo)に加入する人が増えています。*1

企業型DCでは、転職や退職等により資格を喪失した場合に移換手続きが必要となります。

この手続きを忘れてしまうと、自動的に国民年金基金連合会に移換され、手数料等のコストなどデメリットが生じてきます。

そこでこの記事では、企業型DCの仕組みを解説した後に、自動移換のデメリットと移換方法をご紹介していきます。

確定拠出年金(DC)とは

まずは確定拠出年金(DC)の概要について、解説いたします。

近年、確定拠出年金制度を採用する企業も多く、求人票などにも「確定拠出年金制度あり」という言葉を目にすることがあります。

確定拠出年金(DC)とは、加入者ごとに拠出された掛金を加入者自らが運用し、その運用結果に基づいて給付額が決定される年金制度です。

掛金額(=拠出額)が決められている(=Defined Contribution)ことから、確定拠出年金(DC)と呼ばれています。*2

確定拠出年金には、企業が掛金を拠出する「企業型DC」と、個人で加入し掛金を拠出する「iDeCo」に分けられます。

企業型DCは、規約に定めることで企業の掛金に、加入者が掛金を上乗せして運用することが可能です。これをマッチング拠出といいます。

運用商品については、企業型DCでは事業主が契約する運営管理機関が選定し提示したラインアップの中から加入者が選択します。iDeCoでは商品ラインアップの異なる多数の運営管理機関の中から、加入しようとする者が運用商品を含めたサービス内容を比較して運営管理機関を選ぶことになります。*3

企業年金制度には、確定拠出年金(DC)に対して、確定給付年金(DB)という制度もあります。こちらは、年金として給付される額が確定している年金制度です。

企業が運用リスクに対して責任を負うこととなります。*4

(目次へ戻る)

確定拠出年金(DC)のメリット

確定拠出年金(DC)には掛金拠出時、運用時及び給付時において税制優遇があります。

掛金拠出時においては、事業主掛金は損金算入が可能で、加入者掛金は小規模企業共済等掛金控除の対象となります。

なお、確定拠出年金制度を利用せずに投資した場合、株式や債券、投資信託などで運用して得た利益および配当金、分配金に対しては、20.315%(所得税15%、住民税5%、復興特別所得税0.315%)課税されます。

しかし、確定拠出年金での運用利益等に関しては、課税されることがありません。

年金として受け取る場合に税制優遇を受けることができます。*2

確定拠出年金の老齢給付金を一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金等控除」という控除が受けられます。*5

また、年金を受け取る加入者が、自ら運用する商品を選ぶことができるもメリットと言えるでしょう。リスクコントロールを自分で行うことができるからです。

運用商品は運営管理機関によって異なりますが、基本的には国内外の債券型や株式型、バランス型といった様々なラインアップがあります。

リスクを抑えたい人は債券型、リスクを取ってリターンを狙いたい人は株式型などといった、各自の運用スタイルに応じた商品選びが可能です。

(目次へ戻る)

企業型DCの自動移換とデメリット

企業型DCでは以下のようなデメリットが存在します。

- 確定拠出年金は将来の給付額が運用結果に左右されるため確定していません。例えば、元本確保型でない商品を選択した場合、元本割れ等の資産運用リスクを負います。

- 確定拠出年金は原則(一定の要件を満たさない限り)脱退や途中で解約ができません。引き出しができるのは60歳以降なので、無理のない範囲で計画的に積み立てていく必要があります。

- 企業型確定拠出年金では運営管理機関を選ぶのは企業側であり、従業員(加入者)側ではありません。よって、自身のニーズにマッチする商品がない可能性が生じます。

また、注意しておきたい点があります。それは、自動移換という制度です。

自動移換とは、企業型DCに加入していた人が、転職や退職によって資格を喪失し、その後6ヵ月の間に、他の企業型DCやiDeCoに移換手続きをしないことで、それまでの資産が国民基金連合会に移されてしまうことです。*6

自動移換されることでデメリットが3つ生じます。

1つ目は、資産が運用されないことです。

加入者でも運用指図者でもない「自動移換者」となり、その間は運用することができないので以下の手数料が控除され資産が目減りします。

2つ目は、手数料が引かれてしまうことです。

まず、自動移換された時点で4,348円(4,348円、2022年4月1日現在。以下同じ)の手数料が引かれます。その後、毎月52円(年額624円)の手数料が継続して引かれていきます。

その後、iDeCoへ資産を移す際には3,929円、再就職をして企業型DCや確定給付企業年金へ移換する際には1,100円の手数料がかかります。

企業型DCに関しては、移換先によって上乗せで手数料がかかる可能性もあります*6

このように意図しないコストが生じることは自動移換による大きなデメリットと言えるでしょう。

最後のデメリットは、自動移換された期間が確定拠出年金の加入者期間とみなされない点です。これにより、老齢給付金の受給開始が遅れる可能性があります*6

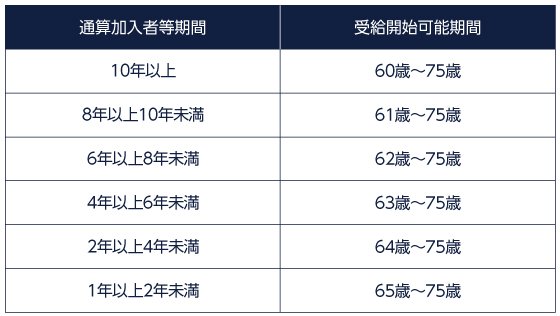

老齢給付金とは、確定拠出年金の加入者であった者に支給される年金または一時金であり、通算加入者期間に応じて受給開始時期が異なります。

出所)企業年金連合会「老齢給付金(確定拠出年金)」

上記の表からも分かる通り、60歳から受給するならば、10年以上の通算加入者等期間が必要です。

しかし、自動移換されると加入者期間とみなされないため、60歳から受給したくても要件を満たさない可能性があります。

(目次へ戻る)

企業型DCの移換手続き方法

では、自動移換になる前にどのような手続きをすればよいのでしょうか。

ここでは、パターン別に紹介していきます。

まずは、転職先に企業型DCがある場合です。

この場合は、転職先の企業型DCに今までの資産をそのまま移換することが可能です。

「個人別管理資産移換依頼書」を転職先の担当部署に提出することで、手続きは完了します。*7

次に、転職先に企業型DCがない、または退職して勤める予定がない場合です。この場合は、iDeCoへの移換手続きが必要です。

個人でiDeCoを扱っている金融機関を選択し、申し込みます。

この際に気を付けなくてはいけない点が、移換手続きのみで終わらせてしまうと、「運用指図者」として今までの資産を運用するのみになってしまうことです。

移換手続きに加えて、加入申出を行うことで、継続して掛金の拠出が可能となります。

最後に、転職先に確定給付企業年金(DB)がある場合です。

今までの資産を確定給付企業年金へ引継ぐことができる可能性があります。規約等によって可否が異なるため、転職先の担当部署にご確認ください。

移換が可能であるかどうかに関わらず、今までの資産をiDeCoへ移換することは可能です。

確定給付よりも確定拠出で資産運用したい人は、iDeCoへの移換手続きを行いましょう。

(目次へ戻る)

まとめ

今回は企業型DCの自動移換について解説しました。

企業型DCの資格喪失後6ヵ月以内に移換手続きを取らなかった場合には、個人別管理資産は自動的に国民年金基金連合会(特定運営管理機関)へ移換されます。

自動移換された場合、運用がストップした中で自動移換に関する手数料に加え所定の管理手数料(52円/月)を継続的に負担することになります。また、自動移換されている期間は通算加入者等期間に算入されませんのでご留意ください。

自動移換されてしまうとデメリットが多く、老後の生活資金に影響を与えることがあります。

かつては退職金の給付額が、企業型給付年金(DB)が中心であったため、勤続年数や役職によって決まっていましたが、今はそのような企業が減っています。

自分の老後資金は自分で管理する時代です。

勤務している企業の退職金制度を早いうちに確認しておきましょう。

*1 出所)企業年金連合会「運営管理機関連絡協議会提供(確定拠出年金統計資料 2021年3月末)」

*2 出所)企業年金連合会「確定拠出年金のしくみ Q1」

*3 出所)企業年金連合会「確定拠出年金のしくみ Q2, 3」

*4 出所)企業年金連合会「確定給付企業年金(DB)」

*5 出所)三菱UFJ信託銀行「企業型確定拠出年金(企業型DC)制度とは?」

*6 出所)企業年金連合会「自動移換」

*7 出所)iDeco公式サイト「iDecoをはじめよう」