信託銀行の存在は知っていても、どんな役割を担っているかはよくわからないという方も多いのではないでしょうか。実は、信託銀行は私たち消費者にとって、便利で身近なサービスを提供しています。

信託銀行は、普通銀行と違い信託業務や併営業務も扱っています。今回は、信託銀行の業務内容や普通銀行との違い、サービスについてわかりやすく解説します。

信託銀行とは

信託銀行とは、「銀行業務」「信託業務」「併営業務」の3つを行う金融機関です。*1

預金や貸付、為替といった銀行業務は普通銀行と同じですが、顧客の財産を預かって管理・運用する信託業務や併営業務ができる点が異なります。

いわば、信託銀行は有価証券や不動産、相続、証券代行など幅広い業務領域をカバーしており、顧客(法人・個人)のさまざまなニーズに対応できる機関といえます。

信託銀行も、普通銀行と同じく「銀行法」に基づいて設立されています。ただし、信託業務や併営業務を行うため、「信託法」「信託業法」「金融機関の信託業務の兼営等に関する法律(兼営法)」の適用も受けます。*2

(目次へ戻る)

信託銀行の3つの業務内容

信託銀行が行う3つの業務内容の詳細は以下の通りです。

銀行業務

代表的な業務は以下の3つになります。

- 預金業務:個人や法人からお金を預かる

- 貸出業務:個人や企業に資金を融資する

- 為替業務:振込などの送金により口座間の資金移動を行う

その他に、有価証券の売買やデリバティブ取引といった「付随業務」も含まれます。

信託業務

信託業務は、顧客から信託された財産を受益者のために管理・運用する業務です。有価証券や不動産、金銭債権など金銭的価値のあるものなら何でも信託できるので、取り扱うサービスは多岐にわたります。具体的なサービスについては、後ほど詳しく説明します。

併営業務

併営業務には、以下のような業務があります。

- 不動産関連業務:不動産の売買仲介、鑑定評価など

- 証券代行業務:株主名簿管理、株主総会に関する事務、配当金の計算・支払いなど

- 相続関連業務:遺言書の作成・保管、遺言の執行、遺産整理など

併営業務は、信託銀行(信託兼営金融機関)のみに認められています。*3

(目次へ戻る)

そもそも信託とは?

信託とは、所有する財産を信託銀行などの受託者に託し、管理・運用を任せる仕組みです。銀行にお金を預けるのと信託するのでは、何が違うのでしょうか。

銀行に預金すると、預入期間に応じた利息がつきます。預金者は、その預金を自由に引き出すことが可能です。銀行は、その預金を貸付などの運用に回せます。

一方、信託した財産は信託銀行(受託者)のものとなり、目的に沿って受益者のために管理・運用されます。信託を利用することで、信託銀行の専門性を活かした資産運用・財産の保全が実現できます。

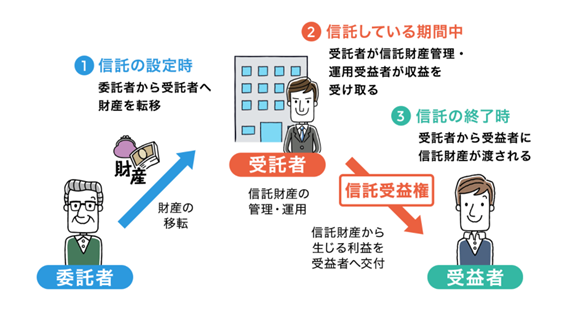

信託の仕組み

信託は、「委託者」「受託者」「受益者」の三者で構成されています。それぞれの役割は以下の通りです。

出所)一般社団法人 信託協会「信託と税金」

- 委託者:財産を信託する人、信託の目的や受益者を決める

- 受託者:信託した財産を管理・運用する人、主に信託銀行が受託者の役割を担う

- 受益者:信託した財産から生じた利益を受け取る人、受託者から利益を受け取る

委託者は信託する財産の使い方や信託する目的、受益者を誰にするかなどを決定します。受託者は委託者が決めた目的に沿って、受益者のために信託された財産の管理・運用を行い、生じた利益を受託者に交付します。

信託をすると、委託者の財産の所有権が受託者に移転するのが大きな特徴です。

また、同じ人が委託者と受益者になることも可能です。誰かのためにではなく、自分のために財産の管理・運用を任せることもできます。

信託を利用するメリット

信託を利用する主なメリットは以下のとおりです。

- 目的を定めて専門家に財産の管理・運用を任せられる

- 信託した財産は安全に管理される

- 金銭以外の財産も信託できる

- 節税効果が期待できる信託もある

子どもの教育費、自分が亡くなった後の相続など、「何のため」「誰のため」といった目的を定めて財産の管理・運用を任せられます。信託法などの法律に則って、専門家が財産を管理・運用してくれるのも魅力です。

財産の所有権が委託者から受託者に移転し、受託者自身の財産とは分別して受益者のために管理されます。委託者や受託者の倒産の影響を受けないため、財産は安全に管理されます(倒産隔離機能)。*4

また、子どもの教育資金など、贈与税が一定額まで非課税になる信託もあります。*5

信託の利用で留意すべき点

信託の利用で留意すべき点 は、設定に手間とコストがかかることです。

信託の内容によっては、長期にわたって財産の管理・運用を任せることになります。後悔することがないように、家族の意見を取りまとめたり専門家と相談したりしながら、契約の内容を考える必要があるでしょう。

また、信託を依頼する際は報酬の支払いが発生します。信託を利用する前に、コストに見合ったメリットを得られるかを検討することが大切です。

(目次へ戻る)

信託銀行が提供する個人向けの主な商品・サービス

最後に、信託銀行が提供している商品・サービスを確認しましょう。ここでは、資産形成のために利用できる主な個人向け商品・サービスを4つ紹介します。

投資信託

投資信託は、複数の投資家から集めた資金を一つにまとめ、専門家が株式や債券などで運用する金融商品です。

信託銀行は受託者として、運用会社からの指図通りに金融市場で株式・債券などの運用を行います。運用で得られた収益は、販売会社を通じて投資家(受益者)に交付されます。

信託銀行は、投資信託の信託財産を自身の財産および他の信託財産とは分別して管理しています。そのため、投資信託の販売会社や運用会社が破綻することがあっても、信託財産(投資家の財産)は法的に保護されます。*6

教育資金贈与信託

教育資金贈与信託は、子どもや孫の教育資金を援助したいときに利用できる信託です。

通常、年110万円を超える贈与には贈与税が課税されます。しかし、教育資金贈与信託を使うと、1,500万円まで贈与税が課税されずに教育資金の援助ができます。また、資金使途が教育資金に限られるため、信託した財産が確実に教育のために使われます。

教育資金贈与信託は、「教育資金の一括贈与にかかる贈与税の非課税措置」の適用を前提としています。*7

財産形成信託

財産形成信託とは、財形制度に基づき給与天引きで継続的に貯蓄を行うものです。勤務先が財産形成信託を導入していれば利用できます。

財産形成信託には使い道に制限がない「財形貯蓄(一般財形)」、持ち家の取得・増改築が目的の「財形住宅」、老後資金の準備が目的の「財形年金」の3つがあります。信託銀行は受託者として、勤労者が積み立てた資金の管理・運用を行います。

年金信託

信託銀行は、確定給付企業年金や確定拠出年金(企業型・個人型)といった年金制度に基づいた年金信託も取り扱っています。年金掛金の数理計算や運用、加入者・受給権者の管理など、年金業務全般に対応しています。

信託された年金資金は、信託銀行の名義で従業員のために管理されます。企業が倒産することがあっても、企業の債権者から差し押さえられることはありません。

(目次へ戻る)

まとめ

信託銀行は、ある程度資産がある経営者や資産家が資産を管理してもらうために利用するケースが多いですが、財産形成信託や年金信託など私たちの生活に身近なサービスを提供している金融機関です。また、信託銀行が持つ倒産隔離機能のおかげで、投資信託や年金制度、財形貯蓄などを安心して利用できますし、銀行にはない多様な資産管理機能から総合的なライフプランに合わせた提案を受けられることを考えると若年層の方も利用をするのは、一手です。信託銀行の仕組みや役割を理解し、資産形成や財産管理に役立てましょう。

*1 出所)三菱UFJ信託銀行「信託銀行とは?」

*2 出所)信託協会「信託法と信託業法と兼営法」

*3 出所)信託協会「信託銀行ってなに?」

*4 出所)信託協会「信託の機能」

*5 出所)信託協会「信託を利用するメリット」

*6 出所)三菱UFJ信託銀行「投資信託とは?」

*7 出所)信託協会「教育資金贈与信託」