ポイント

「家計を見直したい」「老後資金が足りるのか不安」など、お金の悩みを解消したい場合はファイナンシャルプランナー(FP)に相談する方法があります。

FPは「家計のドクター」とも呼ばれており、さまざまなお金の相談に対応しています。

しかしFPの存在は知っていても、どのように相談すればよいか、どんな問題を解決してくれるのかについては、わからないという人も多いのではないでしょうか。

FPは人それぞれ専門分野が異なるため、相談する場合は自分の悩みに合ったFPを選ぶことが大切です。

そこで今回は、FPの専門分野や相談するメリット、選び方について解説します。

ぜひ、資産形成の一助にお役立て下さい。

ファイナンシャルプランナー(FP)とは

ファイナンシャルプランナー(FP)とは、家計や保険、資産運用などの幅広い知識を持つお金の専門家です。家計に関するさまざまな相談に対応し、相談者の将来設計のサポートを行います。

家計管理から教育・住宅資金の準備、老後の生活設計など、豊かな人生を送るにはお金の問題に向き合わなくてはなりません。

迷った時、お金のプロであるFPに相談すれば的確なアドバイスを受けられる可能性があるでしょう。

主なFP資格

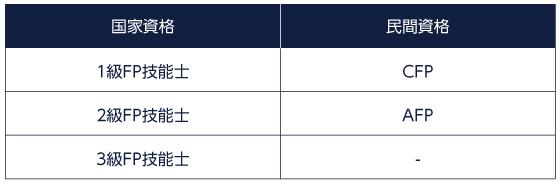

FP資格は、お金のプロとしてふさわしい専門知識を備えていることを証明するものです。FPとして活動している専門家は、FP資格を保有しているのが一般的です。FP資格は、国家資格である「FP技能士」と民間資格の「CFP・AFP」の2つがあります。

FP技能士は1~3級の3段階で、最も難易度が高いのが1級です。日本FP協会と金融財政事情研究会(きんざい)が資格試験を実施しています。*1

一度取得すれば一生有効で、更新の必要はありません。

CFPとAFPは、日本FP協会が独自に認定している資格です。CFPは1級FP技能士、AFPは2級FP技能士に相当する資格です。CFP・AFPはスキルの維持・向上のために所定の継続教育(単位取得)が義務付けられており、2年ごとに更新が必要です。*2

企業系FPと独立系FPの違い

FPは銀行や証券会社、保険会社などに勤務する「企業系FP」と、FP事務所などを経営して独自に活動している「独立系FP」の2つに分けられます。

企業系FPは、勤務先が取り扱う商品・サービスの提案が主な仕事です。通常は無料で相談できますが、FPが属する企業の投資商品やサービスを紹介されることがあります。

独立系FPに相談する場合は、相談費用がかかるのが一般的です。特定の企業に属していないため、第三者の立場から中立的なアドバイスが期待できます。ただし、独立系FPであっても、特定の投資商品やサービスを扱っているケースもあります。

企業系FPと独立系FPは特徴が異なるため、どちらがよい悪いとは一概にはいえません。相談内容や相談費用などを考慮して、自分に合ったFPを選ぶことが大切です。

(目次へ戻る)

ファイナンシャルプランナーの6つの専門分野

FPの専門分野は以下の6つに分けられます。

- ライフプランニング

- 保険

- 資産運用

- 税金

- 不動産

- 相続・事業承継

ライフプランニングとは、家計管理や教育・住宅資金の準備、老後の生活設計など、多くの人にとって身近なテーマのことです。

相談内容によっては、弁護士や税理士といった他の専門家と連携して対応するケースもあります。また、FPによって得意分野が異なり、「家計改善」「保険の見直し」など特定の分野に特化して活動しているFPもいます。

(目次へ戻る)

ファイナンシャルプランナーに相談するメリット

お金の悩みをFPに相談するメリットは以下の通りです。

家計改善が期待できる

FPに相談して支出や保険などを見直すことで、家計改善が期待できます。

家計が赤字でどこから手を付けてよいかわからなくても、FPに相談すると見直し前と見直し後の家計収支をデータで示してもらえ、見直すべき項目を具体的に教えてもらえます。例えば、不要な保険の解約や別の保険への入り直しなどの提案を受けることで、保険料を節約できるかもしれません。

たとえ有料の相談であっても、相談料より節約効果が大きければ相談するメリットはあります。特に保険の見直しや住宅購入は専門知識がないと判断が難しく、節約できる金額も大きいので、FPに相談するメリットは大きいといえるでしょう。

お金の悩みや不安を解消できる

FPに相談することで、お金の悩みや不安が解消できる可能性があります。

お金の悩みは、友人や知人に気軽に相談できることではありません。相談できる人がいなかったり、パートナーが協力的でなかったりすると、いつまでも不安を抱えることになります。

お金の専門家であるFPに話を聞いてもらえば、いつまでに、いくら準備すればよいかが明確になるため、漠然とした不安が解消され心が軽くなるかもしれません。また、希望すれば、相談後も継続してフォローを受けることが可能です。

(目次へ戻る)

ファイナンシャルプランナーの選び方

FPは実績や能力、専門分野に個人差があるので、誰でもよいわけではありません。相談したい内容に合わせて、自分に合ったFPを選ぶ必要があります。ここでは、FPを選ぶポイントを紹介します。

保有資格を確認する

まずはFPの保有資格を確認しましょう。FP資格がなくても、職業としてFPと名乗ることは可能です。*3

資格があればよいという訳ではありませんが、専門知識を備えていることは確認できます。

FPとして活動している人は、2級FP技能士・AFP以上の資格を保有しているのが一般的です。あくまでも目安ですが、相談するなら2級FP技能士・AFP以上のFPを選ぶといいでしょう。

相談したい分野を得意とするFPを探す

お金の悩みを解消するには、相談したい分野に精通しているFPに相談するのがポイントです。FPにはそれぞれ得意分野があります。家計改善や保険に強いFPもいれば、資産運用や不動産を得意とするFPもいます。

ホームページやSNSなどをチェックして、相談したい分野に強いFPを探しましょう。保険の見直しをしたいなら保険代理店、資産運用を始めたいなら銀行や証券会社の無料相談を利用する方法もあります。

実績や経験を調べる

FPを選ぶときは、相談実績や経験も参考になります。実績豊富なFPはさまざまな相談に対応しているため、的確なアドバイスを受けられる可能性があります。

また、相談したい分野について十分な経験があるかどうかも確認しましょう。保険を見直したい場合、保険会社や保険代理店での勤務経験があるFPなら、希望に沿った提案を受けられるかもしれません。

相談料の見積もりをとる

FPに相談する際は、事前に相談料の見積もりをとることも大切です。有料相談の場合、FPによって料金体系は異なります。

「1時間〇〇円」といった時間制もあれば、「月額〇〇円」のような定額制の場合もあります。また、キャッシュフロー表の作成や保険の見直し、弁護士や税理士など他の専門家を紹介してもらう場合などは、別途料金がかかることがあります。*4

後でトラブルにならないように、相談前に料金を確認しておきましょう。

(目次へ戻る)

ファイナンシャルプランナーに相談する際の注意点

Pに相談する際の注意点をまとめました。

- 家計状況を整理する

- 相談したい内容を明確にする

- 投資商品などの勧誘に注意する

FPが改善策を提案するには、相談者の家計状況を把握・分析する必要があります。家計簿や保険証券、ローン返済表など家計状況がわかるものを準備しておくとスムーズです。プライバシーが心配な場合は、相談前に守秘義務や個人情報の取扱いについて確認しましょう。

相談したい内容を明確にしておくことも重要です。抱えている問題や悩みを具体的に伝えられれば、FPは改善策を提示しやすくなります。

相談先によっては、投資商品などの勧誘を受ける可能性もあります。提案された商品が希望したものであれば問題ありません。しかし、希望に沿っていなかったり、無理な勧誘を受けたりした場合は、はっきりと断ることが大切です。

(目次へ戻る)

まとめ

FPに相談すれば、お金の悩みや不安が解消されるかもしれません。FPは家計に関するさまざまな悩みに答えてくれますが、FPによって得意分野は異なります。相談したい内容を整理したうえで、自分に合ったFPを探しましょう。

*1 出所)日本FP協会「FP技能検定とは」

*2 出所)日本FP協会「FPの資格と検定の種類」

*3 出所)金融財政事情研究会「FPに関するQ&A」(ファイナンシャル・プランニング技能士の資格がなくても、FP事務所を開業することができるのですか。)

*4 出所)日本FP協会「料金体系について」