つみたてNISAとiDeCo(イデコ)は、どちらも個人の資産形成を支援するための制度です。投資信託の運用益が非課税になるため、うまく活用すれば効率的に資産を増やせます。長期のつみたてを前提とした制度であるため、特に老後に向けた資産形成に活用しやすい制度と言えるでしょう。

ただし、実際に利用したことがないと「違いがよくわからない」と感じるのではないでしょうか。そこで今回は、つみたてNISAとiDeCoの違いやそれぞれのメリット・デメリットについて解説します。

つみたてNISAとは

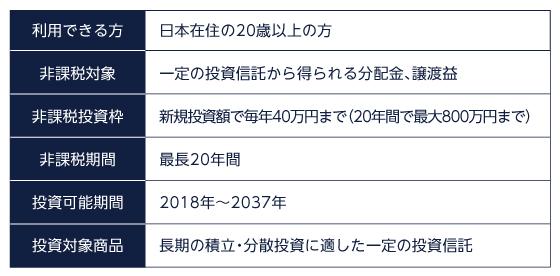

つみたてNISAとは、2018年1月からスタートした積立投資における少額投資非課税制度です。

つみたてNISAの概要は以下のとおりです。*1

投資信託の運用益には通常約20%の税金がかかりますが、つみたてNISAを利用すれば、毎年40万円(20年間で最大800万円)まで非課税で運用できます。

投資対象商品は「販売手数料ゼロ」「信託報酬は一定水準以下」などの要件を満たす、長期の積立・分散投資に適したファンドに限定されています。投資方法も毎月一定額を購入する積立投資に限定されているので、初心者の方でも続けやすいでしょう。

つみたてNISAを始めるには、証券会社などの取扱金融機関で専用口座の開設が必要です。

つみたてNISAのメリット

つみたてNISAのメリットは以下の通りです。

- 少額から始められる

- 非課税で長期間運用できる

- 資産形成に適した商品を選びやすい

「投資はまとまったお金が必要」と思うかもしれません。

しかし、つみたてNISAは金融機関によっては毎月100円から始められます。最長20年間非課税で運用できるため、効率的に資産を増やすことも可能です。

また、投資信託はさまざまな商品が販売されていますが、つみたてNISAは対象商品が一定の投資信託に限定されているので、初心者でも商品を選びやすいでしょう。

つみたてNISAのデメリット

一方で、つみたてNISAには以下のようなデメリットもあります。

- 投資商品を自由に選べない

- 損失が生じたときに損益通算ができない

つみたてNISAは対象商品が決まっているため、購入したい投資信託が対象商品に含まれていない場合は利用できません。

つみたてNISAで保有する投資信託の売却で損失が生じた場合、特定口座など他の口座で保有する金融商品の利益と相殺(損益通算)することで税負担を軽減することはできません。*1

(目次へ戻る)

iDeCo(イデコ)とは

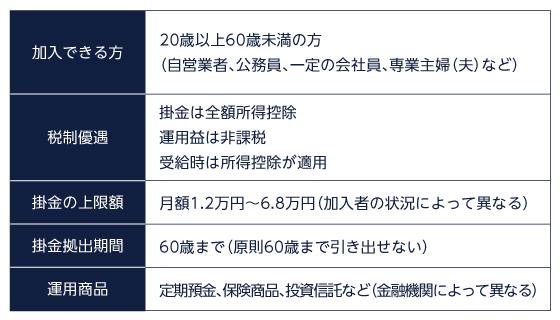

iDeCo(個人型確定拠出年金)とは、自分で拠出した掛金を自分で運用する私的年金制度です。

iDeCoの概要は以下のとおりです。*2 *3

iDeCoは節税効果が高く、上記3つの税制優遇が用意されています。

加入者の状況に応じて掛金の上限額が決まっており、自営業者は月6.8万円、会社員は勤務先の年金制度に応じて月1.2万円~2.3万円まで拠出できます。原則として、60歳まで掛金を引き出せません。

iDeCoは投資信託で運用可能ですが、商品ラインナップは金融機関によって異なります。iDeCoに加入する場合は、取扱金融機関を通じて申込手続きを行います。

iDeCoのメリット

iDeCoは老後の資産形成を目的とした年金制度であるため、税制優遇が充実しています。

掛金は全額所得控除になるので、所得税・住民税が軽減されます。また、iDeCo内の運用商品の運用益は非課税です。積み立てた掛金を受給するときも、一時金で受け取る場合は「退職所得控除」、年金で受け取る場合は「公的年金等控除」が適用されます。

iDeCoのデメリット

iDeCoは、原則60歳まで積み立てた掛金を引き出せないのがデメリットです。急にまとまったお金が必要になる可能性を考慮し、無理のない範囲で掛金を設定する必要があります。

また、掛金に上限が設けられており、加入者の状況によって上限額に差があります。多くの掛金を拠出したくても、上限額を超えて支払うことはできません。

(目次へ戻る)

つみたてNISAとiDeCoの違いを比較

つみたてNISAとiDeCoの違いを理解するために、以下の項目について比較していきましょう。

最低投資金額

つみたてNISAの最低投資金額は月1,000円程度で、中には月100円から始められる金融機関もあります。一方、iDeCoの最低投資金額は月5,000円です。*4

どちらも少額から始められますが、最低投資金額が小さいつみたてNISAのほうが気軽に始めやすいでしょう。

1年間に投資できる金額

1年間に投資できる金額は、つみたてNISAは40万円です。iDeCoは加入者の状況によって異なり、自営業者は81.6万円、会社員は14.4万円~27.6万円です。国民年金のみの自営業者は、掛金を多く拠出できる仕組みになっています。

つみたてNISAとiDeCoは併用できるので、資金に余裕があれば両方利用してもいいでしょう。

資金の引き出し

つみたてNISAは資金の引き出しに制限はなく、いつでも換金して現金化できます。iDeCoは原則60歳まで掛金を引き出せませんが、半強制的に資金を貯められるのはメリットでもあります。

手元資金が不足するのが心配な場合はつみたてNISA、老後に向けて資産づくりに力を入れる場合はiDeCoを優先するといいでしょう。

運用商品

つみたてNISAとiDeCoは投資信託で運用可能ですが、金融機関によって商品ラインナップは異なります。複数の金融機関を比較した上で、利用する金融機関を選びましょう。

つみたてNISAの対象商品は「信託報酬は一定水準以下」といった要件をクリアしていますが、iDeCoは運用コストが比較的高い商品が含まれているケースもあります。投資信託の運用コストは投資成果に影響を与えるので、なるべくコストが低い商品を選ぶことが大切です。

節税効果

つみたてNISAとiDeCoは、どちらも運用益が非課税になります。しかし、iDeCoはさらに掛金が所得控除になるため、節税効果はiDeCoのほうが有利です。節税効果を重視するのであれば、iDeCoを優先するといいでしょう。

(目次へ戻る)

つみたてNISAとiDeCoはどう使い分ける?

つみたてNISAとiDeCoは非課税で運用できるのは同じですが、資金の引き出しと節税効果に大きな違いがあります。

自由に資金を引き出したい場合はつみたてNISA、節税効果を重視するならiDeCoを検討しましょう。資金に余裕がある場合は、併用するのも一つの方法です。

つみたてNISAとiDeCoの違いを理解して、資産形成にうまく活用しましょう。

*1 出所)金融庁「つみたてNISAの概要」

*2 出所)iDeCo公式サイト(国民年金基金連合会)「iDeCoの特徴」

*3 出所)iDeCo公式サイト(国民年金基金連合会)「iDeCoの加入資格等」

*4 出所)iDeCo公式サイト(国民年金基金連合会)「iDeCo(イデコ)をはじめるまでの5つのステップ」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員