住宅の購入は人生最大の買い物の一つです。

購入資金は金融機関で住宅ローンを組んで借り入れし、最長35年で元本と利息を返済していくのが一般的でしょう。

そしてその負担を抑える方法の一つが、住宅ローン減税です。

10年以上のローンで住宅を購入する場合に、年末のローン残高の1%を所得税・住民税から控除できる制度です。

メリットが大きく、住宅を買うなら確実に利用したい制度と言えるでしょう。

住宅ローンの利用を検討している人はぜひ、改めてその仕組みをおさらいして、負担軽減に役立てて下さい。

住宅ローン控除の仕組みと計算の仕方

年末の住宅ローン残高の1%相当額を所得税・住民税から控除

住宅ローン控除は、簡単に言うと、年末時点の住宅ローン残高に1%をかけた金額を10年間にわたり所得税・住民税から控除できる制度です(2019年10月以降の特例については、以下を参照)。

住宅ローン控除は、「税額控除」である点に特徴があります。

生命保険料控除や医療費控除などの「所得控除」は、控除額に税率を掛けた金額が減税となりますが、「税額控除」の場合は、その金額を所得税からそのまま減額できるので、減税効果が大きくなります。

正式名称は「住宅借入金等特別控除」で、住宅ローン減税とも呼ばれますが、本記事では「住宅ローン控除」の呼称で統一して解説していきます。

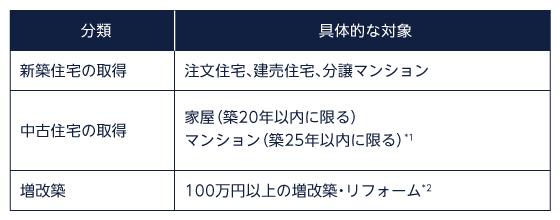

対象となる住宅

新築の住宅の購入だけでなく、中古住宅の購入や、一定の増改築も住宅ローン控除の対象になります。

住宅ローン控除の主な条件

住宅ローン控除を利用するには、主に以下のような条件があります。*2

- 銀行・信用金庫・住宅金融支援機構・勤務先などからの住宅ローンである

- 借入期間が10年間以上である

- 床面積が50平米以上

- 住宅ローン控除を利用する年の年末にその住宅に居住している

- 住宅ローン控除を利用する年の本人の合計所得金額が3,000万円以下である

(目次へ戻る)

控除額の計算方法

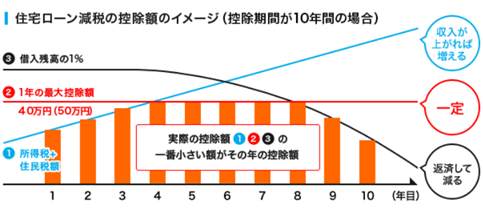

控除額は、住宅ローンの年末残高に1%をかけて得ることができます。

住宅ローンの開始後10年間にわたり、各年の所得税から控除できます(2019年10月以降の特例については、以下を参照)。

ただし各年の住宅ローン控除には、40万円の上限が設けられています。

つまり、住宅ローンの年末残高が4,000万円を超える場合は、その1%の金額ではなく、40万円が控除額となります。

また、住宅ローン控除の金額が所得税の金額を上回り、住宅ローン控除を所得税から引ききれない場合、残額は住民税から控除できます。

ただし、住民税からの控除額は136,500円が上限です。

このように、住宅ローン控除には40万円の上限があるのに加え、自身の所得税・住民税の金額が上限になるため、実際の控除額は以下の図のように決まります。

出所)すまい給付金事務局「住宅ローン減税制度の概要」

(目次へ戻る)

2019年10月から、住宅ローン控除の利用期間が13年に

消費税増税に伴い住宅ローン控除が13年間に拡充

2019年10月1日より、消費税が8%から10%に引き上げられました。

これに伴い、住宅ローン控除の期間が3年間延長され、計13年間となっています。*2

上昇した消費税2%相当額が負担とならないよう、2019年10月1日以降に消費税10%で住宅を購入した場合には、11年目から13年目の各年に、以下のうち低い金額を住宅ローン控除として利用できます。

- 住宅ローンの年末残高(4,000万円まで)× 1%

- 住宅の取得金額(税抜)× 2% ÷ 3

2021年度税制改正による13年間の住宅ローン控除の延長措置

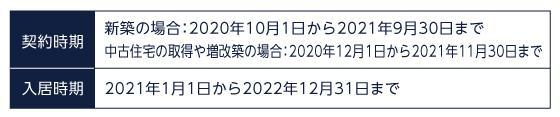

13年間の住宅ローン控除は、当初は2020年12月31日までに入居した場合に適用されていました。

しかし2021年度税制改正により、契約および入居が以下の期間内である場合にも適用されるようになっています。*3

上記の条件の一方でも満たさない場合は、住宅ローン控除は10年間になります。

(目次へ戻る)

住宅ローン控除の利用手続き

適用初年度は確定申告が必要

購入した住宅に入居した年から、住宅ローン控除を利用できます。この初年度のみ、翌年3月15日までに確定申告をする必要があります。

確定申告においては、確定申告書の作成に加え、「住宅借入金等特別控除額の計算明細書」という書類も作成する必要があります。

住宅借入金等特別控除額の計算明細書のフォームや記入の仕方は、国税庁のサイトから入手できます。

該当年度のものを利用してください。*4

また、以下の添付書類も提出する必要があります。*5

- 金融機関等から交付された「住宅取得資金に係る借入金の年末残高等証明書」【原本】

- 住宅の登記事項証明書【原本】

- 住宅の工事請負契約書又は売買契約書【写し】

- マイナンバーカード(個人番号カード)の写しなどの本人確認書類

2年目以降は年末調整で対応可能

2年目以降は、給与所得者であれば年末調整により住宅ローン控除を適用できます。

年末調整にあたっては、勤務先に以下の書類を提出する必要があります。*6

- 給与所得者の住宅借入金等特別控除申告書

- 年末調整のための住宅借入金等特別控除証明書

(目次へ戻る)

住宅ローン控除の利用上の留意点

住宅ローン控除を有効活用する借入の仕方は?

銀行や不動産会社の担当者は住宅ローン控除の基本的な知識を持っているのが普通なので、何か聞きたいことがある場合は、購入前に聞くようにしましょう。

また共働きの場合、夫婦それぞれが住宅ローン控除を利用できます。

夫婦でどうローンを組むかによって住宅ローン控除の金額が変わる可能性もあるため、事前によく検討するようにしましょう。

いつ住宅を買うべき?

上述のとおり、13年間の住宅ローン控除の適用期間が2021年9月まで延長されています。

もともとの住宅購入の計画にもよりますが、2021年9月までに契約ができるのであれば、無理のない範囲で契約を済ませるのがよいでしょう。

*1 出所)国税庁「No.1214 中古住宅を取得した場合(住宅借入金等特別控除)」

*2 出所)国税庁「No.1216 増改築等をした場合(住宅借入金等特別控除)」

*3 出所)財務省「令和3年度税制改正の大綱(1/9)」

*4 出所)国税庁「令和02年分(特定増改築等)住宅借入金等特別控除額の計算明細書」

*5 出所)国税庁「令和2年分 住宅借入金等特別控除を受けられる方へ(新築・購入用)」

*6 出所)国税庁「年末調整で(特定増改築等)住宅借入金等特別控除の適用を受ける方へ」