会社員の方であれば多くの人がご存知であろう「年末調整」。

収入が本業の給与所得だけなら、会社に年末調整してもらい1年分の税金の手続きは終わりとなります。しかし、副業をしているとそうはいきません。

そこで今回は、副業している場合の年末調整の留意点について解説をしていきます。

ポイントを確認の上で、税金面の不安をなくしておきましょう。

そもそも年末調整とは何?

年末調整の目的

会社勤めしている方でも、年末調整が何かを正確に理解している方は、実は多くはないのではないでしょうか。

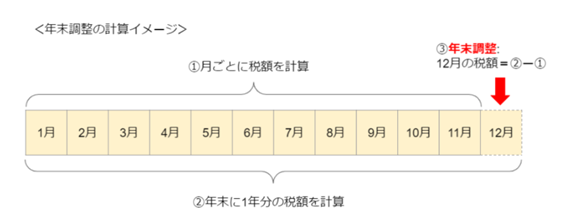

会社が1年間(1月1日から12月31日まで)の最後の給与を12月に支払うときに、以下の2つを比較して、過不足額を精算して会社が納税します。

これを年末調整といいます。

- その年に既に源泉徴収した所得税および復興特別所得税の合計額

- その年の給与の支給総額に対して納付すべき最終的な税額(年税額)*1

つまり、会社は年末調整を行うことにより、各従業員の一年間の税額を計算し直して、納付しています。

日本の会社員が自分で確定申告しなくていいのは、この年末調整の仕組みによります。

会社員にとって年末調整は、納税額を確認する機会としても重要です。

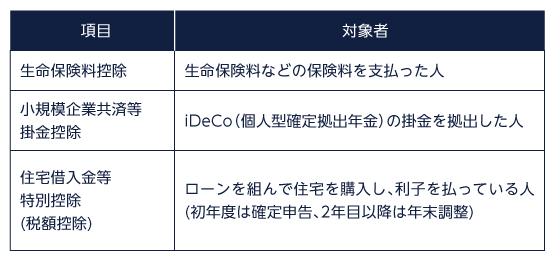

所得控除などの対象になる支出をした人は、年末調整で控除することにより、年税額を減らすことができます。

年末調整の対象となる代表的な控除には以下のものがあります。

図1:年末調整の対象となる代表的な控除項目

出所)各種資料に基づき三菱UFJ国際投信作成

年末調整に基づき源泉徴収票を発行

会社員になじみ深いもう一つの年末の手続きが、源泉徴収票の発行をうけることです。

源泉徴収票は、年末調整の後に会社が各従業員に発行する書類で、各人のその年の給与・賞与の総額やそれに対する税額を記載します。

従業員にとっては、その年の納税額を証明する書類になります。

医療費控除やふるさと納税の寄附金控除などの利用のために確定申告する場合にも必要になるので、きちんと保管しておくことが重要です。

年末調整の対象になるのは給与所得のみ

所得には給与所得以外にも事業所得や雑所得など計10種類の所得がありますが、年末調整が行われるのは給与所得のみです。

事業所得や雑所得などは誰も年末調整してくれないので、自分で年間の収入や経費を計算して、確定申告をする必要があります。

年末調整の対象者

年末調整の対象になるのは、次の人です。

- 会社などに1年を通じて勤務している人(年の給与が2,000万円超の人は対象外)

- 年の中途で就職し年末に勤務している人

なお、年の途中で転職した人の場合、転職先の会社で、前職の給与(源泉徴収票に記載の金額)も含めて年末調整を行います。

逆に、年の途中で会社をやめて年末までに再就職しなかった人の場合、年末調整の機会がありません。この場合、所得税を払い過ぎているので、確定申告をして還付を受けられます。

(目次へ戻る)

副業している場合の年末調整の手続き

副業していない場合と何が違う?

では、副業をして複数の収入源がある場合、年末調整はどうなるでしょうか。

ややこしそうにも思えますが、以下の3つのポイントを理解すれば、簡単です。

(1) 本業の年末調整手続きは、専業の場合と同じ

本業の会社では、専業の従業員と同じように、普通に年末調整をしてもらえばOKです。

各社の社内規定は別の問題ではありますが、このとき副業の所得を会社に伝える必要はありません。

年末調整で精算する対象は、本業の給与のみだからです。

(2) 副業の所得に年末調整はない

副業の収入を払ってくれるクライアントは、年末調整はしてくれません。雇用主と従業員の関係ではないので、あなたの年間の税額計算まではしないのです。考えてみれば当然ですが、副業の所得は年末調整してもらえない、と覚えておきましょう。

(3) 副業の所得は確定申告による納税が必要

副業の所得は年末調整してもらえないことの裏返しとして、副業の所得は自分で確定申告して納税する必要があります。副業の収入をもらうときに源泉徴収されていた場合、確定申告により一部の金額が還付される可能性もあります。

確定申告の経験がないと気が重いかもしれませんが、事前に副業の収入や経費を整理・集計して、把握しておくと、申告時期に楽になります。確定申告はやってみると意外と簡単だったと思う人が多いものですので、トライしてみてはいかがでしょうか。

副業も給与所得の場合は、年末調整はどうなる?

パートやアルバイトなど、副業でも給与所得を得ている方も多いと思います。この場合、本業の給与を「主たる給与」、副業の給与を「従たる給与」といいます。*2

一番のポイントは、副業の従たる給与は年末調整の対象にならないことです。つまり、本業の会社だけが、主たる給与のみを対象に、年末調整を行います。

従たる給与の情報は年末調整の対象外なので、本業の会社に伝える必要はありません。

逆に副業の勤務先には、本業が別にあることを伝え、年末調整されないようにします。

主たる給与と従たる給与を合算した合計額に対する税額の精算は誰もしてくれないので、自分で確定申告する必要があります。

このように、給与所得のみの場合でも、勤務先が複数の場合は確定申告が必要になるので、注意しましょう。

ちなみに副業の給与の源泉徴収は、「乙欄」という少し高い税率を適用して源泉徴収されます。確定申告すれば通常は所得税が還付されるので、がんばって確定申告しましょう。

「特別徴収」の場合、副業分も含めた住民税額が会社に通知される

ここで、年末調整とは直接関係ありませんが、副業に伴う住民税の留意点についても説明しておきます。

ご存知のとおり会社は、従業員の給与から、所得税に加えて住民税も天引きして納税しています。これを住民税の特別徴収といいます。

副業で得た所得の確定申告をすると、申告した内容は住民票のある自治体に転送されます。自治体はそれに基づき、合計の所得に対する住民税額を算出して会社に通知します。

つまり、特別徴収の場合、副業分を含む合算ベースで住民税が会社に通知され、会社はそれに従って住民税を納付していきます。

会社は、副業していない場合に比べて高い住民税額の通知を受けるため、給与以外にも所得があると推測できます。

副業の確定申告をする際には、普通徴収といって、副業に対する住民税を自分で納付する方式を選ぶこともできます。これなら、副業分の住民税は本人に課税通知が来る一方、給与分のみの住民税が会社に通知されます。

ただし、住民税の取り扱い事務は、自治体によって差があります。

そのため、自分の期待通りに手続きが行われず、副業分込みの住民税が会社に通知される場合も実際にはありえます。

以上のように、特別徴収という住民税の仕組みにより、副業をしていることが会社に知られる可能性があることは、十分に理解しておきましょう。

副業をする際には、会社の定めたルールに従い、問題のない範囲で取り組むことを心掛けて下さい。

(目次へ戻る)

副業は少しずつ増やして、会社や家庭との最適なバランスを

これから本格的に副業をしようしている方は、会社や家庭の時間とのバランスをうまく取れるかが気になると思います。

会社や家庭の時間をおろそかにして軋轢が生じては元も子もないので、副業は少しずつ増やして行くのが鉄則です。最適なバランスを保つためのヒントを4つ挙げるので、参考にしてください。

会社の事業とバッティングする副業は避ける

本業の経験が生きる副業は始めやすいし、自分の強みを生かせるメリットがあります。一方で、会社の顧客を奪ったり本業での勤務がおろそかになると、会社との関係上、問題があります。

本業の経験を生かしつつも、会社に迷惑をかけずに副業することが大事です。

副業の所得金額が年間20万円以下なら、確定申告は不要

副業の所得金額(給与所得・退職所得以外)が年間20万円以下であれば、所得税の確定申告は不要です。もっと稼ぎたい方は別ですが、お小遣い程度の収入でいい方は、20万円を目安に副業を行うのもいいでしょう。

なお、所得金額が年間20万円以下でも、住民税の申告は必要になるので注意して下さい。

副業の規模が大きくなるなら家族の協力も模索

副業が思ったより大変であれば、無理のない範囲で家族に手伝ってもらえると、自分も楽になります。たとえば配偶者の方に副業の一部を引き受けてもらい、副業の役割や収入をうまく配分できれば、自分の時間の余裕が生じる、配偶者の収入も増えてやりがいが生まれる、収入が分散して節税になる可能性があるなど、色々なメリットが期待できます。

投資なら、自分の時間でなくお金が稼いでくれる

収入アップのために副業をがんばる人も多いのですが、本業以外の限られた時間でやり繰りするため、限界もあります。

それに対して、自分の時間ではなくお金を元手にして収入を増やす方法が投資です。

収入の一部を投資に回し長期で運用すれば、それだけ資産も少しずつ増えていくことが期待できるでしょう。

資産と時間のポートフォリオを上手に運用し、自分にあった資産形成を心がけましょう。

*1 出所)国税庁「No.2662 年末調整のしかた」

*2 出所)国税庁「No.2520 2か所以上から給与をもらっている人の源泉徴収」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員