マイホームの購入前には、しっかり資金計画を立てることが大切です。

この際、見落とされがちなのが購入後に必要になる、固定資産税や修繕コストなどの維持費です。

とくに戸建てはマンションの場合のように「管理費・修繕積立金」を支払うことがないため、修理が必要になるタイミングで、多額の出費を余儀なくされることもあるでしょう。

そこで当記事では、戸建てにかかる一般的な維持費の目安、そのための積み立て方などについて説明していきます。

戸建てにかかる維持費の種類

まずは住宅を購入した後にかかってくる維持費として、どのようなものがあるか確認しておきましょう。

購入する住宅によって異なる場合もありますが、ここでは一般的な維持費を挙げてみます。

固定資産税

固定資産税は、毎年1月1日現在で住宅(土地・家屋)を所有している人にかかる税金です。戸建てか集合住宅かは問わず、住宅を所有している限り、毎年支払わなければなりません。

固定資産税の額は、課税標準額(評価額)に1.4%(標準税率)を乗じた金額です。

課税標準額は総務大臣が定めた「固定資産評価基準」に基づき、土地、家屋ごとに決められます。

土地の場合、所在地はもちろん面積や形状、道路への接し方などにより、家屋であればのべ床面積や構造、築年数などによって評価額が変わります。

これから住宅を購入する人は、できれば購入前にその目安を知りたいと思うかも知れません。

土地の場合は「公示地価」の70%程度が目安とされていますが、詳細は購入前に、不動産仲介会社などでたずねてみるようにしましょう。

都市計画税

都市計画税は、都市計画法による都市計画区域のうち、原則として市街化区域内に所在する土地および家屋を課税対象とする税金です。

固定資産税のように、毎年1月1日時点で住宅を所有しているすべての人が支払う税金ではないのですが、納税対象となる場合には固定資産税と一緒に納税します。

都市計画税の額は、課税標準額(評価額)に0.3%(制限税率)を乗じた金額です。課税標準額は固定資産税の場合と同じです。

修繕費

税金のように毎年必要なお金ではないものの、年数の経過とともに建物や設備は劣化します。フローリングや壁紙、排水管や水回り設備、外壁、屋根等々、家屋本体や設備品の修繕が必要になります。

自分で修繕できるもの、業者への依頼が必要なものなど、ケースによってかかる費用は変わってきます。

メンテナンス費用

戸建ての場合、屋外のメンテナンスも必要です。

庭木や垣根はこまめに剪定しておかないと、道路や隣人との境界を越えて飛び出し、近隣に迷惑をかけてしまうこともあります。

フェンスやカーポートなどは日光や風雨の影響を受け、塗料が劣化し粉をふいたり、剥がれたりすることもあります。

美観を損なうだけでなく、放っておくと基礎部分の傷みにつながりますので定期的にメンテナンスをすることが必要です。

(目次へ戻る)

維持費にはいくらかかる?

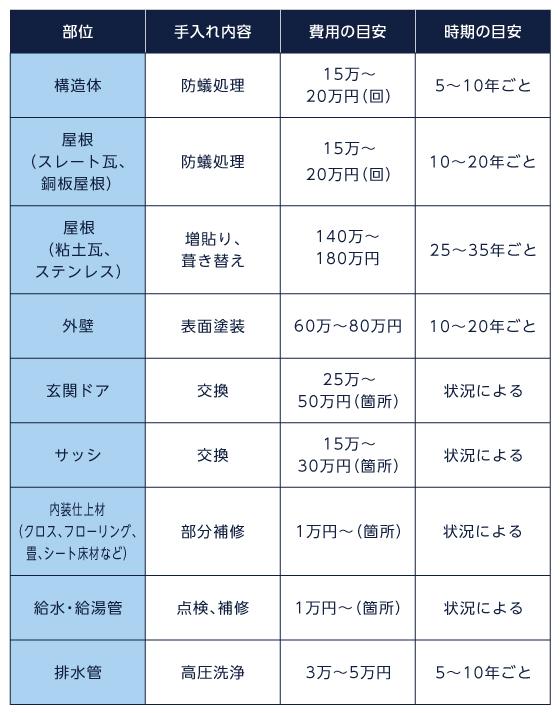

メンテナンスや修繕にかかる費用は、部位や修繕内容によっては高額になる場合もあります。

住宅ローンの返済が始まると家計に余裕がなくなる家庭も少なくありません。あらかじめ各部分の目安額を知っておき、維持費の負担がローン返済に重なり、家計を厳しくしすぎないよう、対策を取っておくことが大切です。

いくつかの部位について、メンテナンス・修繕にかかる費用の目安額を紹介しましょう*1。

出所)住宅産業協議会「住まいと設備のメンテナンススケジュールガイド 60年版」より三菱UFJ国際投信作成

時期の目安は、住居の機能および性能を維持するために手入れしたほうが良いと思われるタイミングです。

実際にかかる費用や手入れが必要になる時期は、建物仕様や立地条件、利用状況、日常の管理の仕方などによって変わります。

詳しくは住宅メーカーなどの業者に確認してみましょう。

(目次へ戻る)

メンテナンス・修繕計画を立てる

部位や状態によっては、メンテナンスや修繕をしたほうがよくても、急を要しないと考える人もいるかもしれません。たとえば、直射日光や風雨の影響で外壁塗装の一部が剥がれたり、激しい風雨で屋根瓦の一部がずれるようなことはあるものです。

しかし、室内への雨水の浸入などがない限り、自分で塗装をするのが億劫だったり、屋根に上がって確かめるのをためらって、放置しがちです。

しかしそこから下地へ少しずつ水が浸入していくうちに、気づいたときには壁や屋根の大修繕が必要になることもあります。

そうなると修繕にかかる期間も費用も膨んでしまう可能性があります。

このようなリスクを避けるために、住宅購入後からの数十年にわたるメンテナンス計画を立ててみてはいかがでしょうか。

住居の本体構造から室内設備の細部まで、自分自身で行う手入れや業者に依頼する手入れの内容とスケジュールを一覧表にまとめていく計画表です。

いわば、住居のライフプランのようなものですね。

メンテナンス計画表の例:

計画表の書き方は自由ですが、書き込む内容は専門業者に確認しながら書き込んでいくのがおすすめです。住宅産業協議会がサイト上で提供している住まいのメンテナンスマニュアルなどを参考にしてもいいでしょう。

(参考)住宅産業協議会HP

(目次へ戻る)

維持費の準備も計画的に

日常の手入れから、中長期で必要になるメンテナンス・修繕まで、定期的にまとまった費用が必要になることがおわかりいただけたのではないでしょうか。

そこでおすすめなのが、マンションを購入した場合と同じように、自分自身で「管理費・修繕積立金」を毎月積み立てていくことです。

集合住宅では「管理費・修繕積立金」を管理組合へ支払いますが、戸建ては支払う必要がありませんから、維持費を家計の住居費の中に組み込み、定期的に貯蓄しておくのです。

こうすることで修繕が必要な時期が来たときには、維持費の積立分から捻出することができます。

住宅ローン返済や他の家計支出に与える影響も抑えることができそうです。

先にメンテナンス計画表を作成しておくことで、維持費が必要な時期と金額の目安がわかりますから、各タイミングに合わせて積立計画を立てていきます。

積立計画を立てる際には、必要時期に応じて積立方法を分けましょう。

たとえば次に紹介するように、維持費の出所を分けておくと効率的に準備しやすくなります。

1~2年ごとに必要な固定資産税や点検費用など

預貯金など、払い出しやすい方法で準備していきましょう。

仮に、毎年20万円が必要な場合、毎月にすると約1.7万円になります。

5~10年ごとに必要なメンテナンス維持費など

5~10年ごとのサイクルでは数十万円~100万円程度の積立てが必要になる可能性があります。預貯金よりも高い利回りを期待できる投資信託も選択肢になるかもしれません。

ただし、運用期間は短めですから、価格変動が少なめの安定的な運用成果を目指しているファンドを選ぶのがいいでしょう。

なお、投資信託では購入・保有・売却の各タイミングで手数料がかかります。手数料でせっかくの収益分が相殺されてしまわないよう、販売手数料がかからないノーロードファンドや、全体的に手数料が低めのファンドを選ぶことが大切です。

10年以上サイクルで必要になりそうな修繕費など

10年以上のサイクルになると、維持費の額も100万円単位で増えていく可能性があります。投資信託などで積立していくとともに、つみたてNISAの活用も検討してもよいかもしれません。

これらをすべて合わせると、毎月数万円を維持費として積み立てていくことが必要となるのではないでしょうか。

決して小さな金額とは言えませんから、住宅ローンの返済計画と合わせ、きちんと計画・準備をしていきましょう。費用が膨らむのを防ぐために、日常生活のなかでこまめな掃除や点検なども忘れず行うようにしたいですね。

*1 出所)住宅産業協議会「住まいと設備のメンテナンススケジュールガイド 60年版」

・投資信託のリスクと費用については、こちらをご確認ください。

・当ページは当社が作成した情報提供資料であり、金融商品取引法に基づく開示資料ではありません。投資信託をご購入の場合は、最新の投資信託説明書(交付目論見書)および目論見書補完書面の内容を必ずご確認のうえ、ご自身でご判断ください。

三菱UFJ国際投信株式会社

金融商品取引業者 関東財務局長(金商)第404号/一般社団法人投資信託協会会員/一般社団法人日本投資顧問業協会会員